Прогноз по акциям

КазМунайГаз выходит на IPO

- 01 декабря 2022, 09:18

- |

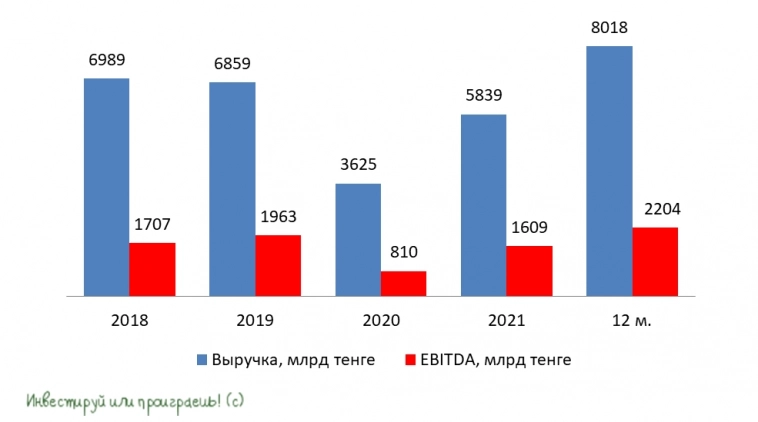

📈 Итак, компания в этом году вышла на рекордные показатели по выручке и EBITDA, благодаря росту добычи и переработке нефти, а также благоприятной ценовой конъюнктуре мирового рынка углеводородов. При этом на экспортные поставки приходится чуть более 80% выручки, а поскольку тенге относится к валютам развивающихся экономик, то периодически случается девальвация, и КазМунайГаз, как экспортер, также выигрывает от этого.

Минутка занимательной статистики: на КазМунайГаз приходится четверть добываемой в Казахстане нефти, а по нефтепереработке показатель и вовсе составляет 82%.

( Читать дальше )

- комментировать

- 3.3К | ★1

- Комментарии ( 11 )

Рейтинг по бумагам Казатомпрома - Покупать - Синара

- 30 ноября 2022, 21:15

- |

Однако с начала года ГДР компании подешевели почти на 20% из-за неоправданно большой, по нашей оценке, премии за геополитические риски, что дает нам основания повысить рейтинг по бумагам эмитента до уровня «Покупать» (ранее — «Держать»), учитывая почти 30%-ный потенциал роста стоимости.Таченников Кирилл

Мордовцев Василий

Сиара ИБ

Катализаторы роста: рост цены на уран; спад геополитической напряженности.

( Читать дальше )

Хороший момент для формирования длинных позиций в префах Россети Ленэнерго - Открытие Инвестиции

- 30 ноября 2022, 16:23

- |

Рынок негативно отреагировал на новость о рекомендации СД по выплате дивидендов. Между тем, рекомендованные выплаты по АО оказались выше прогнозируемых нами (0,26 руб.), а по АП – существенно ниже (15,76 руб.). Компания заплатит 25% чистой прибыли по обыкновенным акциям (доходность 6,3%) и около 0,3% по привилегированным (доходность – 0,36%).

По всей видимости, компания рекомендует выплатить идентичные дивиденды по обыкновенным и привилегированным акциям, чтобы последние не стали голосующими. Между тем, в Уставе компании прописано, что компания направляет 10% от чистой прибыли на дивиденды по привилегированным акциям. Мы полагаем, что компания выполнит эту норму и заплатит годовые дивиденды.

( Читать дальше )

Магнит хоронит свое конкурентное преимущество

- 30 ноября 2022, 16:04

- |

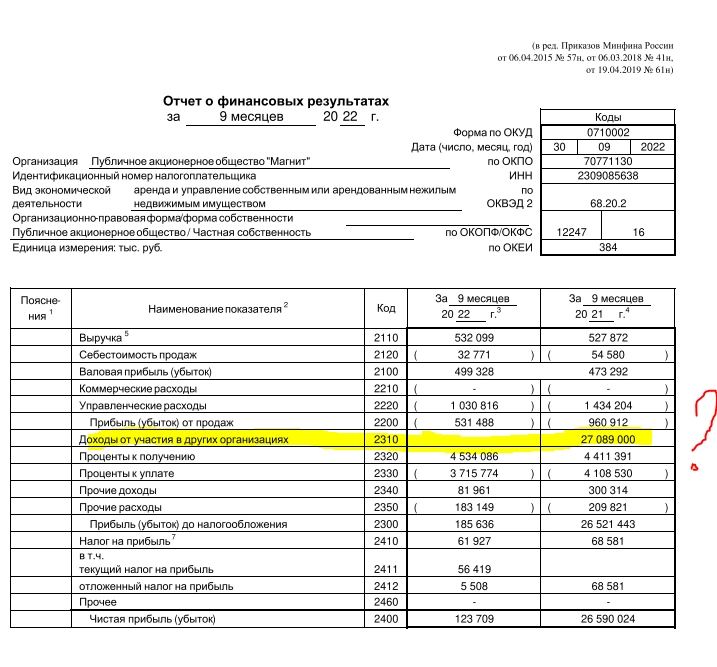

Магнит опубликовывал свои отчеты по РСБУ за 3-ий квартал:

20 октября 2017 г. — пятница

22 октября 2018 г. — понедельник

29 октябрь 2019 г. — вторник

28 октября 2020 г. — среда

27 октября 2021 г. — четверг

29 ноября 2022 г. — вторник.

Сломали такую четкую последовательность!

Консолидированную отчетность решили тоже не публиковать, хотя за 1-ый и 2-ой квартал нормально раскрывали. Какой в этом смысл — не ясно.

Что же мы увидели в свежем отчете по РСБУ?

( Читать дальше )

Конспект: X5 Group на Смартлабонлайн

- 30 ноября 2022, 14:46

- |

Гостями очередного эфира с эмитентом на Смартлабонлайн стала компания X5. На каверзные вопросы Тимофея Мартынова во время эфира отвечали Мария Язева — начальник управления по связям с инвесторами и Варвара Киселева - Директор по корпоративным финансам и работе с инвесторами.

( Читать дальше )

Ренессанс страхование: год после IPO. Упали в три раза, что дальше

- 30 ноября 2022, 12:59

- |

Ренессанс страхование провела IPO на российском рынке в октябре 2021 г. и стала одной из последних компаний, вышедших на публичный рынок. Акции сразу ушли в нисходящий тренд. Разбираемся, почему так произошло и какие есть перспективы.

Как обновляли дно

Акции страховой компании сразу после IPO начали обновлять исторические минимумы. Последний был установлен в конце февраля 2022 г. на уровне 36 руб. Далее на бирже были надолго приостановлены торги, а после их старта акции отскочили вверх и перешли в боковик широкого диапазона.

С начала нынешнего года акции выглядят слабее рынка и движутся примерно наравне с отраслевым индексом финансов.

О компании

Ренессанс страхование — страховая компания. Она развивает технологии для инновационного подхода к страхованию. По данным Банка России и оценке компании на основе объема страховых премий за 2021 г. Ренессанс входит в десятку крупнейших страховых компаний страны.

( Читать дальше )

РАЗБОР Дальневосточное морское пароходство (FESH)

- 30 ноября 2022, 12:55

- |

Акция малоликвидная, поэтому среднесрочно тут делать нечего. Давайте рассмотрим долгосрочно.

Фундаментально всё в норме. Выручка, чистая прибыль растут. Долг в 2 раза ниже чистой прибыли за 21 год.

Как инвестиция ДВМП действительно очень хороший вариант. Есть несколько причин почему:

Во-первых, через ДВМП идет торговля с Азией, которая в связи с санкциями активно развивается. А торговля с Китаем — это одно из самых перспективных направлений сейчас. Импортозамещение, сбыт товара, который ранее поставлялся в ЕС и США.

Во-вторых, ДВМП очень недооценена (P/E 2,5!) и постепенно рынок ее переоценивает.

В-третьих, сама компания развивается. Фин. показатели растут не только на фоне роста объема торговли с Китаем.

Добавил ее в свой долгосрочный портфель.

Подписывайтесь на мой telegram канал и читайте больше полезной информации для инвесторов и трейдеров: t.me/+8wTKWEUlfLg4ZDAy

Как сейчас чувствуют себя российские золотодобытчики

- 30 ноября 2022, 10:31

- |

Из-за кризиса, снижения цены на золото и внешних ограничений акции российских золотодобывающих компаний в этом году снижаются. Акции компании Полюс снизились с начала года на 46,5%, а акции Polymetal — на 74%. Рассмотрим, как изменился бизнес золотодобытчиков в 2022 году и как они будут развиваться в будущем.

Внешние ограничения и самостоятельный экспорт

Ранее золотодобывающие компании переплавляли золото в слитки на аффинажных заводах и продавали их банкам. Те, в свою очередь, реализовывали эти слитки за рубежом. До 2020 года производители также продавали золото Банку России, который накапливал драгметалл с 2014 года и был крупнейшим покупателем золота в мире. Но в 2020 регулятор перестал покупать золото из-за ограничений, вызванных пандемией.

Однако в 2022 году все изменилось: Лондонская ассоциация рынка драгметаллов (LBMA), которая ведет учет признанных в мире поставщиков золота, приостановила действие статуса Good Delivery («Надежная поставка») для российских аффинажных заводов.

( Читать дальше )

Инвестиционные идеи от 30.11.2022: Мосбиржа, TCS Group, Татнефть

- 30 ноября 2022, 10:20

- |

Добрый день. Предлагаю вашему вниманию еженедельный блок аналитики по наиболее перспективным инвестидеям российского рынка, а чтобы не пропустить новые выпуски не забудьте подписаться на канал и поставить лайк.

АКЦИИЛУКОЙЛ, цель 5800₽, доходность 26%

Аналитики по-прежнему выделяют фантастические краткосрочные дивидендные перспективы Лукойла, которые могут стать драйвером роста котировок в ближайшие недели. 5 декабря ВОСА утвердит финальные дивиденды за 2021 г. в размере 537 рублей на акцию и промежуточные дивиденды за 2022 г. в 256 рублей на акцию с совокупной доходностью 17% (дата закрытия реестра по выплате дивидендов – 21 декабря).Учитывая финальные дивиденды за 2022 г. дивдоходность на 12 месяцев может составить от 23% до 30%.

СБЕРБАНК, цель 180₽, доходность 31.7%

( Читать дальше )

🌊 Русгидро (HYDR) - обзор результатов компании за 9 месяцев 2022г

- 30 ноября 2022, 08:52

- |

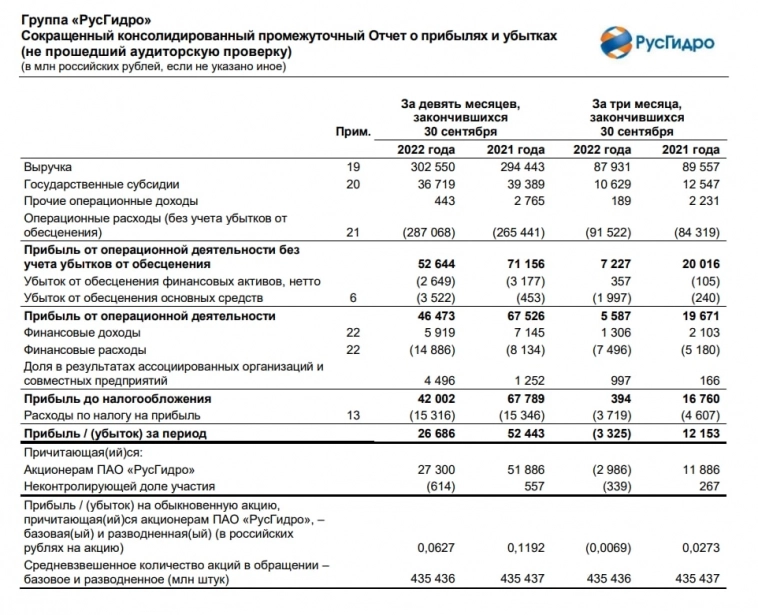

▫️Выручка 9м: 302,5 млрд (+2,75% г/г)

▫️EBITDA 9м: 76 млрд (-17% г/г)

▫️Прибыль 9м: 26,6 млрд (-49% г/г)

▫️Net debt/EBITDA: 1,7

▫️fwd P/E 2023: 8-9

▫️P/B:0,5

▫️fwd дивиденд 2022: 5-6%

Все обзоры: t.me/taurenin/1031

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал