Прогноз по акциям

Приход нового гендиректора поможет Union Pacific улучшить финансовые показатели - Синара

- 28 февраля 2023, 16:32

- |

Инвестиционная компания Soroban Capital Partners, которой принадлежит 1,2%-ная доля в Union Pacific, в воскресенье предложила железнодорожному оператору рассмотреть кандидатуру Джима Вена, ранее работавшего в Union Pacific на должности операционного директора, на должность гендиректора. На текущий момент Джим Вен — член совета директоров FedEx. Ранее его кандидатуру рассматривали на пост главы Canadian National Railway. Благодаря опыту Джима Вена может в значительной степени вырасти эффективность доставки грузов компанией, в частности, на направлениях премиальных перевозок, которые, по нашим оценкам, внесут 44%-ный вклад в увеличение прибыли к 2026 г.

Капитализация Union Pacific с учетом дивидендов с февраля 2015 г. (момента прихода на должность генерального директора Лэнса Фрица) выросла в 2,2 раза, в то же время капитализация CSX — в 3,1 раза, Norfolk Southern — в 2,6 раза.

( Читать дальше )

- комментировать

- 144

- Комментарии ( 0 )

Черкизово, колбаса из мяса?

- 28 февраля 2023, 16:19

- |

Вы уже все видели основные результаты финансовой деятельности группы в нашем канале, однако хочу отметить, что чтобы сформировать мнение о компании требуется более глубокая проработка отчета и обращение к сторонней информации. Этот пост будет мнением по компании.

Итак, в настоящее время компания торгуется по свежим мультипликаторам: Р/Е = 8,6, Р/В = 1,4, Р/S = 0.7, Ev/Ebitda 7.4. На самом деле для рынка РФ мультипликаторы выше среднего, и та же Русагро выглядит куда более привлекательно (если бы не ГДР). Компания показала умеренный рост выручки в 15% и снижение операционной маржинальности за счет опережающего роста себестоимости и коммерческих, административных и общехозяйственных расходов.

Хочу разобрать детальнее эти два аспекта:

1. Рост выручки. Если взять таблицу росстата, то можно увидеть, что сегмент «мясо и птица» вырос по ценнику на 11.4% относительно 2021 года. Иначе говоря, 2/3 роста выручки можно просто списать на инфляцию.

( Читать дальше )

НМТП: каких дивидендов ждать от южных нефтяных ворот России в условиях санкций?

- 28 февраля 2023, 16:07

- |

Почти год назад после начала СВО публиковал инвест идею в НМТП: тогда и сейчас она кажется очевидной, хотя и дала порядка 20% годовых за год (с дивидендами) — НМТП — есть ли перспективы у российского нефтеналива?

Основные тезисы были:

👉 России нужны новые логистические маршруты в дружественные страны (товары пойдут с Балтики на Юг и Восток)

👉 Европейцы будут отказываться от российских товаров (трубопроводы под угрозой)

👉 Рост перевалки через нефтеналивные порты неминуем

Все тезисы успешно выполнены, а акции не выросли в 2 раза, как например ДВМП — давайте разберемся более глубоко, что за бизнес внутри НМТП и какие у него реальные перспективы на горизонте 3+ лет?

( Читать дальше )

Топ компаний на российском рынке в 2023 году

- 28 февраля 2023, 15:18

- |

С каким дисконтом можно купить компании?

Сейчас российский рынок оценивается по мультипликатору P/E 2,2x, то есть около исторических минимумов.

При этом точно оценить, какова справедливая стоимость компаний, сложно: слишком много неизвестных. Инвесторы-нерезиденты, на которых в начале года приходилась половина оборота, торговать не могут, а часть бумаг российских эмитентов заблокирована за рубежом. Кроме того, эмитенты воздерживаются от прогнозов будущих финансовых показателей, а некоторые не делятся даже текущими. Прогнозы перестали делать и многие инвестдома, так что консенсусных ориентиров тоже нет.

( Читать дальше )

Fix Price: Финансовые результаты (4К22 МСФО)

- 28 февраля 2023, 10:58

- |

Ритейлер Fix Price сегодня представил свои финансовые результаты, которые оказались несколько лучше нашего прогноза. Даже при не самых сильных операционных показателях, компании удалось поддержать высокую рентабельность бизнеса. Валовая маржа увеличилась на 1,1 п.п. г/г, что отражает способность Fix Price перекладывать инфляцию на полку без потерь. Рентабельность EBITDA незначительно снизилась г/г в основном из-за увеличения расходов на персонал после проведенной индексации зарплат. Долговая нагрузка остается на крайне низком уровне даже после существенного увеличения капитальных затрат в 4К из-за строительства новых распределительных центров. Дополнительных прогнозов на 2023 г. группа не предоставила.

Наша текущая рекомендация для расписок Fix Price — «Покупать» с целевой ценой 508 руб. за бумагу.

Подробнее

( Читать дальше )

Высокая стоимость коксующегося угля может поддержать цены на сталь

- 28 февраля 2023, 10:45

- |

В январе этого года в Австралии произошло сильное наводнение, в результате чего стоимость коксующегося угля с начала года выросла на 20%, до $370-380 за тонну. Наряду с ковидными послаблениями в Китае это вызвало сильный рост цен на г/к сталь с $550 до $670 за тонну. В этой статье мы поговорим о влиянии цен коксующегося угля на стоимость стали и представим наш актуальный взгляд на металлургов.

В результате наводнения в Австралии предложение угля сократилось

В январе этого года произошло одно из самых сильных за последние два десятилетия наводнений в Австралии, штат Квинсленд. Австралия добывает ~175-180 млн тонн коксующегося угля в год, который почти в полном объеме идет на экспорт. Основная часть добычи размещается в штате Квинсленд (~75-80% от общей добычи Австралии или 130-135 млн т в год), который пострадал от наводнения.

На Австралию приходится ~60% всего морского экспорта коксующегося угля, поэтому любые шоки в этой стране, влияющие на предложение, как правило, приводят к резкому скачку цен на коксующийся уголь.

( Читать дальше )

США 🇺🇸 опять давят через Алюминий 👻

- 28 февраля 2023, 10:32

- |

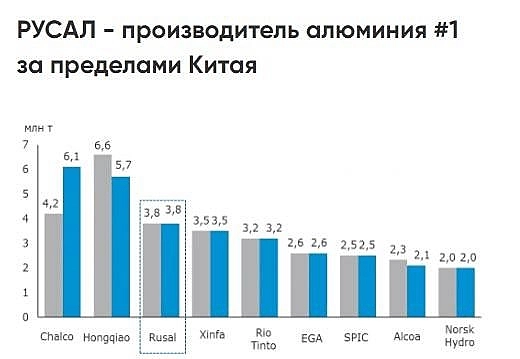

Соотвественно, наш монополист — Русал 🧜♂️ вновь под ударом 👊

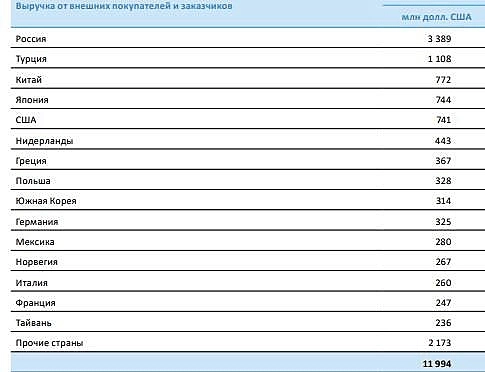

Только вот США в его продажах составляет не более 5% из последнего отчета, а на сегодня она еще больше снизилась и уже переориентировал эти объемы на другие рынки, как сделали все остальные компании 😉

Об этом мы узнаем уже в середине марта 🤫

Санкции — ограничения. И вероятно, в условиях эскалации, Китай попадёт под эту историю одной из первых 👆 А значит — рост цен на алюминий, и вероятно, на этом даже удастся заработать если будет больше инфы о новых ранках сбыта 💪

Но у компании появились новые проблемы 🤷♂️

Продолжение 👇

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

МТС 3 марта, опубликует отчет по МСФО за 4 кв. и 2022 г.

- 28 февраля 2023, 08:52

- |

МТС 3 марта, опубликует отчет по МСФО за 4 кв. и 2022 г.

За 3 кв. и 9 мес. 22 г.:

Выручка: 137,7 млрд руб. (+0,8% г/г). Увеличение выручки обусловлено ростом базовых услуг связи. В то же время данный эффект был практически скомпенсирован падением продаж телефонов и аксессуаров в результате введенных импортных ограничений.

«Результаты МТС вышли чуть лучше ожиданий. Драйверами роста выручки стали Финтех и Медиа сегменты, в то время как продажи розничной сети МТС остаются под давлением из-за санкций.

👉Количество пользователей экосистемной подписки МТС Premium и сервиса лояльности МТС Cashback выросло более чем в 2 раза в сравнении с прошлым годом.

🤔Среднесрочные ожидания по акциям МТС преимущественно нейтральные. Бизнес выглядит устойчивым к макроэкономической нестабильности, однако драйверов для опережающего роста нет».

Есть не закрытый Гэп на уровне 275 — ближайшая цель, до отчета 4 дня, сегодня показывает уверенный рост, вошли в зону перекуплености. Покупай на ожиданиях, продавай на фактах.

( Читать дальше )

В октябре убыточный банк, а в феврале самая лучшая акция на рынк

- 28 февраля 2023, 08:26

- |

Сбербанк $SBER сейчас у всех на слуху, но менее чем полгода назад, разговоры были совсем другие. Но вернёмся в настоящее. Сейчас главный вопрос — размер будущих дивидендов Сбербанка, тем более что скоро (9 марта) будет отчет МСФО за 2022 год. По ожиданиям, чистая прибыль составит около 280 млрд рублей.

Исходя из старой дивидендной политики ( 50% от чистой прибыли группы по МСФО ) — расчётный дивиденд ~6 рублей на акцию за 2022 год.

Но этот вариант случится, если Минфин потерпит и не изменит дивидендную политику до 100% от прибыли (не забываем ключевой акционер — государство).

Если все будет как обычно, то дивиденд за 2022 год может быть 6,65 рублей, а за 2023 год 28,81 рублей на акцию. Если же Сбербанку нужно будет раскошелиться, то дивиденд за 2022 и 2023 год будет по ~ 21,05 рублей.

Причем, если платить придется 100% от прибыли, то половину из 42,1 рублей придется выплатить уже летом. А если смотреть по стандартной дивидендной политике, то во втором случае из 35,5 рублей меньшую часть сразу, остальное потом.

( Читать дальше )

Fix Price чистая прибыль выросла на 44%, а расписки дешевеют

- 28 февраля 2023, 03:55

- |

Fix Price выпустил нейтральный финансовый отчет, основные проблемы ритейлера стали понятны ранее, когда публиковали операционные показатели за 2022 год. О них писал здесь.

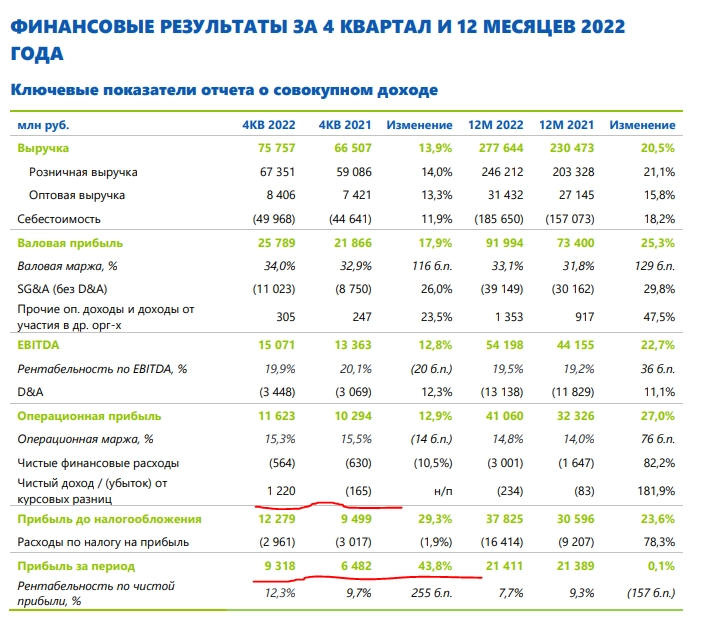

Основной вывод был, что FixPrice слишком дорог, чтобы выручка росла на 13,9%. Это же касается и показателей прибыли и EBITDA, которые мы видим в свежем финансовом отчете.

Многие могли зацепиться за рост чистой прибыли на 43,8%. Это произошло за счет курсовых разниц — у компании около 30% валютного импорта (в 4-ом квартале было 27%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал