Портфель инвестора

Портфель из ETF. Оживаем

- 01 июня 2022, 08:12

- |

В связи с постепенным оживлением торгов фондами на иностранные активы и значительным укреплением рубля решил распечатать рублевые депозиты. В портфеле, помимо прочих активов, у меня четыре типа акций: акции РФ, акции США, акции развитых стран без США и акции развивающихся стран. Соответственно средства в равных пропорциях разделил на покупку этих активов.

Акции РФ купил через VTBX, акции США — через RCUS. Т.к. остальные типы активов купить пока не могу и курс доллара выглядит интересно, решил купить фьючерсов SI-9.22. Купил немного, исключительно чтоб зафиксировать курс доллара для себя, а никак не для спекуляций. Поэтому, несмотря на небольшое количество контрактов, под их обеспечение выделена значительная часть портфеля.

Хоть акции развивающихся стран теперь и можно купить через фонд TEMS ( rusetfs.com/etf/RU000A103VJ5 ), но маленькое количество представленных в нем компаний и большая аллокация активов фонда в РФ, мне не нравятся, поэтому пока не спешу его покупать. Остальные фонды, торги которыми возобновили, мне не интересны т.к. они узкоспециализированные на конкретных сегментах рынка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Инвестиционная идея iShares Hang Seng Tech ETF - инвестиции в Китай и Юго-Восточную Азию

- 13 апреля 2022, 17:17

- |

Мы включаем в портфель бумаги iShares Hang Seng Tech ETF (HKEX: 3067), в который входят крупнейшие высокотехнологичные компании из Китая. ETF также косвенно даёт экспозицию на рост экономик Юго-Восточной Азии (ЮВА), т.к. китайские компании активно инвестируют в регион.

Экономика. Ключевые индустрии цифровой экономики Китая, согласно подсчетам Гос.совета Китая, составляют 7,8% от ВВП по итогам 2020 г. К 2025 г. ком.партия рассчитывает достичь доли 10%. Для этого китайское правительство будет инвестировать в инфраструктуру, повышать доступность интернета и оказывать поддержку экономике. По данным CIACT (Китайская академия информационных и коммуникационных технологий), цифровая экономика в Китае имеет долю 38,6% от ВВП в 2020 г. или $6,07 трлн. В 2019 г. размер цифровой экономики Китая был 35,8 трлн юаней ($5,5 трлн) и доля 36,2% в ВВП. А к 2027 г. ожидается рост выше уровня 50% от ВВП.

В Китае уровень проникновения интернета 73% по итогам 2021 г., подключено 1,03 млрд пользователей. В середине 2021 г. число подключенных устройств составило 5,5 млрд. Доля мобильных платежей в онлайн ритейле превышает 90%. В стране установлено 1,4 млн станций 5G.

( Читать дальше )

Ослабление коронавирусных ограничений может оказать поддержку акциям Intuitive Surgical

- 16 марта 2022, 14:37

- |

Обновление по инвестиционной идее Intuitive Surgical.

Intuitive Surgical (ISRG) – глобальный лидер в сегменте роботов-ассистентов для медицинских хирургических операций. Компания предоставляет возможности минимального вмешательства в организм человека за счёт высокоточных инструментов. Intuitive Surgical видит своей миссией улучшение результатов операций, опыта пациентов и медицинского персонала.

Головной офис находится в Sunnyvale, Калифорния. В компании работает 9793 сотрудника в 27 странах мира.

Da Vinci

Бизнес. Системы Da Vinci. Созданы для осуществления широкого спектра хирургических операций в урологии, онкологии, кардиологии и т.п. На сегодняшний день хирурги используют системы Da Vinci для проведения десятков различного типа операций. Da Vinci предоставляет 3D изображение высокого разрешения с возможностью увеличения, использует миниатюрную хирургическую камеру (эндоскоп), высокую степень свободы использования хирургических инструментов, которая превышает возможности человеческих кистей. Всё это обеспечивает высокую точность операций с минимальной травматизацией тканей, кровопотери. Робот-ассистент Da Vinci позволяет совершать операции, трудновыполнимые или невыполнимые обычными и эндовидеохирургическими способами.

( Читать дальше )

Акции Beyond Meat обвалились на 21% с момента публикации квартального отчёта

- 12 марта 2022, 15:33

- |

24 февраля Beyond Meat (BYND) отчиталась за 4 кв. 2021 г. (4Q21). Чистая выручка снизилась на 1,2% до $100,7 млн, что выше, чем средняя прогнозного диапазона. Ранее компания прогнозировала выручку $85 — $110 млн. Скорректированный чистый убыток в расчёте на 1 акцию (Adjusted EPS) составил $1,27 в сравнении с убытком $0,34 годом ранее. Аналитики, в среднем, прогнозировали выручку $101,4 млн и убыток на акцию $0,71.

Чистая выручка в расчете на 1 фунт продукции $5,19 (или $11,44 на 1 кг). Beyond Meat продала 8,8 тыс. тонн растительного мяса за квартал, в 3Q21 было реализовано 9 тыс. тонн. Скорректированная валовая маржа (adjusted gross margin) 14,1% против 28,5% в 4Q20. Adjusted EBITDA -$62,9 по сравнению с -$9,5 млн годом ранее. Обзор результатов за 3Q21 читайте по ссылке.

За 2021 г. выручка выросла на 14,2% и достигла $464,7 млн. Отрицательная EBITDA -$112,8 млн по сравнению с прибылью $11,8 млн в 2020. Скорректированный чистый убыток -$181 млн против убытка -$37 млн годом ранее. Adjusted EPS -$2,87 в сравнении с -$0,6 в 2020 г. Adjusted gross margin 25,2% против 32,9% годом ранее. Капитальные затраты за год составили $136 млн, в 2020 г. было $58 млн.

( Читать дальше )

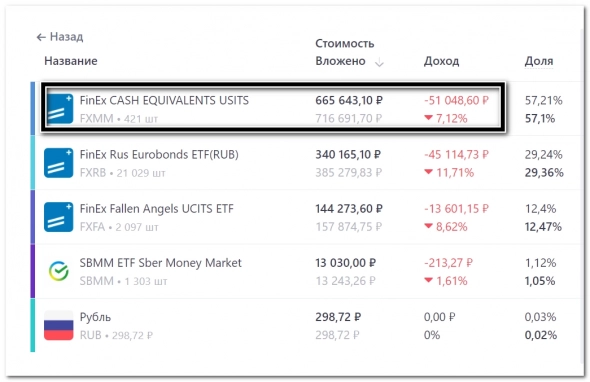

Как ведет себя защитная часть моего портфеля)

- 24 февраля 2022, 12:10

- |

Обвал портфеля. Сколько я потерял на текущем падении фондового рынка РФ.

- 23 февраля 2022, 22:13

- |

Всем привет!

После падения нашего фондового рынка на фоне обострения конфликта с Украиной и признания независимости ЛДНР подсчитываю потери.

Со своего пикового значения в 900 000р мой портфель упал до уровня 796 000р. Инвестирую 2 года преимущественно в дивидендные акции РФ.

Я не поддаюсь панике как некоторые инвесторы. В том числе, мой идейный вдохновитель, Ильшат Юмагулов, меня очень удивил. Именно на его примере я стал покупать дивидендные акции. Но тут, я считаю, дело в нескольких фактора. На инвесторов давит и психология и размер портфеля и возраст.

У меня всего 800 000р и я довольно молод еще. Я верю, что все отрастет в итоге и на долгосроке я хорошо заработаю. Инвестирую я надолго, может на всю жизнь. Поэтому спокойно и дальше продолжу покупки!

( Читать дальше )

Ежемесячный обзор портфеля: коррекция продолжается на фоне роста инфляции

- 21 февраля 2022, 21:23

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.01.2022 по 18.02.2022. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. В течение прошедшего месяца основное внимание инвесторов по всему миру было приковано к данным по инфляции и планам центральных банков развитых стран по повышению ключевых ставок. Исключением можно назвать Китай, там наоборот ожидается смягчение монетарной политики и снижение ключевой ставки. В прошедшем месяце изменилась риторика членов ФРС, которые стали более агрессивно смотреть на повышение ставки и сокращение баланса. Большая часть аналитиков уже закладывают 6 – 7 повышений ставки. Инфляция в совокупности с ростом ключевых ставок и плохими квартальными отчётами уже отправили некоторые акции на уровне 2019 г. На данный момент нет оснований считать, что пик по инфляции пройден, таким образом рынки вполне могут уйти еще ниже. Важным событием станет заседание ФРС в марте, где ожидается информация о повышении ставки, прекращении количественного смягчения и начала сокращения баланса ФРС. Предполагаем, что период до этого заседания будет весьма волатильным.

( Читать дальше )

Абсолютные валютные курсы

- 17 февраля 2022, 19:01

- |

Введение

Пришло время обновить статью о методике получения абсолютных валютных курсов. Ранее был ряд статей (13.03.2019 — “Абсолютный курс валют: ищем истинную ценность”, 03.05.2019 — “Получаем абсолютные курсы из парных кросс-курсов валют”) на эту тему. За время существования проекта, а проекту более 6 лет, накопился опыт расчета и применения абсолютных валютных курсов.

О теории Марковица и валютных портфеляхПортфельная теория Марковица предлагает технологию распределения долей в инвестиционном портфеле. Исходя из средней доходности каждого инструмента в портфеле за некоторый предшествующий интервал времени и вариации доходности за этот же период и распределения долей в портфеле получаем риск и доходность портфеля. Варьируя долями активов в портфеле можно подобрать портфель со сниженным риском и повышенной доходностью.

( Читать дальше )

Ежемесячный обзор портфеля: высокотехнологичный сектор продолжает падать

- 24 января 2022, 15:33

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.12.2021 по 18.01.2022. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. Инфляция продолжает разгоняться, в США ускорилась с 4,9% до 5,5%, в Еврозоне 2,6% (2,5% в ноябре). Это ведёт к росту ожиданий участников рынка относительно повышения учётной ставки ФРС в 2022-2023 гг. Тем не менее ФРС и ЕЦБ продолжают высказывать осторожное мнение в части ужесточения денежно-кредитной политики, несмотря на критику. На текущий момент консенсус предполагает, что состоится 4 повышения ставки ФРС в течение 2022 г. Отдельные аналитики уже говорят, что учитывают в ценах 6 повышений ставки. Как мы не однократно писали ранее, рост ставок неизбежно должен привести к переоценке акций, особенно растущих компаний, т.к. их прибыли заложены в финансовых моделях только в отдалённом будущем. Мы надеемся, что коррекция продолжится, и мы увидим более низкие цены. Нельзя исключать и возможность очередного выкупа коррекции.

( Читать дальше )

Помогите определиться, как составить портфель, что в него купить?

- 21 января 2022, 01:15

- |

Хотя уже много лет смотрю свежие видеозаписи Степана Демуры (бывший телеведущий на канале РБК, сейчас он ежемесячно вещает лекции в Ситикласс).

Раньше не инвестировал, так как планировал взять ипотеку, и не готов был вкладывать деньги на длительный срок. Часть сбережений была в долларах, часть в рублях на депозитах вкладах в банках.

Но сейчас недвижимость в цене так сильно выросла, что я решил деньги дальше копить, чтобы первый взнос был побольше, и решил продолжать арендовать квартиру в Москве.

кратко о себе:

38 лет, семьи детей нет. Я не тороплюсь с созданием семьи, пока что нравится свобода, беззаботность. Сейчас больше ставки делаю на карьеру и на инвестирование.

Открыл ИИС А, и думаю инвестировать на срок 3..5..7 лет.

Цель — сберечься от инфляции, и может обогнать инфляцию ( инфляцию прежде всего цен на недвижимость).

А недвижка в Москве в среднем росла на 18% годовых за период 16 лет. с 2006 года. по сайту IRN.ru ( ПРИМЕЧАНИЕ от 22-01-2022 г — не 18% годовых а 9% годовых, если считать сложный процент ( как бы реинвестирование))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал