Блог им. suve

Ежемесячный обзор портфеля: высокотехнологичный сектор продолжает падать

- 24 января 2022, 15:33

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.12.2021 по 18.01.2022. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. Инфляция продолжает разгоняться, в США ускорилась с 4,9% до 5,5%, в Еврозоне 2,6% (2,5% в ноябре). Это ведёт к росту ожиданий участников рынка относительно повышения учётной ставки ФРС в 2022-2023 гг. Тем не менее ФРС и ЕЦБ продолжают высказывать осторожное мнение в части ужесточения денежно-кредитной политики, несмотря на критику. На текущий момент консенсус предполагает, что состоится 4 повышения ставки ФРС в течение 2022 г. Отдельные аналитики уже говорят, что учитывают в ценах 6 повышений ставки. Как мы не однократно писали ранее, рост ставок неизбежно должен привести к переоценке акций, особенно растущих компаний, т.к. их прибыли заложены в финансовых моделях только в отдалённом будущем. Мы надеемся, что коррекция продолжится, и мы увидим более низкие цены. Нельзя исключать и возможность очередного выкупа коррекции.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Согласно уточнённым данным, ВВП США в 3 кв. 2021 г. (3Q21) вырос на 2,3% в годовом исчислении. Ранее сообщалось о росте на 2,1%, аналитики не ожидали изменений. Напомним, во 2Q21 рост был на 6,7%. Продажи на вторичном рынке жилья в ноябре составили 6,46 млн домов, экономисты прогнозировали в среднем 6,52 млн. Продажи на первичном рынке жилья 744 тыс. домов, ожидалось 770 тыс. Индекс деловой активности (от ISM) в производственном секторе за декабрь 58,7 против 61,1 в ноябре, экономисты прогнозировали снижение до 60. Индекс деловой активности в сфере услуг снизился меньше, чем ожидалось, до 57,6 в декабре, прогноз экономистов 57,5.

Базовый индекс потребительских цен (ИПЦ) вырос на 5,5% в годовом выражении. Аналитики ожидали 5,4%. Изменение числа занятых в несельскохозяйственном секторе от ADP за декабрь +199 тыс., аналитики прогнозировали в среднем +400 тыс. Уровень безработицы в США в декабре снизился до 3,9%, экономисты прогнозировали 4,1%. В ноябре безработица была 4,2%. Объём розничных продаж в декабре снизился на 1,9% к ноябрю. Экономисты прогнозировали сокращение на 0,1%.

В прошлый четверг опубликованы данные по первичным обращениям за пособием по безработице — 286 тыс., экономисты ожидали 220 тыс. Число лиц, получающих пособие, составляет 1,64 млн, тогда как ожидалось 1,58 млн.

Выступая в Конгрессе в январе, Пауэлл сказал, что по-прежнему считает инфляцию временной, связанной с несистемными факторами. Председатель ФРС сохраняет уверенность в замедлении инфляции к концу года до приемлемых значений. Жёсткие меры, по мнению Пауэлла, негативно отразятся на занятости.

Европа. Индекс деловой активности в производственном секторе Еврозоны в декабре снизился с 58,4 до 58, что совпало с ожиданиями. Индекс деловой активности в секторе услуг упал сильнее, чем ожидалось, и составил 53,1 в сравнении с 55,4 в ноябре. Базовый ИПЦ в Еврозоне в ноябре 2,6% в годовом выражении, ожидалось 2,5%. ИПЦ 5%, ожидалось 4,7%. Объём розничных продаж в ноябре вырос на 1% к октябрю и на 7,8% в годовом выражении. Экономисты прогнозировали, соответственно, -0,5% и 5,6%. Объём промышленного производства в ноябре вырос к октябрю на 2,3%. Ожидалось повышение на 0,5%.

В январе председатель ЕЦБ Лагард заявила, что регулятор предпримет все меры для среднесрочной стабилизации инфляции на уровне 2%. ЕЦБ пока не начал сворачивать меры поддержки экономики, но инфляция, превышающая целевое значение 2%, может заставить регулятора пересмотреть свой подход.

Германия. Уровень безработицы в декабре составил 5,2%, эксперты ожидали 5,3%. Индекс деловой активности в производственном секторе за декабрь не изменился – 57,4, экономисты прогнозировали рост до 57,9. Индекс деловой активности в сфере услуг упал меньше, чем ожидалось, до 48,7, ожидалось 48,4. ИПЦ в декабре +5,3% в годовом выражении, аналитики прогнозировали 5,1%. Объём розничных продаж в Германии вырос в ноябре на 0,6% к октябрю, но снизился на 2,9% в годовом выражении. Экономисты прогнозировали, соответственно, снижение на 0,5% м/м и 4,9% г/г.

Согласно предварительным данным, ВВП Германии за 2021 г. вырос на 2,7%, что совпало с ожиданиями экономистов.

ИПЦ во Франции в декабре вырос на 2,8% в годовом выражении, как и ожидалось. Объём промышленного производства в ноябре снизился на 0,4% к октябрю, ожидался рост на 0,5%. В Италии ИПЦ вырос на 3,9% в годовом выражении, что совпало с ожиданиями. Объём розничных продаж в ноябре снизился на 0,4% к октябрю, экономисты прогнозировали рост на 0,6%.

Великобритания. Согласно пересмотренным данным, ВВП в 3Q21 вырос на 1,1% ко 2Q21 и на 6,8% в годовом выражении. Экономисты ожидали, соответственно, 1,3% кв/кв и 6,6% г/г. Индекс деловой активности в секторе услуг в декабре упал до 53,6 (с 58,5 в ноябре). Ожидалось падение до 53,2. ИПЦ в декабре ускорился до +5,4%, ожидалось повышение на 5,2%. Объём розничных продаж сократился в декабре на 3,7% по отношению к ноябрю и на 0,9% в годовом выражении. Ожидалось снижение на 0,6% к ноябрю и рост на 3,4% г/г.

Глава Банка Англии отмечает риски сохранения высокой инфляции дольше, чем предполагалось ранее. Участники рынка видят 90% вероятность, что Банк Англи поднимет ставку до 0,5% на очередном заседании в феврале.

Япония. Базовый ИПЦ за декабрь вырос на 0,5% в годовом выражении. Консенсус-прогноз экономистов был +0,4%. Объём розничных продаж вырос в декабре на 1,9% в годовом выражении, ожидалось 1,7%. Уровень безработицы 2,8% в ноябре, аналитики прогнозировали 2,7%. Объём промышленного производства в ноябре вырос на 7,2% к октябрю, ожидался рост на 4,8%. Индекс деловой активности в производственном секторе в декабре снизился до 54,3. Экономисты прогнозировали 54,2.

На январском заседании учетная ставка Банка Японии оставлена без изменений на уровне -0,1%, как и ожидалось. Монетарная политика BoJ не меняется, т.к. инфляция в Японии по-прежнему остаётся низкой.

Китай. НБК незначительно снизил базовую кредитную ставку до 3,8%. Индекс деловой активности в производственном секторе в декабре вырос до 50,3, ожидалось 50. ИПЦ в декабре снизился до 1,5% в годовом выражении с 2,3% в ноябре. Экономисты прогнозировали 1,8%. Индекс цен производителей (PPI) в декабре также замедлился до 10,3% в сравнении с 12,9% в ноябре. Ожидалось 11,1%. Объём выданных займов 1,13 трлн юаней в декабре, экономисты ожидали 1,25 трлн юаней. Денежный агрегат М2 вырос в декабре на 9% в годовом выражении, ожидался рост на 8,7%. Экспорт в декабре вырос на 20,9% в годовом выражении, импорт +19,5%. Экономисты прогнозировали, соответственно, 20% и 26,3%.

Согласно предварительной оценке, ВВП Китая в 4Q21 вырос на 4% в годовом выражении, ожидался рост на 3,6%. За 2021 г. ВВП прибавил 8,1%. Объём промышленного производства в декабре вырос на 4,3% в годовом выражении. Экономисты ожидали 3,6%. В 2021 г. промышленное производство выросло на 9,6%. Объём розничных продаж в декабре вырос на 1,7% в годовом выражении. Аналитики прогнозировали 3,7%. За 2021 г. объём розничных продаж вырос на 12,46%.

В целом мы видим, что макро статистика за последний месяц слабая. Главным образом, повсеместно снижаются индексы деловой активности и ускоряется инфляция. Рост показателей по-прежнему связан с низкой базой аналогичного периода годом ранее, когда имели место ограничения из-за коронавируса. Хотя и в меньшей степени, чем во 2 и 3 кварталах. Инфляция остаётся одним из важнейших вопросов. Экономисты спорят о временном характере инфляции и будущем замедлении темпов роста цен в 2022 г. Некоторые эксперты считают, что центральные банки ошибаются, и инфляция будет более устойчивой. Инфляция — непопулярная в народе тема, т.к. урезает реальные доходы. Это в свою очередь приводит к падению рейтингов текущей власти повсеместно в мире. А значит, давление на Лагард и Пауэлла может стать очень сильным со стороны политиков.

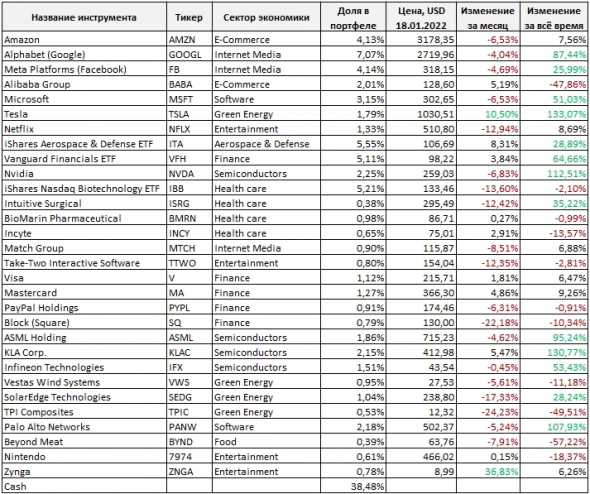

За прошедший месяц индекс Nasdaq Composite снизился на 4,37%, а S&P 500 просел на 0,94%. Наш портфель SUVE CM за прошедший месяц скорректировался на 1,98%. Наши результаты лучше, чем у бенчмарка Nasdaq Composite в связи с 38% долей кэша в портфеле.

С 18.09.20 доходность нашего портфеля составляет 11,6% годовых. В абсолютных значениях это 15,5%. За 16 мес. наши результаты хуже индексов Nasdaq Composite и S&P 500. За этот период Nasdaq вырос на 25,8% годовых, а индекс S&P 500 — на 28,4%. Доходность на инвестированный капитал по нашему портфелю составляет 27,5%. Т.е. выше Nasdaq, но ниже S&P 500.

Акции высокотехнологичных компаний продолжают падать вслед за ростом вероятности повышения ставок на денежном рынке. Это влияет на снижение оценки акций роста, т.к. многие из них убыточны, а прибыли ожидаются только через несколько лет. Чем дольше нужно ждать прибыли, тем уязвимее компания для роста ставок. Мы рассчитывали на данный сценарий, чтобы докупить акций, об этом мы уже не раз писали. Надеемся, что падение продолжится, особенно в акциях крупных компаний: Apple, Alphabet, Meta Platforms, Microsoft, Amazon. Мы рассматриваем падение акций как полезное для инвесторов событие, т.к. оценки должны быть адекватными рискам, чего не было, начиная со второй половины 2020 г. Коррекция необходима рынкам для дальнейшего здорового роста. На текущий момент Nasdaq от максимумов просел на 15%. На наш взгляд, этого недостаточно.

Nasdaq Composite (tradingview.com)

Следует отметить, что в отдельных акциях крах уже случился. Мы считаем, что уже сейчас можно начать покупать акции в секторах зелёной энергетики, финтех, онлайн ритейле, играх и пр. Нужно рассматривать каждый случай индивидуально, изучать оценочные мультипликаторы, чтобы сделать выводы о привлекательности покупки уже сейчас. В любом случае на рынке уже появились интересные возможности для долгосрочных инвесторов. Например, акции PayPal уже упали до вполне адекватной оценки бизнеса.*

Лучший результат в портфеле за прошедший месяц показали акции Zynga, которые взлетели на 36,83% из-за того, что компанию поглощает Take-Two. Также в лидерах Tesla и iShares Aerospace & Defense ETF.

Результаты отдельных секторов экономики. Акции аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) выросли на 8,3%. Это связано с хорошими поставками Boeing по итогам 2021 г. ETF на биотехнологический сектор (iShares Nasdaq Biotechnology ETF) упал на 13,6% вслед за обвалом акций Moderna на 37% и BioNTech на 41%. Также упали акции компаний, которые разрабатывают лекарства от болезни Альцгеймера вслед за новостями о том, что CMS отказался включать Aduhelm (от Biogen) в программу Medicare.

Акции финансового сектора (Vanguard Financials ETF) выросли на 3,8% на ожиданиях роста ставок и, соответственно, улучшения маржинальности в банковском секторе. Сектор полупроводников (iShares PHLX Semiconductor ETF) за месяц просел на 0,86%, несмотря на хорошие квартальные результаты TSMC. Сектор зелёной энергетики (iShares Global clean energy ETF) упал на 11% из-за беспокойства инвесторов относительно льгот для сектора от правительства США и отдельных штатов.

Результаты за весь период. Лучшей бумагой в портфеле теперь является Tesla. Со времени нашего первого поста акции Tesla выросли на впечатляющие 133%. На 2 месте с незначительным отставанием акции KLA Corp. +130%. 3 место у Nvidia, акции которой взлетели на 112,5%.

Список аутсайдеров за весь период расширился на фоне краха в некоторых акциях высокотехнологического сектора. В минусе бумаги Alibaba, iShares Nasdaq Biotechnology ETF, BioMarin Pharmaceutical, Beyond Meat, Incyte, Vestas Wind Systems, Take-Two Interactive Software, PayPal Holdings, Block (Square), TPI Composites и Nintendo. Итого 11 позиций в минусе. Вероятно, что список расширится в ближайший квартал за счёт падения других бумаг. Такие истории, как недавнее падение Netflix, могут повториться в других акциях роста. Мы рассчитываем на дальнейшую коррекцию на рынке, которая позволит купить акции по более интересным ценам.

За прошедшие 16 месяцев закрыта 1 инвестиционная идея – Alexion Pharmaceuticals. Также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840. Кроме того, мы на треть сократили позицию в Vanguard Financials ETF.

Полный список акций из нашего портфеля:

22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм-канале. Позиция в Alibaba была увеличена на 20% (в штуках), а TPI Composites — на 25%. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

Топ-3 выросших акций за истекший месяц:

1) Zynga +36,83%

2) Tesla +10,5%

3) iShares Aerospace & Defense ETF +8,31%

Топ-3 упавших акций:

1) TPI Composites -24,23%

2) Block (Square) -22,18%

3) SolarEdge Technologies -17,33%

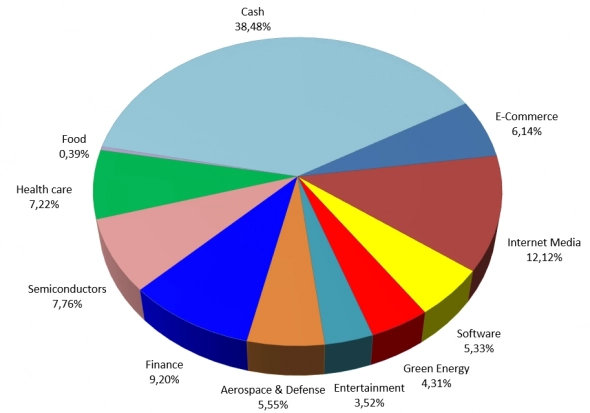

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей*:

1. Amazon

2. TPI Composites

3. Zynga

4. Facebook

5. Biomarin Pharmaceutical

6. Alphabet (Google)

7. SolarEdge Technologies

8. Beyond Meat

9. Infineon Technologies

10. Microsoft

11. Netflix

12. Alibaba Group

13. NVIDIA

14. Incyte

15. Tesla

16. Square

17. Take-Two Interactive Software

18. PayPal Holdings

19. Match Group

20. Nintendo

21. KLA Corporation

22. Visa

23. Mastercard

24. ASML Holding

25. Palo Alto Networks

*Не является индивидуальной инвестиционной рекомендацией.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- cloud

- e-commerce

- etf

- finance

- GooG

- googl

- google alphabet

- Hang Seng

- HKEX

- Incyte

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- PayPal Holdings

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- tpi composites

- TSLA

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- Годовой отчет

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- криптовалюта

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фондовая биржа

- фондовый рынок

- фундаментальный анализ

- чипы

- электромобили