Блог им. suve

Ежемесячный обзор портфеля: коррекция продолжается на фоне роста инфляции

- 21 февраля 2022, 21:23

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.01.2022 по 18.02.2022. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. В течение прошедшего месяца основное внимание инвесторов по всему миру было приковано к данным по инфляции и планам центральных банков развитых стран по повышению ключевых ставок. Исключением можно назвать Китай, там наоборот ожидается смягчение монетарной политики и снижение ключевой ставки. В прошедшем месяце изменилась риторика членов ФРС, которые стали более агрессивно смотреть на повышение ставки и сокращение баланса. Большая часть аналитиков уже закладывают 6 – 7 повышений ставки. Инфляция в совокупности с ростом ключевых ставок и плохими квартальными отчётами уже отправили некоторые акции на уровне 2019 г. На данный момент нет оснований считать, что пик по инфляции пройден, таким образом рынки вполне могут уйти еще ниже. Важным событием станет заседание ФРС в марте, где ожидается информация о повышении ставки, прекращении количественного смягчения и начала сокращения баланса ФРС. Предполагаем, что период до этого заседания будет весьма волатильным.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. ВВП США в 4 кв. 2021 г. (4Q21) вырос на 6,9% в годовом исчислении. Аналитики ожидали рост на 5,5%. Кварталом ранее рост был на 2,3%. Базовый индекс потребительских цен (ИПЦ) вырос на 6% в годовом выражении. Аналитики ожидали 5,9%. Общий индекс потребительских цен взлетел до 7,5%, максимум за 40 лет. Аналитики прогнозировали 7,3%. Базовые розничные продажи в январе по отношению к декабрю выросли на 3,3%, аналитики ожидали рост на 0,8%.

Изменение числа занятых в несельскохозяйственном секторе от ADP за январь -301 тыс., аналитики прогнозировали в среднем +207 тыс. Уровень безработицы в США в январе вырос до 4%, экономисты прогнозировали 3,9%. По итогам декабря безработица была 3,9%. В прошлый четверг опубликованы данные по первичным обращениям за пособием по безработице — 248 тыс., экономисты ожидали 219 тыс.

На прошедшем заседании ФРС большая часть членов выступила за сокращение баланса и все члены ФРС высказались за повышение ставки в марте. На следующем заседании будет больше подробностей, а пока стоит готовиться к повышенной волатильности, особенно в акциях с высокой оценкой.

Европа. Согласно уточненным данным, ВВП Еврозоны в 4Q21 вырос на 4,6% в годовом исчислении, как и ожидали экономисты. Базовый ИПЦ в Еврозоне в январе 2,3% в годовом выражении. ИПЦ 5,1%, ожидалось 4,4%. Инфляция растет при бездействии ЕЦБ. Безработица упала на 0,1% до 7%. Аналитики в среднем ожидали 7,1%. Розничные продажи упали на 3%, аналитики ожидали снижение на 0,5%. ЕЦБ обсуждает возможность завершения стимулирования в августе, но решений по повышению ставок пока нет, будут анализироваться данные после завершения сворачивания стимулирования.

Объём промышленного производства в декабре вырос к ноябрю на 1,2%. Ожидалось повышение на 0,3%. Индекс деловой активности Еврозоны в январе вырос с 58 до 58,7, экономисты ожидали 59. Индекс деловой активности в секторе услуг упал сильнее, чем ожидалось, и составил 51,1 в сравнении с 53,1 в декабре.

Германия. Уровень безработицы в январе составил 5,1%, эксперты ожидали 5,2%. Индекс деловой активности в производственном секторе в январе вырос с 57,4 до 59,8, экономисты прогнозировали рост до 60,5. Индекс деловой активности в сфере услуг вырос как и ожидали аналитики с 48,7 до 52,2. ИПЦ в январе +4,9% в годовом выражении, как и ожидалось экономистами. Объём розничных продаж в Германии в декабре не изменился в годовом выражении. Экономисты прогнозировали рост на 1,1%. Согласно предварительным данным, ВВП Германии за 4 квартал 2021 г. вырос на 1,4%, экономисты ожидали рост на 1,8%.

Франция. ИПЦ во Франции в январе вырос на 2,9% в годовом выражении, как и ожидалось. Безработица сократилась с 8% до 7,4% по итогам 4Q21, аналитики ожидали 7,8%. Объём промышленного производства в ноябре снизился на 0,2% к ноябрю, ожидался рост на 0,5%. ВВП Франции по предварительным данным в 2021 вырос на 5,4% в годовом выражении.

Италия. В Италии ИПЦ вырос на 4,8% в годовом выражении, экономисты в среднем ожидали рост на 3,8%. Объём розничных продаж в декабре вырос на 0,9% к ноябрю.

Великобритания. Согласно предварительным данным, ВВП в 4Q21 вырос на 1% к 3Q21 и на 6,5% в годовом выражении. Экономисты ожидали, соответственно, 1,1% кв/кв и 6,4% г/г. Индекс деловой активности в секторе услуг в январе вырос до 54,1 (с 53,6 в декабре). Ожидалось падение до 53,3. ИПЦ в январе ускорился до +5,5%, ожидалось повышение на 5,4%. Объём розничных продаж вырос в январе на 1,9% к декабрю. Ожидался рост на 1% м/м.

Банка Англии поднял ключевую ставку на 0,25% до 0,5% на очередном заседании в феврале. Ожидается еще 1 или 2 поднятия ставки до 1 июля.

Япония. Согласно предварительным данным, ВВП в 4Q21 вырос на 1,3% к 3Q21 и на 5,4% в годовом выражении. Экономисты ожидали, соответственно, 1,4% кв/кв и 5,8% г/г. Базовый ИПЦ за январь вырос на 0,2% в годовом выражении. Консенсус-прогноз экономистов был +0,3%. Объём розничных продаж вырос на 1,4% в годовом выражении, ожидалось 2,7%. Уровень безработицы 2,7% в декабре, аналитики прогнозировали 2,8%. Индекс деловой активности в производственном секторе в январе вырос до 55,4. Экономисты прогнозировали 54,6.

Китай. НБК сохранил ставку PBoC на уровне 3,7%, как и прогнозировали экономисты. Индекс деловой активности в производственном секторе в январе снизился до 50,1, ожидалось 50. ИПЦ в январе снизился до 0,9% в годовом выражении с 1,5% в декабре. Экономисты прогнозировали 1%.

Макроданные по итогам прошедшего месяца смешанные. Практически везде за исключением Китая продолжается рост инфляции и либо повышаются ставки, либо планируется их повышение. Темпы роста инфляции пока не сопоставимы с теми темпами повышения ставок, которые предполагаются ведущими центробанками. На фоне роста инфляции рейтинг поддержки Джо Байдена снизился до рекордных уровней, вероятно, это стало одной из главных причин появления ястребиных настроений у части членов ФРС. Мы считаем, что в среднесрочном периоде основной проблемой для рынков станет инфляция, размывающая реальные доходы электората. Текущий сезон отчётностей показал, что инфляция уже въедается в маржинальность бизнеса и компании не всегда могут ее переложить в цену продукции.

Акции отдельных высокотехнологичных компаний продолжают падать вслед за ростом вероятности повышения ставок на денежном рынке. Это влияет на снижение оценки акций роста, т.к. многие из них убыточны, а прибыли ожидаются только через несколько лет. Чем дольше нужно ждать прибыли, тем уязвимее компания для роста ставок. Мы рассчитывали на данный сценарий, чтобы докупить акций, об этом мы уже не раз писали. Надеемся, что падение продолжится, особенно в акциях крупных компаний: Apple, Alphabet, Microsoft, Amazon. Мы рассматриваем падение акций как полезное для инвесторов событие, т.к. оценки должны быть адекватными рискам, чего не было, начиная со второй половины 2020 г. Коррекция необходима рынкам для дальнейшего здорового роста. Текущая коррекция пока кажется недостаточной, на рынке еще много компаний с неадекватной оценкой.

Следует отметить, что в отдельных акциях крах уже случился. Мы считаем, что уже сейчас можно начать покупать акции в секторах зелёной энергетики, финтех, онлайн ритейле, играх и пр. Нужно рассматривать каждый случай индивидуально, изучать оценочные мультипликаторы, чтобы сделать выводы о привлекательности покупки уже сейчас. В любом случае на рынке уже появились интересные возможности для долгосрочных инвесторов. Например, акции PayPal, Netflix, Meta Platforms уже упали до вполне адекватной оценки бизнеса*.

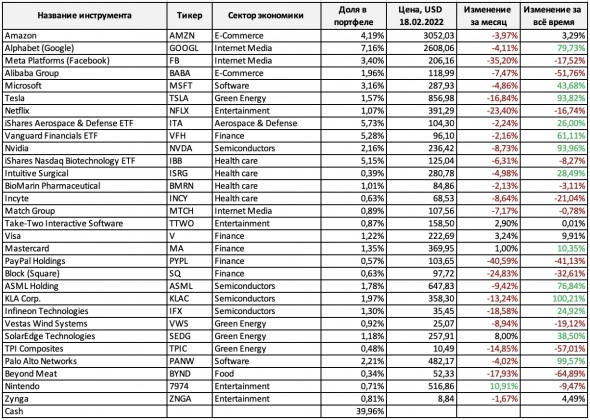

За прошедший месяц индекс Nasdaq Composite снизился на 6,61%, а S&P 500 просел на 4,99%. Наш портфель SUVE CM за прошедший месяц скорректировался на 5,24%. Наши результаты лучше, чем у бенчмарка Nasdaq Composite в связи с 40% долей кэша в портфеле.

С 18.09.20 доходность нашего портфеля составляет 6,7% годовых. В абсолютных значениях это 9,45%. За 17 мес. наши результаты хуже индексов Nasdaq Composite и S&P 500. За этот период Nasdaq вырос на 18% годовых, а индекс S&P 500 — на 21,9%. Доходность на инвестированный капитал по нашему портфелю составляет 20,3%, что сопоставимо с основными индексами.

Лучший результат в портфеле за прошедший месяц показали акции Nintendo, которые выросли на 10,9%, также в лидерах SolarEdge и Visa. Основной рост в этих акциях связан с квартальными отчетами.

Результаты отдельных секторов экономики. Акции аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) упали на 2,2%. ETF на биотехнологический сектор (iShares Nasdaq Biotechnology ETF) упал на 6,3% вслед за дальнейшей коррекцией акций Moderna и BioNTech. Акции финансового сектора (Vanguard Financials ETF) снизились на 2,1%. Сектор полупроводников (iShares PHLX Semiconductor ETF) за месяц просел на 9,2%. Сектор зелёной энергетики (iShares Global clean energy ETF) упал на 4,1%. Все сектора показали умеренное падение на фоне снижения основных фондовых индексов. Сектор полупроводников показал худшую динамику, которая в том числе связана с падением акций Intel из-за разочаровывающего прогноза на 2022 г. и снижения стоимости акций Nvidia несмотря на сильный отчет и прогноз.

Результаты за весь период. Лучшей бумагой в портфеле теперь является KLA Corp. Со времени нашего первого поста акции KLA Corp. выросли на впечатляющие +100,2%. Незначительно отстают акции Palo Alto Networks, которые выросли на +99,6%. На третьем месте Nvidia с +94%.

Список аутсайдеров за весь период возглавляют Акции Beyond Meat, которые рухнули на -64,9%, на втором месте акции TPI Composites -57%, третье место занимаю бумаги Alibaba c результатом -51,8%.

Полный список акций из нашего портфеля.

4 апреля мы докупили в портфель акции Meta Platforms (ex-Facebook). Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

За прошедшие 17 месяцев закрыта 1 инвестиционная идея – Alexion Pharmaceuticals. Также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840. Кроме того, мы на треть сократили позицию в Vanguard Financials ETF.

Топ-3 выросших акций за истекший месяц:

1) Nintendo +10,91%

2) SolarEdge +8%

3) Visa +3,24%

Топ-3 упавших акций:

1) PayPal -40,59%

2) Meta Platforms -35,2%

3) Block -24,83%

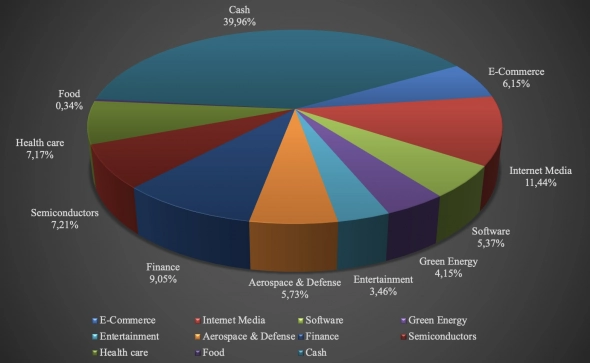

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей*:

1. Amazon

2. TPI Composites

3. Zynga

4. Facebook

5. Biomarin Pharmaceutical

6. Alphabet (Google)

7. SolarEdge Technologies

8. Beyond Meat

9. Infineon Technologies

10. Microsoft

11. Netflix

12. Alibaba Group

13. NVIDIA

14. Incyte

15. Tesla

16. Square

17. Take-Two Interactive Software

18. PayPal Holdings

19. Match Group

20. Nintendo

21. KLA Corporation

22. Visa

23. Mastercard

24. ASML Holding

25. Palo Alto Networks

*Не является индивидуальной инвестиционной рекомендацией.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- cloud

- e-commerce

- etf

- finance

- GooG

- googl

- google alphabet

- Hang Seng

- HKEX

- Incyte

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- PayPal Holdings

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- tpi composites

- TSLA

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- Годовой отчет

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- криптовалюта

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фондовая биржа

- фондовый рынок

- фундаментальный анализ

- чипы

- электромобили