Полюс золото

Акции Русала и Полюса под давлением из-за снижения мировых цен на металлы - Freedom Finance Global

- 28 сентября 2022, 14:13

- |

Коррекция в ценах на алюминий — один из сигналов приближающейся рецессии.Чернов Владимир

Freedom Finance Global

Акции Полюса находятся под давлением из-за снижения мировых цен на драгоценные металлы. Золото дешевеет шестой месяц подряд ввиду рекордного укрепления доллара США.

- комментировать

- 208

- Комментарии ( 0 )

Полюс дозревает

- 28 сентября 2022, 13:50

- |

На дневном графике бумаги компании Полюс находятся вблизи важной поддержки 5 000 (максимумы 2016-2017 года).

Там же находится минимальные значения ширины канала (нисходящий канал от 2020 года) отложенного от точки пробоя нисходящего канала.

Индикатор RSI (14) находится глубоко в зоне перепроданности, но пока не развернулся вверх.

Жду от уровней указанных выше коррекционное движение вверх.

Что думаете?

Информация не является индивидуальной инвестиционной рекомендацией.

RAZB0RKA сколько акций ПОЛЮС стоит 1 рублевая унция золота?

- 28 сентября 2022, 09:31

- |

Правильный ответ 17.4 акций за 1 унцию

Исторический минимум 8 акций был в 2020, на пике котировок компании

Исторический максимум 120 акций был в 2014 году

За последние 6 лет, цена унции только 2 раза уходила выше 20 акций

Разборку операционных и финансовых показателей ПОЛЮС за 1 полугодие делал вчера

https://t.me/razb0rka/277

( Читать дальше )

RAZB0RKA операционных и фин.результатов ПОЛЮС - 1 п'22. Всё на паузе

- 27 сентября 2022, 22:33

- |

Короткий разбор операционных и финансовых результатов ПОЛЮС за 1 полугодие 2022 года

Ни какой воды, только графики с основными показателями

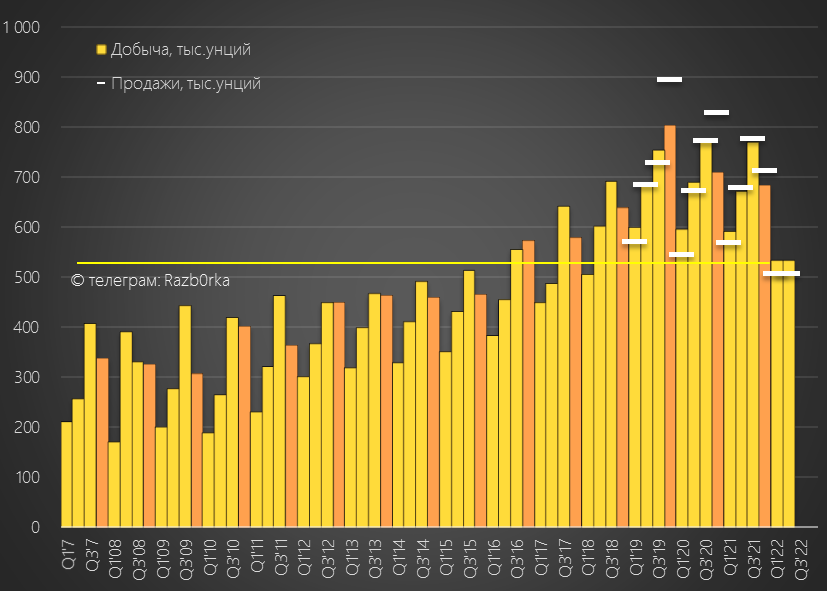

За 1п'22 года, обьем добычи -16% и продажи золота -19% к прошлому году

Компания «закрутила» краник добычи, чтобы не увеличивать рабочий капитал за счет роста запасов

Тем не менее, часть добычи все-таки «легла» на склад

Напомню, что 26 июня 2022 года Джо Байден обьявил что G7 откажется от закупок российского золота

( Читать дальше )

🥇 Полюс золото (PLZT) - разбор отчета за 1П2022г и сравнение с конкурентами

- 26 сентября 2022, 09:54

- |

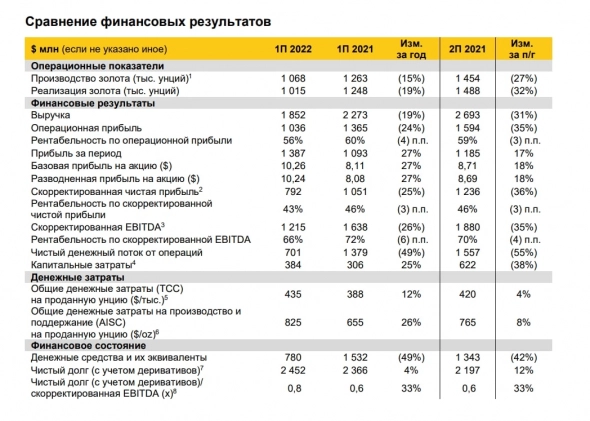

Общие результаты за 1П (в рублях):

▫️Капитализация: 850 млрд р

▫️Выручка: 146 млрд р (-13% г/г)

▫️EBITDA: 97 млрд р (-19%)

▫️Чистая прибыль (скор.): 57,5 млрд р (-29% г/г)

▫️AISC: 825$ за тр. унцию (+26% г/г)

▫️Net debt/EBITDA:0,8

▫️P/E: 5

▫️P/E fwd 2022: 10

▫️fwd дивиденд 2022:5%

Отдельные моменты отчета:

⚠️ Основным драйвером падения финансовых результатов компании стало снижение добычи и реализации золотана 15% и 19% соответственно. Очевидно, чтоосновной объём падения добычи пришелся на 2 квартал из-за проблем со сбытом российского золота. Падение реализации привело к увеличению запасов в 2 раза.

⚠️На золото Полюса имеется небольшой дисконт. Средняя цена реализации унции золота в 1П22 составила 1824 доллара, т.е. дисконт скорее всего составляет около

( Читать дальше )

Полюс Золото в условиях мобилизации экономики

- 25 сентября 2022, 11:19

- |

Друзья, рад представить вам очередное видео с фрагментом вебинара от 22 сентября, который я проводил для подписчиков ИнвестТема Premium. Текущая ситуация на рынке крайне тяжелая. Большинство активов подверглись распродажам. Инвесторы ищут тихой гавани, в том числе в золоте. Сегодня поговорим о Полюс Золоте и о том, стоит ли искать точки входа в актив.

( Читать дальше )

Стоит ли покупать акции ПОЛЮС ЗОЛОТО (PLZL)? Обзор компании и отчёта за 1 полугодие 2022 года.

- 23 сентября 2022, 17:03

- |

Ссылка на текстовый вариант ролика: статья на Дзене

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

Телеграм: https://t.me/Investovization_official

Предложенная Полиметаллом схема обмена акций позволит вывести активы нерезидентов из-под санкций - Открытие Инвестиции

- 22 сентября 2022, 19:42

- |

В середине лета Polymetal уже публиковал операционные результаты за I полугодие 2022 года, которые оказались очень слабыми в части продаж. Так что представленные разочаровывающие финансовые показатели сложно назвать неожиданными. При этом отдельно можно отметить существенный рост затрат, который вместе с резким укреплением рубля оказал негативное влияние на уровень удельных издержек. Если брать за основу показатель AISC, то с поправкой на курс USDRUB Polymetal, по всей видимости, работает с минимальной рентабельностью при ценах на золото ниже $1700 за унцию.

Убыток на уровне чистой прибыли в отчетном периоде связан как со снижением EBITDA, так и признанием неденежных расходов, связанных с обесценением. В то же время рост чистого долга обусловлен накоплением нереализованных запасов металлопродукции и увеличением капзатрат. Отдельно отметим, что предложенная компанией схема обмена позволит вывести активы нерезидентов из-под санкций. При этом дальнейшая судьба пакета, который принадлежит резидентам РФ (порядка 11% по данным компании), пока не ясна.Павлов Алексей

( Читать дальше )

📰"Полюс" Иное сообщение

- 22 сентября 2022, 19:10

- |

НЕ ДЛЯ РАСПРОСТРАНЕНИЯ, ПУБЛИКАЦИИ ИЛИ ПЕРЕДАЧИ КАКИМ-ЛИБО ЛИЦАМ, НАХОДЯЩИМСЯ ИЛИ ПОСТОЯННО ПРОЖИВАЮЩИМ В ЛЮБОЙ ЮРИСДИКЦИИ, ГДЕ РАСПРОСТРАНЕНИЕ, ПУБЛИКАЦИЯ ИЛИ ПЕРЕДАЧА ДАННОГО ОБЪЯВЛЕНИЯ ЯВЛЯЕТСЯ НЕЗАКОННЫМ.

2....

( Читать дальше )

Дивиденд Полюса за первое полугодие может составить 162 рубля на акцию - Газпромбанк

- 22 сентября 2022, 15:21

- |

Общее производство золота по итогам 1П22 составило 1 068 тыс. унций (-15% г/г). Полюс объясняет падение объемов производства аффинированного золота на всех действующих активах снижением среднего содержания золота в руде. Наибольшее сокращение производства наблюдалось на россыпных месторождениях компании (-61% г/г).

Объем реализация золота уменьшился до 1 015 тыс. унций, что на 19% меньше, чем за аналогичный период прошлого года. Выручка компании за 1П22 составила 1 852 млн долл. (-19% г/г). Общие денежные затраты (TCC) за 1П22 достигли 435 долл. за унц. (+12% г/г) на фоне снижения среднего содержания золота в переработке руды на Олимпиаде, Благодатном и Наталке. На рост данного показателя также повлияли: 1) инфляция стоимости расходных материалов, 2) проведенная индексация заработной платы и 3) повышение ставки НДПИ в отношении Вернинского месторождения после завершения льготного периода. Сокращение объемов реализации золота и рост общих денежных затраты (TCC) привели к снижению показателя скорректированной EBITDA до 1 215 млн долл. (-26% г/г). Рентабельность по EBITDA составила 66% против 72% в 1П21. Чистый денежный поток сократился практически в 2 раза до 701 млн долл. Несмотря на снижение операционных показателей, прибыль за период компании выросла на 27% г/г до 1 387 млн долл. за счет надежных доходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал