Полюс золото

НЛМК меньше других российских металлургов пострадала от санкций - Финам

- 21 декабря 2022, 19:37

- |

Виталий Манжос, старший риск-менеджер «Алго Капитал», отмечает, что от европейских санкций больше пострадала компания «Северсталь». Ранее поставки в Европу формировали порядка 34% ее выручки.

Поставки компании НЛМК в ЕС по итогам 2021 года составили около 12.6% от физического объема продаж.

( Читать дальше )

- комментировать

- 562 | ★1

- Комментарии ( 0 )

Какие факторы выступают в пользу роста цен на золото?

- 21 декабря 2022, 07:34

- |

👑 Всемирный золотой совет опубликовал прогноз на 2023 год, основные тезисы которого я предлагаю вашему вниманию:

🔸ФРС США в следующем году выйдет на пик цикла повышения процентных ставок, что вызовет коррекцию по доллару на внешнем валютном рынке и окажет благоприятное влияние на стоимость золота.

🔸Исторически для золота долларовый пик был благоприятен, принося хороший доход в 80% случаев через 12 месяцев после пика. Пик по индексу доллара (USDX) был установлен 28 сентября 2022 г.

🔸Геополитическая напряженность на Ближнем Востоке и Азии будет оказывать поддержку ценам на драгметалл.

🔸Вероятность рецессии в Северной Америке и Европе угрожает продлить плохую динамику акций и корпоративных облигаций, наблюдаемую в этом году, что может заставить инвесторов наращивать долю золота в своих портфелях.

🔸Если реализуется самый пессимистичный прогноз Центробанков и крупнейшие экономики мира войдут в стагфляцию, то золото от этого выиграет еще больше.

( Читать дальше )

📈 Золото подорожало до максимума за пять недель благодаря падению доллара и глобальному Risk OFF

- 20 декабря 2022, 17:47

- |

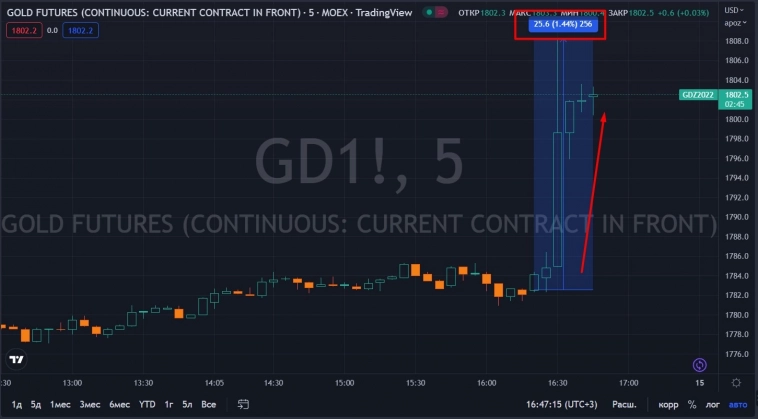

Цены на золото активно растут во вторник, обновив максимум за пять недель за счет двух основных факторов: падения курса доллара и спроса на защитные активы на опасениях спада в мировой экономике.

Котировки февральских контрактов на золото на Нью-Йоркской товарной бирже (NYMEX) к 17:04 по московскому времени увеличились на 0,93% — до $1814,4 за тройскую унцию.

Серебро с поставкой в марте подскочило в цене на 3,6% и стоит $24,03 за унцию:

( Читать дальше )

Хорошие новости для Полюс Золота.

- 18 декабря 2022, 11:27

- |

ЕЩЁ ОДНА ХОРОШАЯ НОВОСТЬ ДЛЯ ПОЛЮС ЗОЛОТА.

В четверг, 15 декабря, Госдума сразу во втором и третьем чтении приняла законопроект, согласно которому от налога на добавленную стоимость (НДС) освобождается продажа физлицам слитков драгоценных металлов и драгоценных камней аффинажными заводами и Гознаком. Ранее такое освобождение получили банки.

Т.е. заводы смогут продавать физ. лицам золото напрямую,

это уменьшит спрэды между покупкой и продажей.

Сейчас золото продают банки, спреды между покупкой и продажей около 7 — 10%.

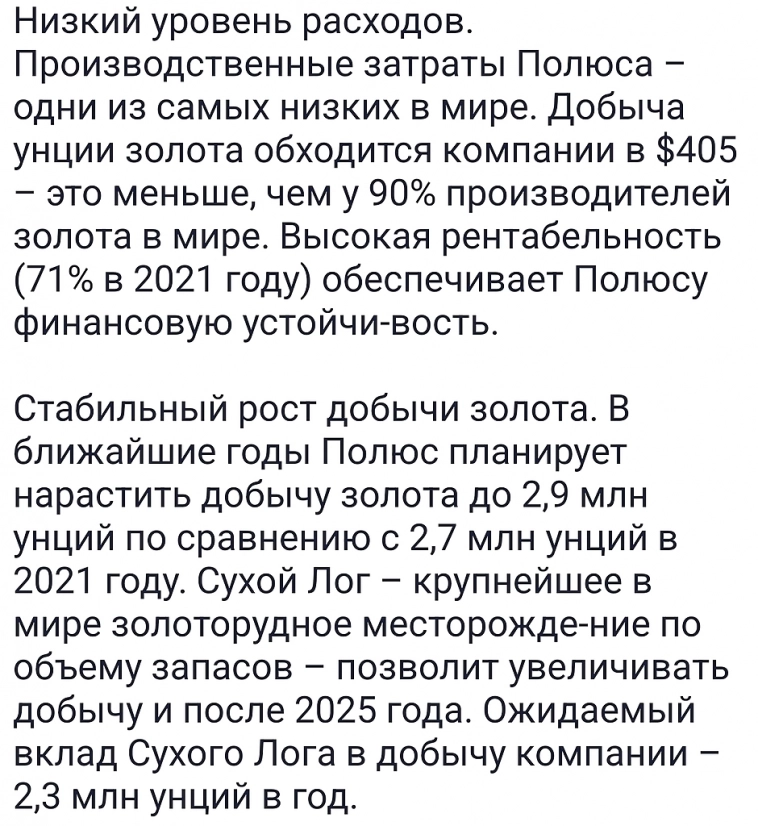

Полюс золото:

запасы 104 млн унций (номер 1 в мире).

Рекомендую держать Полюс Золото в Вашем портфеле.

Обсудить можно тут а комментах или в чате t.me/OlegTradingChat

(более 1000участников, из них в торговое время около 300 в сети).

С уважением,

Олег.

Заводы смогут продавать без НДС золотые слитки россиянам

- 16 декабря 2022, 14:23

- |

Банки пока конкуренции не опасаются.

«Банки, продающие слитки, всегда выставляют цену обратного выкупа их, а будет ли аффинажный завод обратно выкупать свою продукцию, неизвестно», — сказала руководитель департамента по операциям с драгоценными металлами Совкомбанка Елена Магера.

sozd.duma.gov.ru/bill/191484-8

Российские недропользователи экспортировали только 50% добытого ими золота из-за санкций

- 14 декабря 2022, 13:23

- |

Раньше российское золото, добытое недропользователями, и прошедшее очистку на аффинажных заводах, свободно экспортировалось коммерческими банками, с введением санкций ситуация сильно осложнилась. «По нашим данным (таможни и ГИИС), на сегодняшний момент из 300 тонн золота, добытого в 2022 году, и прошедшего аффинаж, экспортировано всего 150 тонн, остальные ждут своего часа — осталось на балансе производителей», — ответил он на соответствующий вопрос журналистов в рамках посещения ПЗЦМ.

«Но сбыта сегодня нет еще и потому, что и у золота, и у всех драгоценных металлов сейчас очень низкая цена. И часть недропользователей, производителей сейчас металл не реализуют, а ждут, когда поднимется цена на золото», — пояснил Ахлопов.

gold.1prime.ru/news/20221214/477987.html

Золотодобытчики резко растут вслед за золотом после публикации данных по инфляции в США

- 13 декабря 2022, 16:49

- |

📈Полюс Золото +2.1% 📈Полиметалл +1.3% Золотодобытчики резко растут вслед за золотом после публикации данных по инфляции в США. Потребительские цены (индекс CPI) в США в ноябре выросли на 7,1% относительно того же месяца прошлого года. Таким образом, инфляция существенно замедлилась по сравнению с 7,7% в октябре и теперь находится на самом низком уровне с декабря прошлого года. Аналитики в среднем прогнозировали 7,3%, согласно результатам опросов Trading Economics, MarketWatch и Bloomberg.

Россияне активно покупают золото

- 09 декабря 2022, 09:48

- |

frankrg.com/104640

Путин разрешил сделки с акциями «Полюса» и АЛРОСА

- 08 декабря 2022, 17:26

- |

Подробнее – в материале «Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал