SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Полюс Золото

Путин отменил НДС для физлиц на золотые слитки

- 09 марта 2022, 11:12

- |

Президент РФ Путин подписал закон об отмене НДС на покупку золотых слитков для физических лиц

1prime.ru/nalogy/20220309/836311647.html

1prime.ru/nalogy/20220309/836311647.html

- комментировать

- 328

- Комментарии ( 1 )

📰"Полюс" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 07 марта 2022, 15:00

- |

2. Содержание сообщения

Настоящее сообщение содержит инсайдерскую информацию.

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

ПАО «Полюс»

Рейтинговое агентство Fitch понизило рейтинг «Полюса» до «B»

ПАО «Полюс» (Московская и Лондонская биржи: PLZL) («Полюс» или «Компания») отмечает, что рейтинговое агентство Fitch Ratings («Fitch») 4 марта 2022 г....

( Читать дальше )

Настоящее сообщение содержит инсайдерскую информацию.

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

ПАО «Полюс»

Рейтинговое агентство Fitch понизило рейтинг «Полюса» до «B»

ПАО «Полюс» (Московская и Лондонская биржи: PLZL) («Полюс» или «Компания») отмечает, что рейтинговое агентство Fitch Ratings («Fitch») 4 марта 2022 г....

( Читать дальше )

📰"Полюс" Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

- 05 марта 2022, 18:30

- |

2. Содержание сообщения

Сообщение об инсайдерской информации.

2.1. Объект рейтинга (ценные бумаги и (или) их эмитент): эмитент.

2.2. Вид рейтинга, который присвоен объекту рейтинговой оценки (кредитный рейтинг; иной рейтинг): кредитный рейтинг....

( Читать дальше )

Сообщение об инсайдерской информации.

2.1. Объект рейтинга (ценные бумаги и (или) их эмитент): эмитент.

2.2. Вид рейтинга, который присвоен объекту рейтинговой оценки (кредитный рейтинг; иной рейтинг): кредитный рейтинг....

( Читать дальше )

💉 Полюс золото (PLZT) - разбор отчета и анализ текущей ситуации

- 05 марта 2022, 09:45

- |

👉Общие результаты за год:

▫️Капитализация: 1740 млрд р (10633р/акция)

▫️Выручка TTM: 365,2 млрд(+0,3%)

▫️EBITDA: 258,6 млрд(-4%)

▫️Прибыль ТТМ:166,9 млрд(+40%)

▫️Net debt/EBITDA:0,6

▫️P/E: 8,4

▫️дивиденд 2021: около 100 млрд р

👉Все обзоры компаний здесь: t.me/taurenin/442

Общие итоги:

✅Компания представила нормальный отчет, не отличающийся от ожиданий рынка. Выручка за год, фактически, не изменилась, составив 365,2 млрд рублей. Отметим, что заметно выросла прибыль, составив 166,9 млрд рублей, изменившись на 40%, из-за снижения операционных затрат в начале года.

✅Совет директоров рекомендовал по итогам второй половины 2021 г. направить на дивиденды 548 млн. долл. Общая доходность за год составит около 6%.

( Читать дальше )

▫️Капитализация: 1740 млрд р (10633р/акция)

▫️Выручка TTM: 365,2 млрд(+0,3%)

▫️EBITDA: 258,6 млрд(-4%)

▫️Прибыль ТТМ:166,9 млрд(+40%)

▫️Net debt/EBITDA:0,6

▫️P/E: 8,4

▫️дивиденд 2021: около 100 млрд р

👉Все обзоры компаний здесь: t.me/taurenin/442

Общие итоги:

✅Компания представила нормальный отчет, не отличающийся от ожиданий рынка. Выручка за год, фактически, не изменилась, составив 365,2 млрд рублей. Отметим, что заметно выросла прибыль, составив 166,9 млрд рублей, изменившись на 40%, из-за снижения операционных затрат в начале года.

✅Совет директоров рекомендовал по итогам второй половины 2021 г. направить на дивиденды 548 млн. долл. Общая доходность за год составит около 6%.

( Читать дальше )

📰"Полюс" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 04 марта 2022, 18:44

- |

2. Содержание сообщения

Настоящее сообщение содержит инсайдерскую информацию.

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

ПАО «Полюс» объявляет о приобретении

акций в рамках программы обратного выкупа

ПАО «Полюс» (Лондонская и Московская биржи – PLZL) («Полюс», «Компания») сообщает о том, что ООО «Полюс Сервис», 100% дочернее общество Компании, приобрело 69 564 обыкновенных акций Компании в рамках программы обратного выкупа акций («Программа»), объявленной 31 января 2022 года....

( Читать дальше )

Настоящее сообщение содержит инсайдерскую информацию.

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

ПАО «Полюс» объявляет о приобретении

акций в рамках программы обратного выкупа

ПАО «Полюс» (Лондонская и Московская биржи – PLZL) («Полюс», «Компания») сообщает о том, что ООО «Полюс Сервис», 100% дочернее общество Компании, приобрело 69 564 обыкновенных акций Компании в рамках программы обратного выкупа акций («Программа»), объявленной 31 января 2022 года....

( Читать дальше )

📰"Полюс" Приобретение подконтрольной эмитенту организацией голосующих акций (долей) эмитента или депозитарных расписок на акции эмитента

- 04 марта 2022, 18:23

- |

2. Содержание сообщения

Сообщение об инсайдерской информации.

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): подконтрольная эмитенту организация....

( Читать дальше )

Сообщение об инсайдерской информации.

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): подконтрольная эмитенту организация....

( Читать дальше )

🤝Полюс- BUYBACK: 28.02.2022-01.03.2022

- 04 марта 2022, 18:23

- |

BUYBACK Полюс:

28.02.2022-01.03.2022 - Дата покупки

Количество приобретенных акций: 69 564

Самые быстрые новости у нас! https://t....

( Читать дальше )

28.02.2022-01.03.2022 - Дата покупки

Количество приобретенных акций: 69 564

Самые быстрые новости у нас! https://t....

( Читать дальше )

Полюс продемонстрировал устойчивость своей бизнес-модели - Промсвязьбанк

- 02 марта 2022, 14:09

- |

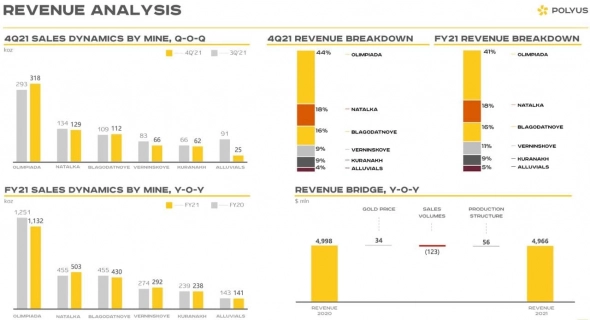

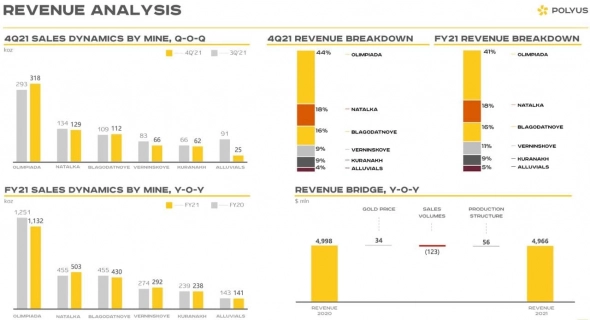

Снижение выручки произошло во многом из-за снижения производства золота на фоне падение содержания золота на Олимпиаде. Однако, представленная отчетность вновь продемонстрировала устойчивость бизнес-модели компании. Полюс смог выполнить ранее озвученный производственный план в 2,7 млн унций по итогам года. общие денежные затраты (TCC) оказались ниже прогноза в 425–450 долл./унц. Полюс подтвердил, как и обещал ранее, свою готовность к возвращению органического роста: компания планирует добыть 2,8 млн унций золота в 2022 году (+4% г/г). Менеджмент сообщил, что дивиденд за второе полугодие может составить 4,03 долл./акцию.

Принимая во внимание высокую степень экономической и рыночной неопределенности, наша целевая цена по акциям Полюса на этот год находится на пересмотре.Промсвязьбанк

Инвестиционный кейс Полиметалла - экспозиция на золото с умеренным плечом - Атон

- 02 марта 2022, 13:24

- |

Выручка Полиметалла за 2П21 составила $1 616 млн (+27% п/п), скорректированная EBITDA выросла до $804 млн (+22% п/п), а рентабельность EBITDA упала до 50% (-2 пп п/п). Чистая прибыль увеличилась на 16% п/п to $485 млн. Результаты оказались чуть хуже консенсуса – EBITDA и чистая прибыль ниже на 3% и 6% соответственно. TCC группы за 2021 выросли на 15% г/г до $730/унц. ЗЭ, что в рамках прогноза компании в $700-750/унц. ЗЭ из-за высокой инфляции в горнодобывающей отрасли, превысившей ИПЦ, и снижения содержания металла в руде на Кызыле, Светлом и Майском. Чистый долг снизился до $1.65 млрд (с $1.83 млрд на конец 1П21), соотношение чистый долг/EBITDA выросло до 1.13x (против 1.05x в 1П21). Дивиденды за 2П21 могут достигнуть $0.52на акцию, что предполагает доходность 7.1% по цене вчерашнего закрытия.

Наши прогнозы по прибыли: ожидаем более успешного 2022. Наш базовый прогноз по EBITDA за 2022 составляет $1.8 млрд (+23% г/г), что подразумевает дивидендную доходность на уровне 15%. В данный момент цены на золото поддерживаются геополитической напряженностью и неопределенностью в мире. Вместе с тем наша общая позиция по металлу остается нейтральной – мы предполагаем, что украинский конфликт вскоре разрешится, а повышение процентных ставок в США пройдет в ожидаемых пределах без изменений. Кроме того, на наш взгляд, цена на золото может оказаться под давлением, если Россия «распечатает» свои запасы золота.

( Читать дальше )

Наши прогнозы по прибыли: ожидаем более успешного 2022. Наш базовый прогноз по EBITDA за 2022 составляет $1.8 млрд (+23% г/г), что подразумевает дивидендную доходность на уровне 15%. В данный момент цены на золото поддерживаются геополитической напряженностью и неопределенностью в мире. Вместе с тем наша общая позиция по металлу остается нейтральной – мы предполагаем, что украинский конфликт вскоре разрешится, а повышение процентных ставок в США пройдет в ожидаемых пределах без изменений. Кроме того, на наш взгляд, цена на золото может оказаться под давлением, если Россия «распечатает» свои запасы золота.

( Читать дальше )

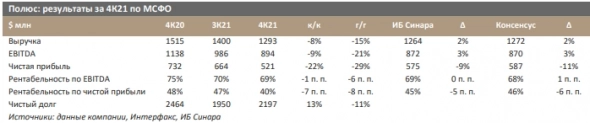

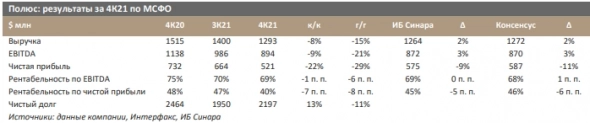

Полюс опубликовал нейтральные финансовые результаты за 4 квартал - Синара

- 02 марта 2022, 12:43

- |

Полюс опубликовал вчера отчетность за 4К21 по МСФО, показав некоторое снижение результатов в квартальном сопоставлении из-за уменьшения в отчетном периоде объемов производства и продаж.

— Выручка уменьшилась на 8% к/к до $1293 млн (на 2% выше нашего и среднерыночного прогнозов).

— Снижение EBITDA составило 9% к/к, а сам показатель — $894 млн (+3% относительно оценки ИБ Синара и консенсус-прогноза).

— Чистая прибыль упала на 22% к/к до 521 млн (на 9% ниже наших ожиданий и на 11% — рыночных).

Синара ИБ

— Выручка уменьшилась на 8% к/к до $1293 млн (на 2% выше нашего и среднерыночного прогнозов).

— Снижение EBITDA составило 9% к/к, а сам показатель — $894 млн (+3% относительно оценки ИБ Синара и консенсус-прогноза).

— Чистая прибыль упала на 22% к/к до 521 млн (на 9% ниже наших ожиданий и на 11% — рыночных).

Компания объявила дивиденды за 2П21 в размере $4,05 на акцию, что соответствует ее дивидендной политике, предусматривающей выплату в виде дивидендов 30% суммы EBITDA. В прошлом месяце Полюс приступил к реализации программы выкупа собственных акций на открытом рынке на общую сумму $200 млн (не более 1,4% уставного капитала), рассчитанную на ближайшие полгода. Но по состоянию на 25 февраля компания пока не выкупила с рынка какие-либо пакеты. Телефонную конференцию для инвесторов Полюс проведет 10 марта.Смолин Дмитрий

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал