Полюс Золото

✅Индекс металлов и добычи РФ.

- 15 января 2023, 21:21

- |

Прежде чем касаться отдельного инструмента, хочу обратить внимание на индекс. Он уже достаточно согрет чтобы начать коррекцию. Видится импульс в рамках волны 1/A и волна [v] напоминает форму конечного диагонального треугольника. А кдт говорит о резкости падения к его началу, то есть к волне [iv].

Вообщем жду полноценного завершения структуры и начало коррекции.

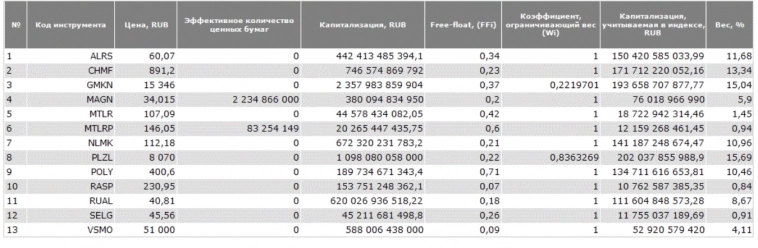

Так же можно посмотреть его вес.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- 193

- Комментарии ( 0 )

Неделя прошла под знаком роста акций золотодобывающих компаний - Открытие Инвестиции

- 13 января 2023, 19:44

- |

Золото торгуется уже выше $1900 за тройскую унцию. Принято объяснять эту динамику влиянием американской статистики, но, более глубокое изучение вопроса даёт иные результаты. Китай в ноябре купил 32 тонны золота, в декабре 30 тонн. В январе закупки Народного Банка резко увеличились и могут составить до 100 тонн в первой половине месяца. Часть этих закупок относится к поставкам российских золотодобывающих компаний. Само же стремление КНР конвертировать часть резервов в золото обосновано опасениями относительно вольного обращения с резервами суверенных стран в США и Европе.

Соответственно, покупки Китая обеспечивают не только рост цены на глобальном рынке, но и сбыт для отечественных золотодобывающих компаний.Кочетков Андрей

«Открытие Инвестиции»

Стоимость золота на мировом рынке после восьмимесячного перерыва поднялась выше $1,9 тыс. за унцию

- 13 января 2023, 10:51

- |

Котировки уверенно растут с начала года, тогда как стоимость других драгоценных металлов остается стабильной. Во многом это связано с инвестиционным характером золота, на которое вырос спрос на фоне снижения ожиданий резкого подъема ставки ФРС. Поддержку ценам оказывает и рекордный спрос на благородный металл со стороны центробанков развивающихся стран.

Продажи золотых слитков гражданам стали рекордными в 2022 году

- 12 января 2023, 10:08

- |

frankrg.com/108292

С учетом рисков по рынку нефти выжидательная позиция пока выглядит наиболее оптимальной - Солид

- 10 января 2023, 17:36

- |

Тем не менее, из позитива отметим пришедшие дивиденды на рынок от Лукойла, а также ожидаемые дивиденды Татнефти и Роснефти. Индексные фонды вынуждены реинвестировать полученные денежные средства, поэтому определённый всплеск покупок в январе мы наверняка увидим. Но с учетом рисков по рынку нефти выжидательная позиция пока выглядит наиболее оптимальной.

Мы решили заменить в нашем топе идей Лукойл на Полюс. Пока сложно спрогнозировать, как в итоге сложится ситуация с нефтяным эмбарго. У Лукойла большинство поставок как раз было в Европу, и сейчас компания наиболее уязвима. В моменте мы не видим драйверов роста. При этом мы видим тенденцию по рынку золота в ожидании окончания цикла повышения ставки ФРС. Эту идею проще всего отработать, купив акции Полюса, которые всё ещё отстают от динамики золота. К тому же в рублях золото прибавило за последний месяц ещё больше из-за начавшейся девальвации. С нашим актуальным топом идей вы можете ознакомиться ниже.Донецкий Дмитрий

( Читать дальше )

Мировые центробанки в ноябре закупили 50 тонн золота

- 09 января 2023, 15:45

- |

Крупнейшим покупателем был Китай, увеличивший запасы на 32 тонны. Причем до этого Народный банк Китая в течение трех лет не сообщал об изменении объема золота в резервах, а в декабре, по данным Государственного управления валютного контроля (SAFE), закупил еще 0,97 млн унций, то есть около 30 тонн.

Турция в ноябре добавила к запасам 19,3 тонны золота, что делает ее крупнейшим официальным покупателем в 2022 году (122,8 тонны за 11 месяцев), Киргизия — 3,3 тонны.

www.interfax.ru/business/879990

Посмотрел акции ПАО «Полюс золото». Стоит ли покупать бумаги сейчас?

- 04 января 2023, 10:17

- |

Почему акции выросли?

1. Спрос на золото со стороны Китая в 2022 г. был рекордным и кратно вырос по сравнению с прошлым годом, со статистикой можете ознакомиться, источник: РБК.

( Читать дальше )

Фондовый рынок 2023 года оказался зелёной лошадкой

- 03 января 2023, 19:23

- |

Фондовый рынок Московской биржи продолжает новогодний хмельной банкет. Котировки акций рванули всеобщим забегом, нанося удар по пессимистам.

И тех, кто пил белугу:

Лукойл

После дивидендной отсечки компания чувствовала себя неважнецки. Не многие верят в рост акций, хотя купив до неё можно было ожидать за полгода что-то около 25% годовых. Но это информация ещё не проверена временем. Я лично сделал взнос в общую копилку прибыли, заправив на колонке Лукойла 45 литров и это при условии, что литров 5-7 ещё оставалось, а весь бак всего 45 литров. Чудеса да и только. На эти «2% и живут».

( Читать дальше )

Максимальные доли юаня и золота в активах ФНБ удвоены, до 60% и 40% соответственно

- 30 декабря 2022, 10:31

- |

Утверждена новая нормативная структура активов ФНБ в разрешенной иностранной валюте и золоте, в рамках которой исключена возможность инвестирования средств Фонда в активы, номинированные в долларах США

В целях обеспечения гибкости при инвестировании средств ФНБ предусмотрено, что фактические минимальные доли каждого из активов в новой структуре могут принимать нулевые значения, а максимальная доля китайских юаней ограничена 60%, безналичного золота — 40% (ранее доли юаня и золота составляли 30% и 20% соответственно).

В результате данных изменений валютная структура ФНБ стала лучше адаптирована к вызовам, стоящим перед Российской Федераций в текущих макроэкономических и геополитических условиях

tass.ru/ekonomika/16719549

Актуальные инвестидеи: покупка акций «Полюса» и Mastercard

- 28 декабря 2022, 16:39

- |

ПАО «Полюс»

Тикер |

PLZL |

Идея |

Long |

Горизонт |

2-3 месяца |

Цель |

8700 руб. |

Потенциал идеи |

11,3% |

Объем входа |

5% |

Стоп-приказ |

7500 руб. |

Сохраняющийся потенциал роста цен на золото вкупе с ослабляющимся рублем, низкой себестоимостью производства, а также адаптированными каналами сбыта должны положительно отразиться на операционных показателях компании за IV квартал 2022 года.

По акции сформировался среднесрочный восходящий тренд. Идея на рост бумаги с целью 8700 руб. При объеме позиции 5% и выставлении стоп-заявки на уровне 7500 руб. риск на портфель составит 0,2%. Соотношение прибыль/риск составляет 2,81.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал