Полиметалл

📉Полиметалл падает на 8% после публикации операционного отчёта

- 25 апреля 2022, 11:33

- |

📉Полиметалл -8% В I квартале 2022 года снизил производство на 6% по сравнению с аналогичным периодом прошлого года, до 372 тыс. унций в золотом эквиваленте. Начало производства на Нежданинском пока не полностью компенсировало запланированное снижение содержаний на Албазино и Светлом, пояснил Polymetal. Объемы продаж были ниже производства на 50 тыс. унций — в основном из-за накопления нереализованного концентрата на Нежданинском и Кызыле.

Polymetal снизил прогноз капитальных затрат на 2022 год до $650 млн. Ранее прогноз составлял $700 млн. Пересмотр прогноза отражает, с одной стороны, сокращение объемов инвестиций вследствие пересмотра графика реализации проектов, с другой стороны.

Polymetal начал раскрывать прогнозы по производству и затратам с разбивкой на юрисдикции, то есть отдельно для России и Казахстана. Компания сообщила, что повысила прогноз денежных затрат (TCC) по группе до $850-950 на унцию золотого эквивалента, в том числе $950-1050 — в России и $700-800 — в Казахстане. Прогноз средних совокупных денежных затрат (AISC) увеличился до $1200-1300 на унцию, включая $1350-1450 на унцию в России и $900-1000 — в Казахстане.

- комментировать

- 9.7К | ★1

- Комментарии ( 3 )

Полиметалл подтвердил производственный прогноз на 2022 год - Атон

- 25 апреля 2022, 11:26

- |

Объем выпуска продукции Полиметалла в 1К22 составил 372 тыс. унций в золотом эквиваленте (-6% г/г) из-за ожидаемого снижения содержания металла в руде на месторождениях Албазино и Светлое. Выручка увеличилась на 4% г/г до $616 млн вследствие роста цен на сырьевые товары. Чистый долг вырос до $1.98 млрд с $1.65 млрд на конец 2021). По прогнозам компании, общие денежные затраты (TCC) в 2022 окажутся в диапазоне $850-950/унция золотого эквивалента (ранее ожидалось $850-900/унция з.э.), полная себестоимость (AISC) — $1 200-1 300/унция з.э. (против $1 100-1 200/унция з.э.), а капзатраты — $650 млн (против $700 млн).

Полиметалл подтвердил производственный прогноз на 2022 на уровне 1.7 млн унций в золотом эквиваленте, в то время как прогноз на 2023 снижен до 1.65 млн унций (ранее прогнозировалось 1.75 млн унций). Компания также отмечает, что проект второй автоклавной линии Амурского ГМК (АГМК-2), вероятно, будет отставать от первоначального графика на 6 месяцев. Сегодня Полиметалл проведет День аналитика и инвестора в 13:00 МСК (11:00 по Лондону).Атон

Производство Полиметалла в I квартале снизилось на 6%, но компания подтверждает прогноз производства на 22 г

- 25 апреля 2022, 09:32

- |

Компания подтверждает прогноз производства на 2022 год в объеме 1,7 млн унций в золотом эквиваленте (1,2 млн унций в России и 0,5 млн унций в Казахстане).

Производство в I квартале 2022 года снизилось на 6% по сравнению с аналогичным периодом прошлого года, составив 372 тыс. унций в золотом эквиваленте. Начало производства на Нежданинском пока не полностью компенсировало запланированное снижение содержаний на Албазино и Светлом. Объемы продаж были ниже на 50 тыс. унций в основном из-за накопления нереализованного концентрата на Нежданинском и Кызыле.

Выручка в I квартале выросла на 4% по сравнению с аналогичным периодом прошлого года до US$ 616 млн благодаря высоким ценам на золото, а также на фоне отставания продаж от производства в I квартале предыдущего года.

Чистый долг увеличился почти до US$ 2,0 млрд за счет большей потребности в оборотном капитале. Компания оперативно нарастила запасы критически важных ТМЦ и запчастей на случай сбоев в цепочке поставок из-за санкций. Свою роль здесь также сыграло сезонное накопление запасов концентрата и необходимость смешивать сырье для соблюдения введенных Китаем ограничений на содержание мышьяка в импортируемом концентрате.

( Читать дальше )

Государство победило металургический бизнес?

- 24 апреля 2022, 17:26

- |

У коллеги сегодня прочитал пост про взаимоотношения Государства и Металлургов. Поделюсь немного своим видением.

В Российской металлургической и горнодобывающей промышленности (золото, сталь, алмазы, титан, алюминий, медь, палладий, никель и пр.) уже несколько лет идёт противостояние Государства и Бизнеса.

Государство, в лице первого зама председателя Правительства- Андрея Белоусова уже на протяжении нескольких лет продвигал мысль и пытался подкрепить это действиями, постулат, что частный бизнес в лице металлургов «нахлобучивает» Россию.

Основная претензия, что компании, получая сверхприбыли, сложившиеся от удачной конъюнктуры рынка цен на металлы, вместо того, чтобы распределять эту прибыль на благие цели и развивать промышленность в России, строя новые заводы и площадки, наращивать активно добычу металлов, покупать и развивать бизнес небольших компаний, сокращать кредитную нагрузку, компании выводят эти деньги к себе в карманы, через выплату дивидендов, в т.ч опосредованно не желая снижать цены внутри страны, хотя имеют на это возможность.

( Читать дальше )

Потенциал роста акций Полиметалла сохраняется - Финам

- 21 апреля 2022, 21:03

- |

Александр Чечерин, персональный брокер „БКС Мир инвестиций“ отмечает, что изменение котировок наших золотодобытчиков сильно отстают от мировых. Так, компании Barrick Gold (GOLD) или Newmont (NEM) выросли на 36% и 35% соответственно с начала 2022 года, чего нельзя сказать о российских золотодобытчиках. Эксперт считает, что потенциал в „Полиметалле“ есть, однако эту историю, скорее, стоит рассматривать как способ хеджирования секторального портфеля – явных катализаторов пока не видно. Операционная модель компании выглядит достаточно сильной.

( Читать дальше )

Почему только на бирже цены дешевеют? 🤔

- 21 апреля 2022, 19:58

- |

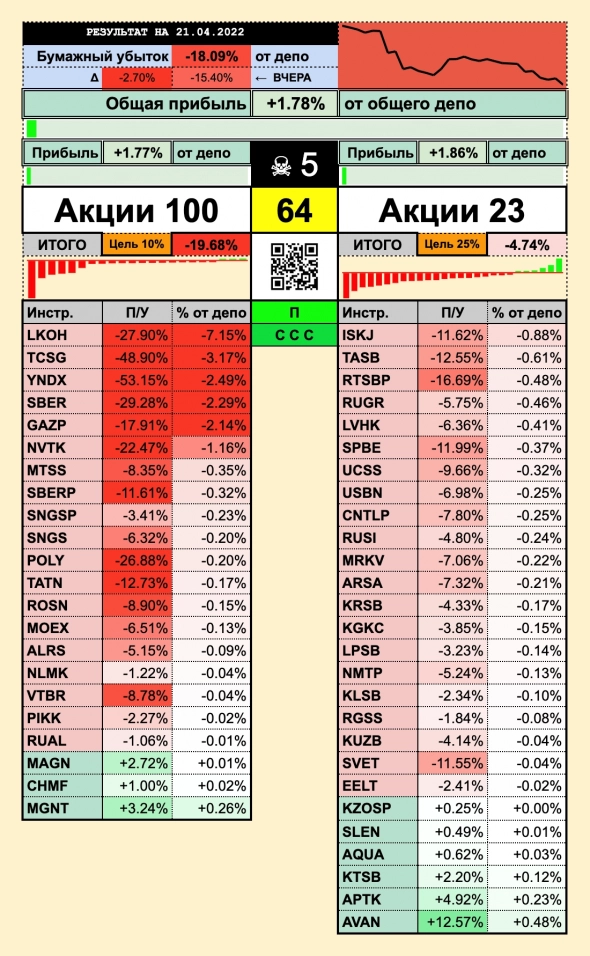

Падать выше рынка помогают только докупки — постоянная небольшая и еженедельная крупная

Ну и как ВЫШЕ РЫНКА…)) на 0.00000003%

Громко сказано, короче

Но ведь будут дни и когда ниже рынка будет падать портф, но что поделать…

Из инструментов у меня — только мартингейл на костылях)

К тому же, в условиях неопределённости

Но к этому я был готов, как и готов пересиживать просадку хоть в 99.9% — ПОБОЛЬШЕ ДОКУПЛЮ!

Хотя, вот если честно, могло бы уже что-нибудь да внезапно отрасти бы…

Ну знаете, вот те, неожиданные свечки, которые моментально переносят тебя в новую реальность))

В телеге тоже иногда чего-нибудь да выкладываю

Выручка "Селигдара" в 2022 году почти удвоилась!

- 21 апреля 2022, 10:40

- |

https://seligdar.ru/21993/

📈Золотодобытчики в лидерах роста, котировки золота обновили максимумы с 14 марта.

- 18 апреля 2022, 13:31

- |

📈Petropavlovsk +3.7% 📈Полиметалл +3% Золото подорожало до максимума с середины марта, инвесторы опасаются, что ФРС США выберет агрессивный подход к повышению процентных ставок.

Золото укрепилось, поскольку инвесторы ищут средства сбережения на фоне растущих рисков. Рост цен на слитки происходит даже на фоне роста доходности 10-летних казначейских облигаций до 3% на фоне признаков того, что Федеральная резервная система будет придерживаться агрессивного подхода к повышению процентных ставок, сообщает Bloomberg.

Какие российские сырьевые компании выплатят дивиденды с высокой вероятностью? - Атон

- 15 апреля 2022, 16:26

- |

Госкомпании платят дивиденды для пополнения госбюджета. Дивиденды госкомпаний являются достаточно важной составляющей для бюджета, на наш взгляд. Дивиденды только от одного Газпрома за 2021, которые могут быть выплачены госструктурам, могут составить около $7 млрд. Некоторые компании, такие как АЛРОСА, играют важную роль для региональных правительств. Например, Якутия получила около 50 млрд руб. ($0.6 млрд) в качестве дивидендов за 2021 – это около 15% регионального бюджета. При прочих равных условиям вероятность выплаты дивидендов госкомпаниями более высока.

Компания или владелец под санкциями – вероятность выплаты ниже. Санкции против компании (список SDN) влияют на нормальную деятельность компании и ставят под вопрос техническую возможность делать выплаты, поэтому для таких компаний мы считаем дивиденды маловероятными. Санкции в отношении ключевого акционера имеют схожий эффект, и также в целом снижают мотивацию распределения денежных поступлений компании среди миноритарных акционеров в обход подсанкционного основного бенефициара. Ограничения на экспортные продажи компании повышают неопределенность в отношении будущей прибыли, но вряд ли существенно ухудшат перспективы дивидендов.

( Читать дальше )

📉ЦБ РФ закупает золото у банков с дисконтом порядка 15%

- 14 апреля 2022, 12:53

- |

📉Полиметалл -3% 📉Petropavlovsk -8.5% ЦБ РФ ежедневно назначает цену, по которой покупает золото у банков, и, как правило, она ниже бенчмарка LBMA, говорится в материалах золотодобытчика Petropavlovsk. Например, в среду эта цена составляла $1660 за унцию. Это на 15-16% ниже бенчмарка (утренний бенчмарк LBMA составлял $1975 за унцию). Дисконт ограничивает и цены, по которым банки покупают золото у недропользователей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал