ПРогноз

Что случилось, Palantir? (перевод с elliottwave com)

- 25 февраля 2025, 11:16

- |

Мы отправили нашим подписчикам Stocks Flash оповещение «вверх» для PLTR 13 февраля, когда акция торговалась по 117,73. Именно этот бычий подсчет волн Эллиотта подтолкнул нас к решению:

Мы отправили нашим подписчикам Stocks Flash оповещение «вверх» для PLTR 13 февраля, когда акция торговалась по 117,73. Именно этот бычий подсчет волн Эллиотта подтолкнул нас к решению:( Читать дальше )

- комментировать

- 1.3К

- Комментарии ( 1 )

Брокеры начали массово переобуваться

- 24 февраля 2025, 18:10

- |

В самом конце декабря SberCib пересмотрел свой прогноз по индексу с 2850 до 3100 пунктов. В тот момент 3100 пт — это было +18%. Но индекс махнул намного больше. Сейчас SberCib понял, что если он оставит прогноз на уровне 3100, то это будет обозначать, что он ожидает падения котировок, но не очень понятно с чего. Он обновил цифры и теперь ждет индекс на уровне 3550 пунктов, то есть на +8% выше, чем сейчас. На мой взгляд +8% — это опять же довольно скромный прогноз. Этот прогноз явно не рассматривает вариант с завершением СВО, а отыгрывает разве что инфляцию и понижение ключевой ставки к концу года.

( Читать дальше )

- комментировать

- 36.3К |

- Комментарии ( 32 )

🏆 Хорошие новости - весь рынок жду выше теперь🎪

- 24 февраля 2025, 11:40

- |

Да, да, все движение прошло, все опоздали и прочее 🐹

Однако мы все таки, как обычно, найдем новые тренды на десятки процентов в прибыль🤑

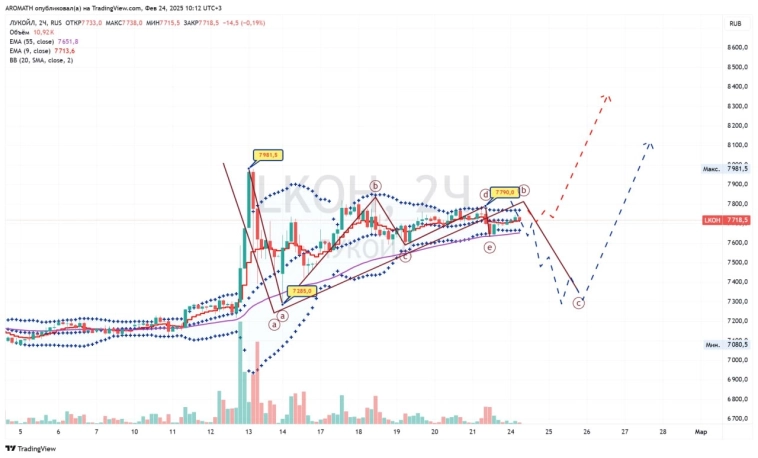

#LKOH ЛУКойл и многие остальные акции формируют локально подобие треугольника на восходящем тренде вместе со сжатием на минимальной волатильности.

Предполагается выход либо сразу вверх, либо через ложный, небольшой, манипулятивный обвал ( на вечерке или в 7 утра, как обычно уже) и отбой вверх, что стало модно в этом сезоне.

В целом рынок закладывает сейчас самый позитивный сценарий.

Покупать в таком случае надо то, что отстало, с перспективами роста на десятки процентов, что мы и делаем сейчас активно в Клубе.

( Читать дальше )

Прогноз на неделю по основным финансовым инструментам

- 24 февраля 2025, 07:32

- |

Прогноз на неделю по основным финансовым инструментам

с 24.02.2025 по 02.03.2025

Что происходило на прошлой неделе?

✔/✖ Российский фондовый индекс IMOEX торговался в соответствии с нашим прогнозом, продемонстрировав рост, за которым последовало снижение. Однако уровень ₽3100 при этом не был достигнут.

✖ Индекс S&P не следовал нашему прогнозу с начала недели, показав движение к росту, но затем резко провалился вниз.

✔ Котировки золота соответствовали нашим ожиданиям, уверенно закрепившись выше уровня $2864. Падение золота остановилось, и после небольшого роста рынок вошел в боковик.

✔ Нефть марки Brent также следовала нашему прогнозу, продемонстрировав повторный рост до уровня $76,20.

✖ Курс китайской валюты не оправдал прогнозов, опустившись до уровня ₽12,00 вместо ожидаемого роста.

✔ Биткоин не показал существенных изменений по сравнению с уровнями начала недели, не предприняв попыток пробить отметку $104,200, при этом общий прогноз бокового движения был выполнен.

❓ Что ожидать на этой неделе?

( Читать дальше )

Банки покорят новые высоты на следующей неделе

- 24 февраля 2025, 02:28

- |

План на следующую неделю, к чему надо быть готовым!

Каждую неделю готовлюсь к тому, что будет на рынке, решил поделиться на смартлабе, так ещё и розыгрыш пиццы скоро проводить буду… Все написанное не ИИР и план, если не подкинут сильно негативных новостей

Геополитика

Трамп — сильный лонг. Давит на Украину, говорит что на неделе уже всё решим, говорит про встречу во вторник, как всегда он первый медийно рассказывает, пока наши молчат. Но уже Рябков подтвердил, что встреча будет на неделе, хоть и не во вторник

В целом ситуация позитивная, наши уже говорят про завершение СВО в госдуме, много планов есть по завершению и ходят разные слухи что всё уже решено. Поэтому самое безопасное — лонговать с отката.

Что-то по логике

Сейчас уже хорошо выросли все мироралли истории (юнипро, газпром, новатек, аэрофлот и тд) и истории со ставкой на инфляцию (банки и ритейл, только магнит отстаёт). Многие бумаги очень высоко уже, хотя это не мешает стать им ещё выше.

Нужно понимать, что логика примерно такая у юр.

( Читать дальше )

К 2050 году все станут миллиардерами(мультимиллионерами, как минимум) и вот почему! На полном серьезе, никаких шуток. Реальный прогноз стоимости индекса Мосбиржи и золота к 2050 году!

- 23 февраля 2025, 22:29

- |

Инвестиции в Газпром за 19 лет

Что лучше на дистанции почти в 30 лет — Индекс Мосбиржи, золото или серебро (если что, MCFTR не обошло золото — цмык)

Доходность ОФЗ 26248 к 2040 году

Сравнение инвестиций за 18 лет в Сбер к недвижке в МСК и золоту

Инвестиции в Лукойл на горизонте 25 лет, тысячи процентов, но...

… и имеется некий промежуточный и абстрактный итог:

К чему были все эти посты:

Все эти дивиденды, рост стоимости акций- все это бутафория и иллюзия сказочного обогащения, практически :) Фактически, это бег на месте за морковкой, которая привязана к палочке, а палочка привязана к инвесторам.

Если вспомнить модель Лукойла, который показал доходность >8000% процентов за 25 лет, а рубль обесценился на более, чем в 9 раз, то реальная доходность(не номинальная) достаточно смешная- порядка 200% за 25 лет(!). Т.е. вложенный 1 рубль принес 2 с копеечкой рубля за 25 лет.

( Читать дальше )

Экономический дайджест 23.02.2025

- 23 февраля 2025, 18:14

- |

Пара доллар/рубль в связи с санкциями больше не торгуется. Межбанк закрылся по 87.07. Индекс РТС вырос и закрылся на уровне 1173.12. Индекс российских государственных облигаций (RGBI-tr) подрос и закрылся на уровне 614.83. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы заканчиваем (закончили) вторую волну. Количество действующих вышек в США выросло с 481 до 487. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 22 400, с 220 000 до 197 600. Неделя закрылась WTI — 70.25, Brent — 74.25.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Сейчас заканчивается нисходящая коррекция к заходной волне. Закрытие недели —1.04536

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. В пятой закончены первая и вторая волны, идёт третья. Закрытие недели — 6029.75.

( Читать дальше )

Последний рывок Индекса Московской биржи к 3350 и дальше пропасть

- 22 февраля 2025, 12:44

- |

Индекс Московской биржи уверенно дошел до уровней в 3250 и далее в 3350+.

Предположу, что следующие события будут такими:

- Индекс Московской Биржи на следующей недели: 24.02.2025 — 28.02.2025 повторно дойдет до 3350 — 3370 пунктов.

- Понижение ключевой ставки на ближайшем заседании ЦБ 21 марта 2025 на 100 базисных пунктов до 20%.

- В марте 2025 откроются торги на Московской бирже в выходные дни.

- 300 замороженных млрд не вернут. Из них порядка 200 + млрд в Европе (у Бельгийской Euroclear).

Далее будет затяжной флэт на фоне не определенности по переговорам и последующим договоренностям. Фактически дипломатию необходимо выстраивать с нуля и это очень не простые процессы. Рынок будет реагировать в большей степени не на снижении ключевой ставки, а на неопределенность по переговорному процессу.

Поэтому медленно и верно рынок будет начинать снижаться и флэтовать до плановых летних дивидендов. После дивидендных отсечек бумаги полетят вниз на сливе бумаг нерезидентами.

( Читать дальше )

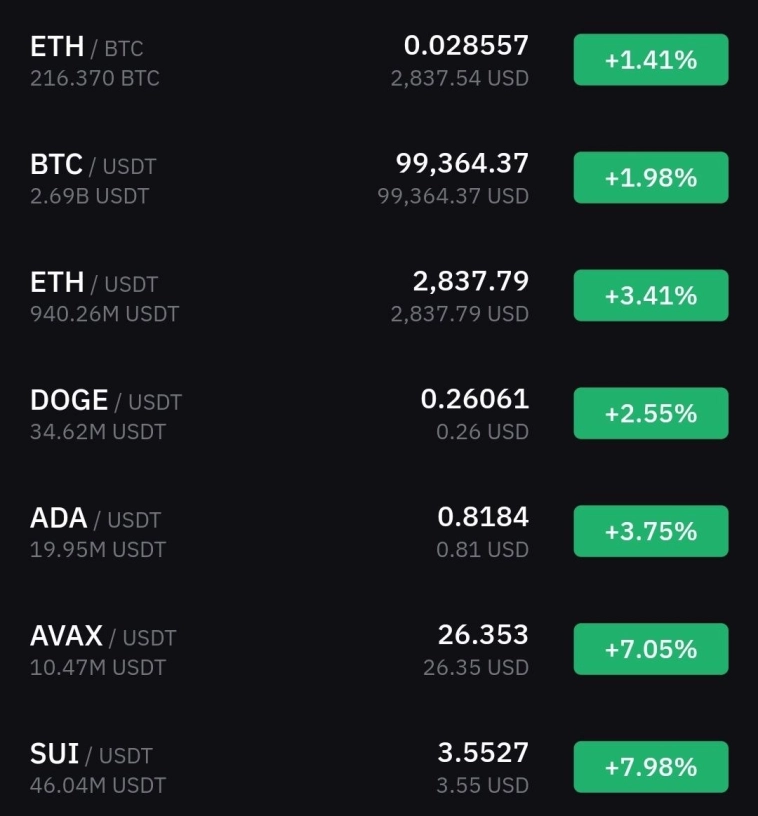

Крипта вновь растет

- 22 февраля 2025, 12:18

- |

#крипта собирается с силами вновь, выкосив за 2 месяца большинство.

Сентимент ниже плинтуса, никаких надежд ни у кого нет.

А дальше всё повторится вновь и вновь,

Сдули-надули — карусель вечная 🎡

AROMATH — едко и метко о фондовом рынке.

Бычий рынок меняет правила игры или когда слабые активы начинают расти

- 22 февраля 2025, 12:14

- |

Судя по всему пора уже признать окончательно, что рынок хочет быть выше и падать не собирается.

А потому надо искать усиленно лонги в перспективных активах на продолжение роста.

Сложность здесь вся в том, что фундаментально сильные активы оценены справедливо, а относительно слабые или вовсе слабые не имеют подкрепленной идеи на рост, триггер явный отсутствует или притянут в ожидании чуда когда-то там по любым причинам.

Тем не менее в случае истинной бычки рынка ( чем он и занимается уже 2 месяца) такие активы также будут показывать динамику в росте.

💎 Пример — #ALRS Алроса, где скорее всего с 30 сентября по 17 декабря график нарисовал таки КДТ ( Конечный Диагональный Треугольник) и развернулся в мощный отскок или вовсе в рост.

Тем самым цена 45.00 ровно пока что была лоем.

С другой стороны фундаментально компания сейчас слабая,

идея на рост даже в ожидании БДСМ-2025, особенно с текущим курсом доллар-рубль, отсутствует.

Ценовая конъюнктура рынка алмазов крайне слабая, просветов не видно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал