ПОРТФЕЛЬ

Инвестировать всё сразу или усредняться?

- 01 декабря 2023, 21:22

- |

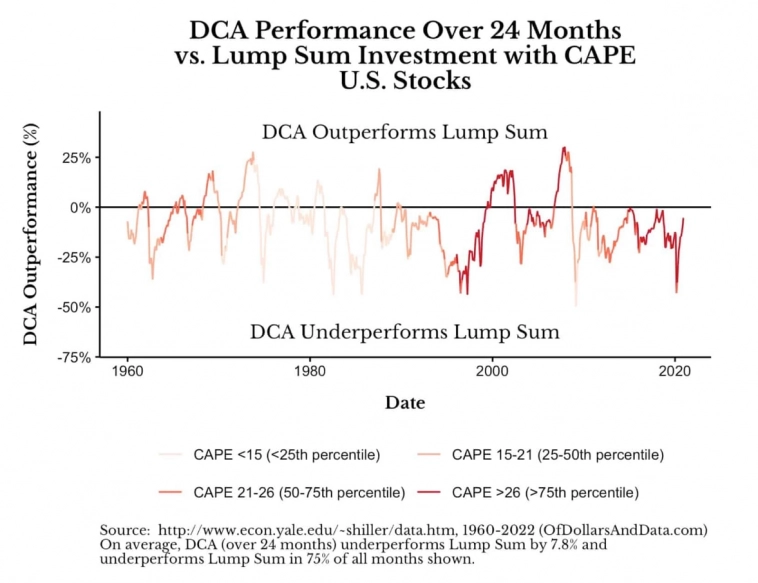

🔻 Существуют две стратегии: инвестировать всю сумму в рынок сразу (lump-sum) или усредняться (постоянно заходить в рынок по чуть-чуть — Dollar Cost Averaging). Выясним, что выгоднее.

📍 Крайне хорошая свежая статья (ENG) о сравнении двух подходов: здесь

🔻 Кратко основные выводы:

1️⃣ Стратегия Lump Sum (заходить на всё сразу) обыгрывает стратегию усреднения DCA в 80.6% случаев на индексе S&P 500 на интервале 24 месяца.

2️⃣ То есть периоды доминации стратегии DCA крайне редки и только во время кризисов (DotCom, 2008 Crash и т.д.).

3️⃣ Можно сказать «сейчас мультипликаторы высокие, поэтому стратегия усреднения DCA сейчас будет лучше» — нет, т.к. чаще всего акции продолжают расти, даже когда мультипликаторы находятся уже на экстремальных значениях, и Lump Sum стратегия всё равно остается выигрышной.

4️⃣ Естественно волатильность у стратегии Lump Sum будет выше, но не так, чтобы значительно.

5️⃣ Стратегия заходить на всё сразу Lump Sum так же выигрышна в более чем 70-80% случаев и для других активов: облигации, золото, биткойн, развивающиеся рынки.

( Читать дальше )

- комментировать

- 5.3К | ★2

- Комментарии ( 10 )

Итоги ноября 2023 года. Покупка акций, складирование кэша на счетах под повышенный %, поступление дивидендов/купонов

- 01 декабря 2023, 12:28

- |

Всех приветствую. На дворе 1 декабря, новогоднее настроение захватывает мой разум и мимолётно отправляет в детство, но это не повод, чтобы не подготовить для вас долгожданный месячный отчёт (который прекрасно дисциплинирует меня и помогает идти к поставленной цели), поэтому самое интересное ниже. Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (сейчас средняя выходит в районе 140000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

Бессмертный пенсионный портфель из российских акций.

- 29 ноября 2023, 17:25

- |

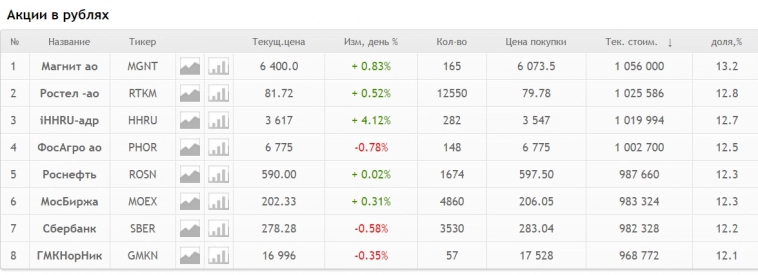

Допустим стоит задача купить акции, которые точно будут существовать через 10 лет и будут приносить регулярный хороший доход.

Какие бы вы акции выбрали?

(При этом акции не должны быть сильно переоценены в настоящий момент)

Вот вам мой пример — в таблице

Условно 8 бумаг, бизнес которых максимально надежен.

Внимание, вопрос:

Каких бумаг на ваш взгляд в таком портфеле не хватает?

Мой Рюкзак #32: Как долго можно сидеть в кэше и ничего не делать или инвестиции в Восток Ойл под отчет

- 28 ноября 2023, 15:04

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть. потихоньку выхожу из кэша, хотя все дорого!

Прошлый пост:

Мой Рюкзак #31: Рюкзак наполовину пуст или полон?

Было 16,8 млн рублей на 09.11.23

( Читать дальше )

Личный портфель и принципы его формирования (тезисы с закрытой встречи 24.11.2023)

- 27 ноября 2023, 15:05

- |

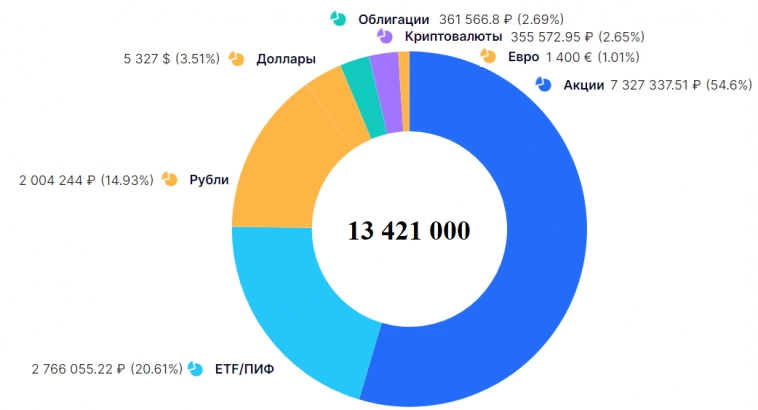

Укрупненная структура портфеля:

ETF/ПИФ — это фонды ликвидности, Рубли — вклады/счета, Доллары/Евро — наличные. Всё остальное — акции.

Портфель акций РФ:

( Читать дальше )

Японский городовой! SUI, что ты такое?

- 24 ноября 2023, 18:33

- |

США, со своим слоном в посудной лавке (SEC — комиссия по ценным бумагам США) сделали все, чтобы криптаны начали сворачивать удочки и делать релокацию в другие страны. Выбирают страны, где криптанам дают возможность развернуться и развиваться, предоставляют субсидии и льготы.

Рассказываю про проект, который разрабатывается так, чтобы технически обойти острые углы, которые могут привлечь SEC.

Они до сих пор НЕ зарегистрированы в США и, скорее всего, даже не будут.

$SUI родом из Японии, а точнее из Гонконга.

Кто следит за новостями знает, что Гонконг лоялен к криптокомпаниям и приглашает всех к себе. SUI ориентирован на рынок Азии, но мы знаем, что крипта не имеет границ. У компании уже заключено много крупных партнерств, в том числе с Алибабой. Это говорит о востребованности и практической применимости их разработок.

Почему проектом так интересуются?

Сам же токен значительно быстрее, чем другие криптовалюты — а это один из параметров, за которые сейчас бьются блокчейны. Дело в том, что у SUI транзакции обрабатываются параллельно, так как валидаторы не хранят полный объем данных, а хранят только их состояние. Это дает офигенное преимущество в скорости.

( Читать дальше )

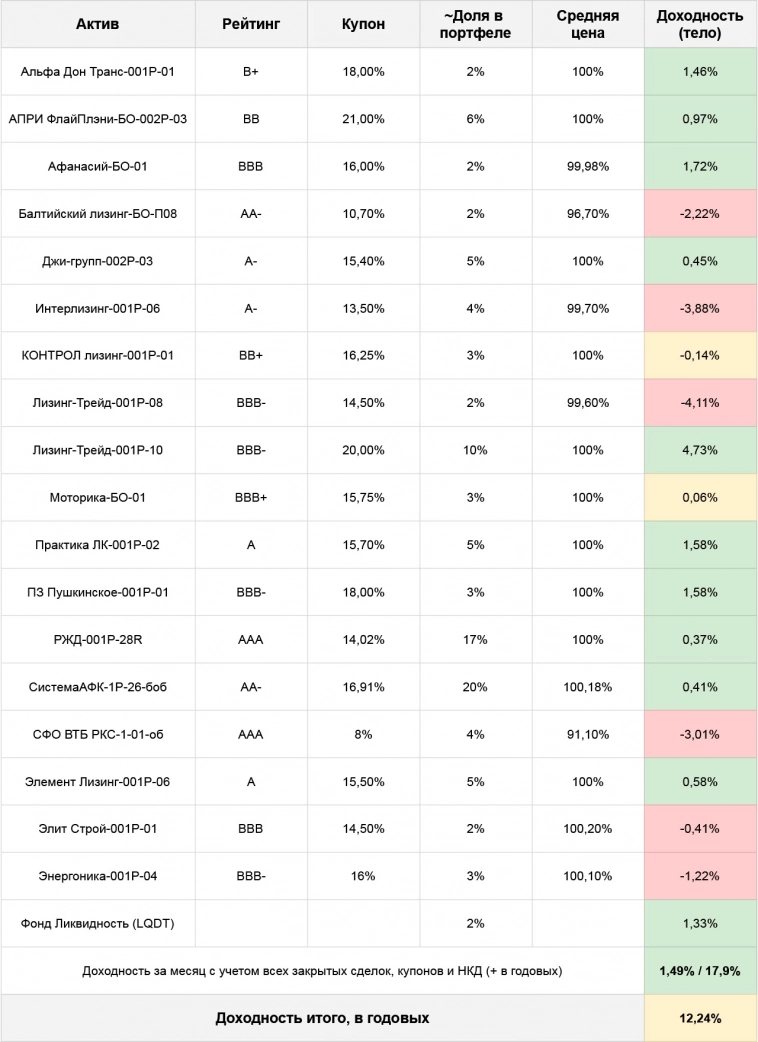

Длинный портфель облигаций: итоги третьего месяца, планы и сделки

- 24 ноября 2023, 15:25

- |

Основные параметры на середину ноября:

- Доля бумаг с фикс купоном – 61%, флоатеров и денег – 39%

- Доходность за месяц – 1,49% (~17,9% годовых)

- Текущая купонная доходность портфеля – 15,9% (без флоатеров = 16,1%)

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

- В этом месяце портфель уверенно обгоняет любые банковские депозиты/счета даже по голой купонной доходности (потолок для банков оцениваю в 14% – тут надо еще учитывать, что период высоких ставок затягивается, и прыгать по коротким предложениям «для новых клиентов» становится все более напряжным)

( Читать дальше )

Алго Грааль. Есть? Какой он? Правда?

- 22 ноября 2023, 19:18

- |

Чем трейдер опытнее, тем меньше мыслей о Граале. Так уж сложилось!

Я трейдер опытный (не вижу причин отрицать очевидное))). Поэтому к концепту Грааля, бывает, возвращаюсь как к умозрительной концепции, зарядке для ума. Сегодня был повод вернуться) И вот, что надумал.

Граалем что называют? Некую безубыточную стратегию. В которой что ни вход – то профит!

Единственная загвоздка – в масштабировании. Если есть стратегия, КАЖДОЙ сделкой берущая 0,1%, – логично ли предположить, что увеличение риска даст пропорциональный икс? Из «0,1% профита, 10% годовых», например – в «10% профита, 1000% годовых». Всё же сходится?)

Не совсем.

Искренне надеюсь, даже ярые сторонники «кнопки бабло» понимают: нет, магия происходит между открытием сделки и закрытием в +0,1%. В заветном промежутке немало дичи может произойти! Незафиксированная просадка в -1% мгновенно рушит фактор восстановления. Кредитное плечо становится токсичным (чем оно больше, тем опаснее). Приходится учитывать комиссии.

( Читать дальше )

Начало нового экономического цикла Оптимизм Инвестиции и спекуляции Портфели 100% за год на акциях

- 21 ноября 2023, 18:50

- |

Друзья,

в этом видео излагаю свой взгляд на рынок всего лишь за 10 минут.

В пятницу на рынке выкупили небольшое падение.

Подъём на рынке США связан с ожиданиями начала нового цикла.

Экономические индикаторы показывают пессимизм.

Инфляция снижается (CPI = 3,2%, базовая инфляция 4,0%, а ставка 5,25 -5,50%, т.е. ставка выше инфляции).

Учитывая, что 2024г – год выборов (предвыборные стимулы),

рынок ждёт в 2024г. начала нового цикла снижения ставок.

Некоторые думают:

«На кой мне рынок США»?

Но земля – круглая, в смысле, что всё взаимосвязано.

Падение индекса доллара и разворот рынка сырья по товарному индексу Bloomberg (по недельным) говорит о начале нового экономического цикла.

В этом ролике рассказываю о своём портфеле на фондовом рынке и на срочке.

Некоторые акции — в растущем тренде, платят дивиденды.

Сегодня утром сделал ребалансировку:

Вместо СевСтали и НЛМК,

Купил СургутНГ обычку.

( Читать дальше )

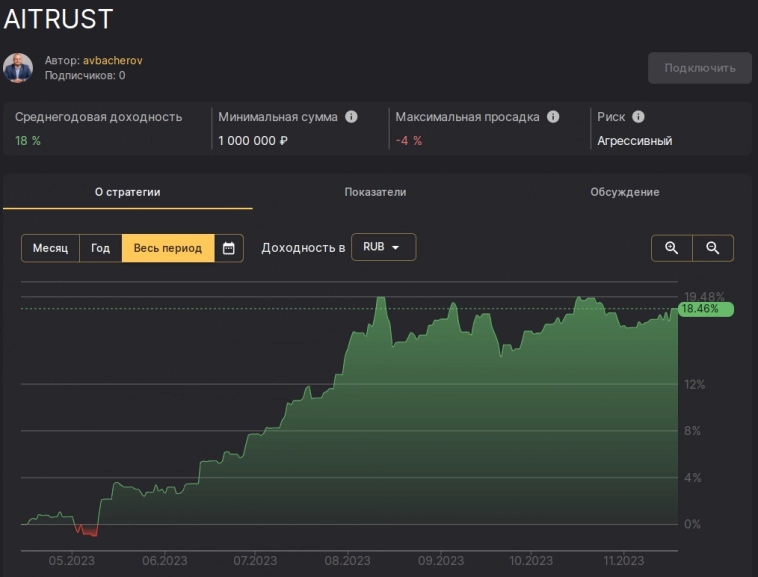

AITRUST! Возьмём лучшее!

- 20 ноября 2023, 12:23

- |

Для долгосрочных инвестиций нет ничего лучше, чем раскоррелированность активов. Именно на ней базируется идея Asset Allocation. И на ней же строятся многие активные стратегии, в том числе алгоритмические. Если вы нашли несколько активов или стратегий, которые имеют неплохое математическое ожидание (в теории инвестиций его называют ожидаемой доходностью), и при этом у них корреляция равна нулю или ещё лучше отрицательная, то вы нашли Грааль! Он может вам принести очень хороший инвестиционный результат, при существенном уменьшении риска! Я уже публиковал свои расчёты по синергии моего портфеля с алгоритмической стратегией, которую мы реализуем вместе с командой Ильи Гадаскина.

Сегодня же, благодаря сервису COMMON от FINAM, и активному участию Ильи Подсвета, Вероники Хальченя, Александра Горчакова, и Александра Абрамова, я могу не просто опубликовать очередные расчёты, а наглядно демонстрировать поведения портфеля, который одновременно включает мои подходы в инвестициях и алгоритмическую стратегию Ильи. Благодаря коллегам из FINAM, мы сделали и опубликовали стратегию AITRUST, которая состоит из двух стратегий автоследования на COMMON — ABTRUST и ABIGTRUST. Распределения по стратегиям такое:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал