Офз

Август: профицит бюджета Почему сегодня упали "тела" ОФЗ

- 09 сентября 2025, 20:13

- |

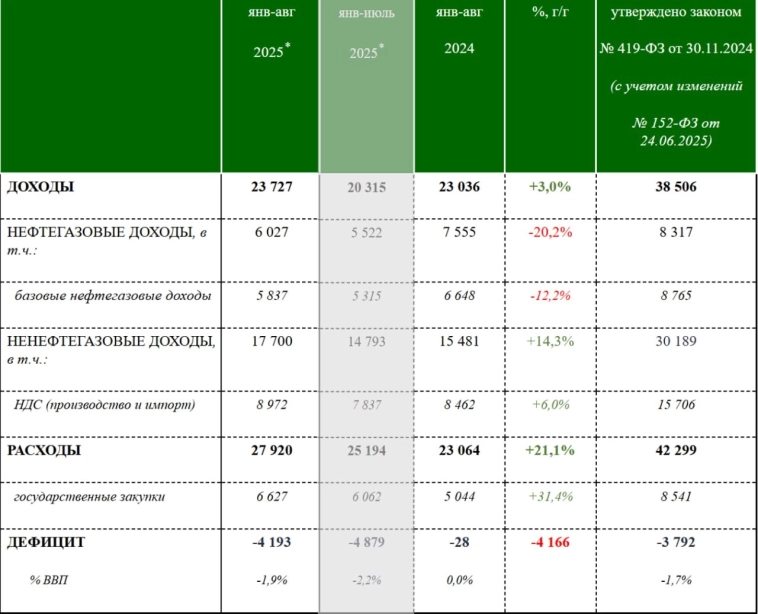

Минфин опубликовал исполнение бюджета за 8 месяцев.

Август 2025г.

Профицит 686 млрд. рублей

За 8 мес. 2025г удалось сократить дефицит с 2,2% до 1,9% ВВП.

Госзакупки продолжают наращивать прирост +31,4% год к году.

Правительство авансирует предприятия в обход кредитования через банки под высокий %

Сегодня Силуанов, министр финансов, заявил, что заимствования будут увеличены относительно плана.

Думаю, поэтому сегодня падали «тела» ОФЗ и, соответственно, индекс RGBI

- комментировать

- 7.3К | ★1

- Комментарии ( 20 )

Дефицит бюджета РФ за январь-август 2025 года составил ₽4,19 трлн — Минфин

- 09 сентября 2025, 18:27

- |

Динамика поступления доходов и финансирования расходов в январе-августе 2025 года свидетельствует об исполнении федерального бюджета в соответствии с целевыми параметрами структурного дефицита, утвержденными в законе о бюджете (№ 419-ФЗ от 30 ноября 2024 года с учетом изменений в соответствии с № 152-ФЗ от 24 июня 2025 года).

По предварительной оценке1, объем доходов федерального бюджета в январе-августе 2025 года составил 23 727 млрд рублей2, что на 3,0% выше объема поступления доходов в соответствующем периоде 2024 года. При этом в части поступления ненефтегазовых доходов как федерального бюджета (+14% г/г), так и бюджетной системы в целом (+11% г/г) сохраняется положительная динамика.

- Ненефтегазовые доходы федерального бюджета составили 17 700 млрд рублей (+14,3% г/г). Поступления оборотных налогов, включая НДС, в январе-августе выросли на 6,0% г/г, что соответствует тенденциям охлаждения внутреннего спроса и инфляции.

( Читать дальше )

Минфин РФ 10 сентября проведёт аукцион по размещению ОФЗ 26249 и 26248

- 09 сентября 2025, 16:08

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26249RMFS (дата погашения 16 июня 2032 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26248RMFS (дата погашения 16 мая 2040 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26249RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26249RMFS;

( Читать дальше )

Гранд-идея. Выбор акций не зависит от решения ЦБ

- 09 сентября 2025, 15:57

- |

Приближается заседание совета директоров Банка России по ключевой ставке. Её снижения 12 сентября ждут все. Но единства нет: кто-то прогнозирует снижение до 16%, а кто-то — лишь до 17%. В новой Гранд-идее разбираемся, какой тактики придерживаться на рынках акций и облигаций.

Противоречивые данные

Сейчас есть весомые аргументы для снижения ключевой ставки (КС) как на 1 процентный пункт, так и сразу на 2 п.п. Даже среди наших аналитиков нет консенсуса по поводу предстоящего решения. «В этот раз макрокартина позволяет объяснить любое решение ЦБ», — отметил один из экспертов Альфа-Инвестиций.

Инфляция

🔹 Сейчас инфляция на уровне, который соответствует нижней границе прогноза ЦБ (6% за 2025 год). К этому привели пять недель дефляции в конце лета и низкий сентябрьский рост цен.

🔸 Проинфляционные риски всё ещё преобладают. Опасения связаны с бюджетными расходами, снижением курса рубля, быстрым ростом цен на бензин и др.

🔸 Инфляционные ожидания всё ещё высоки: судя по опросам, ни население, ни бизнес пока не верят в устойчивое снижение инфляции.

( Читать дальше )

🤝 Ниже риск — крепче плечо

- 09 сентября 2025, 15:45

- |

Облигации федерального займа — эталон надёжности и фундамент для множества инвестиционных стратегий. Мы постоянно следим за изменениями на рынке, поэтому решили снизить ставки риска по ряду бумаг в рамках маржинального кредитования.

Что изменится для наших клиентов?

🔵 Возрастёт доступная сумма заёмных средств. Вы сможете совершать новые сделки, не выходя из позиций по надёжным гособлигациям.

🔵 Откроются новые возможности — например, для диверсификации или финансирования более рискованных, но и потенциально более доходных сделок с другими активами.

Почему ОФЗ?

🔵 Высокая надёжность. ОФЗ — это долговые обязательства Российской Федерации, актив с максимально возможной защитой от дефолта.

🔵 Высокая ликвидность. Вы можете в любой момент купить или продать ОФЗ без существенных ценовых потерь.

🔵 Предсказуемость и стабильность. В отличие от акций, стоимость облигаций обычно гораздо менее волатильна. Денежные потоки в виде купонов известны заранее на весь срок обращения.

Обновленные ставки риска уже учтены в вашем инвестиционном портфеле. Но не забывайте, что маржинальная торговля сопряжена с высокими рисками, поэтому доступна только квалифицированным инвесторам и всем, кто прошёл тестирование в ВТБ Мои Инвестиции.

( Читать дальше )

Уровень понимания Коблякова? Почему русские ОФЗ не запихнуть в крипту?

- 09 сентября 2025, 13:51

- |

«Кобяков: игры США с криптовалютой закончатся в течение трех-пяти лет Соединенные Штаты переводят свой госдолг в криптовалюту, чтобы дальше его обесценить, считает советник президента России, ответственный секретарь организационного комитета ВЭФ

/ТАСС/. США переводят свой государственный долг в криптовалюту, чтобы дальше его обесценить. Эта игра закончится в течение трех-пяти лет, заявил в ходе пресс-конференции советник президента России, ответственный секретарь организационного комитета Восточного экономического форума (ВЭФ) Антон Кобяков.»

Вот скажите, этот человек… советник… он вообще понимает, что можно элементарно создать rUSD rЮань rДрахму и т.д под обеспечение ОФЗ? чтобы не завидовать штатам, что они свой долг в обеспечение засовывают? Что можно взять и начать русский долг точно так же засовывать и в юсд и в евро и в ену?

Обзор рисков финансовых рынков от ЦБ в августе 2025 г. Покупка/продажа акций, валюта, ОФЗ и денежный рынок.

- 09 сентября 2025, 13:23

- |

Давайте взглянем на интересности из отчёта:

🏛 Акции:

💬 По итогам месяца IMOEX вырос на 6,1%, составив 2899,4 пункта (переговоры+дефляция). Среднедневной объём торгов акциями в августе слегка увеличился до 111,8₽ млрд (в июле — 108₽ млрд), стоит отметить, что среднедневной объём торгов за последние 12 месяцев составил 130,7₽ млрд.

💬 Основными покупателями на российском рынке акций в августе стали физические лица — 5,7₽ млрд (в июле — 15,2₽ млрд), физики начиная с февраля совершают покупки. Крупнейшими продавцами стали НФО за счёт собственных средств — 9,8₽ млрд (в июле — 17₽ млрд), к продаже вернулись СЗКО — 4,4₽ млрд (месяцем ранее они купили бумаг на сумму 23,5₽ млрд).

💬 Нерезиденты из дружественных стран в августе неожиданно купили акций на 0,6₽ млрд (в июле продали на 8,5₽ млрд).

( Читать дальше )

📢 Уважаемые читатели!

- 09 сентября 2025, 07:22

- |

📢 Уважаемые читатели!

Я купил 🇷🇺 ОФЗ и 🇺🇸 TLT. Почему это важно?

📉 Циклы снижения ставок случаются не так часто. Это не ежедневная возможность, а редкий шанс, когда рынок открывает дверь для консервативного инвестора — и при этом доходность может быть 💯% и выше.

🚪 Пропускать такие моменты — значит упускать шанс заработать, не рискуя всем капиталом.

🛡 Я всегда за консервативные стратегии, и именно поэтому сейчас сделал ставку на облигации. Это один из тех редких моментов, когда консерватизм = высокая доходность 📈.

✍️ Не стесняйтесь, пишите мне. Я расскажу подробно, как использовать этот цикл в свою пользу и какие инструменты выбрать.

👉 Больше идей и сделок я публикую у себя в телеграм канале. Ссылка в шапке моего профиля.

"Диверсификация. Как изменить структуру портфеля для осени?".

- 08 сентября 2025, 16:56

- |

Приветствуем любимых подписчиков и читателей канала!

Итак, дорогие друзья, мы с вами увидели первую неделю осени и главные влияющие факторы рынка. Уже с понедельника наблюдается ликвидность рынка с надеждами инвесторов на снижение ключевой ставки до 16%. Если прогноз реализуется, в пятницу Индекс Мосбиржи превысит отметку 3000.

При этом на рынок продолжает давить геополитическая неопределенность после заявления Трампа о возможных санкциях, которые не уточнил. Мы с вами неоднократно проходили этот сценарий. Трамп становится уже предсказуемым. Тем более у него на столе лежит официальное приглашение на поездку в Россию.

Каким должен быть портфель инвестора осенью?

Именно на вторую неделю сентября уже закончатся все отпуска и инвесторы возвращаются после летнего спада. На этой неделе до самой пятницы инвесторы будут закупаться акциями и пополняться облигациями на фоне ожидания смягчения ДКП. Это касается длинных ОФЗ со сроком выше 10 лет, чтоб избежать риска дефолта. Например, ОФЗ-26238 или ОФЗ-26230. Поэтому 50% осеннего портфеля будут занимать ОФЗ и корпоративные облигации, которые могут принести 20-25% дохода включая купоны.

( Читать дальше )

Утверждаем расписание

- 08 сентября 2025, 15:29

- |

С 22 сентября торги ОФЗ будут стартовать с 06:50, а вечерняя сессия на рынке акций и облигаций будет начинаться с 19:00, сразу после основной (без аукциона открытия).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал