ОфЗ

Новости компаний — обзоры прессы перед открытием рынка

- 16 мая 2019, 09:20

- |

«Газпром» Турции не по карману. Экспортные поставки в страну упали наполовину

«Газпром» продолжает ускоренными темпами терять рынок Турции. В первом квартале экспорт газа в страну упал на 43%, до уровня 2010 года, а Турция впервые с 2006 года утратила статус второго по величине покупателя российского газа, пропустив вперед Италию. Хотя спрос на газ в стране в целом падает из-за рецессии, ослабления лиры и теплой погоды, именно «Газпром» в наибольшей степени теряет позиции на рынке из-за высокой цены, пока Турция наращивает поставки из Азербайджана и закупки сжиженного газа.

https://www.kommersant.ru/doc/3968882

Торговый спор США и Китая повышает шансы «Газпрома» на реализацию новых трубопроводных проектов

С 1 июня Китай повысит ввозные пошлины на американский сжиженный природный газ (СПГ) с 10 до 25%. Об этом в понедельник объявил комитет по таможенным тарифам госсовета КНР. Китайские пошлины в 10% против американского СПГ действуют с сентября 2018 г. Китай – второй импортер СПГ в мире после Японии. В 2018 г. поставки в страну сжиженного газа выросли на 38% год к году и составили почти 54 млн т, где доля США составила 2,16 млн т (данные GIIGNL). Если ситуация не разрешится в ближайшее время, есть надежда, что Китай будет более благосклонно смотреть на газопровод «Сила Сибири – 2».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Минфин ставит рекорды размещений ОФЗ. Доля нерезидентов растет

- 16 мая 2019, 09:07

- |

#офз #нашевсё

• Первый квартал года и так был успешным для размещений облигаций федерального займа. Минфин поставил амбициозный план, привлечь 450 млрд.р. И перевыполнил его, привлек 514 млрд.р. После чего установил еще более высокие планки для второго квартала. При квартальном плане размещений уже в 600 млрд.р., этот план выполнен на 90%, через ОФЗ привлечено уже почти 540 млрд.р.

• Так, вчера прошли 2 масштабных размещения ОФЗ, совокупно на 133 млрд.р.:

o ОФЗ-ПД 26227, погашение 17/07/24, на сумму 94.7 млрд.р. (при спросе 183.7 млрд.), по средневзвешенной доходности 8.03%,

o ОФЗ-ПД 26225, погашение 10/05/34, на сумму 38.34 млрд.р (при спросе 51.49 млрд), по средневзвешенной доходности 8.42%

Источник иллюстрации: img.profinance.ru/news/550278-1

• Доля нерезидентов, по информации Банка России, продолжает постепенно повышаться. С начала года она выросла с 25% до 27.1% по итогам апреля. Это все еще возврат небольшого числа иностранных участников после их массового бегства в апреле-декабре прошлого года. Хотя спрос апреля был обеспечен иностранцами на 41.6%.

( Читать дальше )

Как обманывают с облигациями. ОФЗ

- 15 мая 2019, 20:27

- |

навеяно большим размещением в ОФЗ

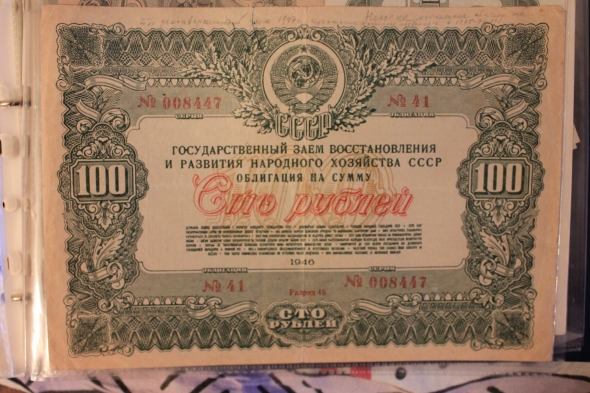

Это было давно в 1956 году.

Моего пра-дедушку заставили приобрести облигации.

одна из них дожила до наших дней в назидание потомкам.

облигация на сумму 100 рублей 1946 года.

Это не очень большие деньги от зарплаты квалифицированного рабочего она была 12 000 рублей.

Обычного рабочего 5000 р Это в деньгах послевоенных, но дореформенных 47 г.

На облигации написано карандашом:

«негодна, подлежала обмену на 2% реконверсионный заем 1947 года, погашение которого состоялось в 1975-76 годах.»

но никаких процентов не выплачивалось — их просто потом погасили в 1975 году уже с учетом двух деноминаций 10:1 в 1947 и 10:1 в 1961 году.

Т.е в 1975 том за нее дали 1 рубль.

Для справки сахар стоил уже 90 копеек. Фактически дали 1 кг сахара.

****

Есть другая облигация 1956 года, ее тоже оставили в назидание потомках чтоб никогда не связывались с облигациями и со Сбербанком.

( Читать дальше )

Минфин РФ разместил ОФЗ-ПД 26227 на 94,7 млрд руб.- позитив

- 15 мая 2019, 13:47

- |

Скотт Роуз

(Блумберг) —Результаты аукциона по данным Мосбиржи, представленным в терминале Блумберг.

- Цена отсечения – 97,9965% от номинала

- Средневзвешенная цена – 98,0155% от номинала

- Средневзвешенная цена ОФЗ-ПД 26227 на 13:03 по Москве составила 98,0270%

И еще один рекордный показатель! Небывалый спрос на одном аукционе.

Спрос на 5-летние бумаги составил 183,7 млрд рублей: Минфин

Внутренний рынок долга

- 14 мая 2019, 12:19

- |

ОФЗ подешевели, как и все глобальные активы, на обострении противостояния между США и Китаем. Российский рынок не остался в стороне от коррекционного движения, вызванного обострением торгового конфликта США с Китаем, и начал неделю с продаж. Впрочем, заметный рост цен на нефть в течение дня сгладил негативные последствия для рублевых активов. Цена Brent вчера сначала выросла почти на 2,5%, благодаря чему рубль потерял за основную сессию лишь около 0,2% и выглядел значительно лучше валют остальных ЕМ, среди которых больше всего пострадала турецкая лира, ослабевшая почти на 2%. Правда поздно вечером нефть обвалилась, как и все активы, на фоне нового витка торгового конфликта. ОФЗ подешевели примерно на 0,1–0,2 п.п., и сегодня коррекционное движение должно сохраниться. Объем сделок был внушительным и превысил 42 млрд руб., однако по 12 млрд руб. оборота пришлось на два выпуска: ОФЗ 26216, которые, к слову, будут погашены в эту среду, и ОФЗ 26214 с погашением в мае 2020 г. Вероятно, часть инвесторов готовилась переложить средства от погашения в годовые ОФЗ. Объем предстоящего погашения ОФЗ 26216 составляет 250 млрд руб., что немало и должно оказать поддержку рублевому госдолгу на этой неделе. Сегодня Минфин объявит, какие бумаги будут предложены инвесторам на завтрашних аукционах. Мы полагаем, что это будут одиннадцатилетние ОФЗ 26228, которые сравнительно недавно появились на рынке, и их нужно доразмещать для повышения ликвидности. К тому же десятилетний бенчмарк ОФЗ 26224 уже размещен в полном объеме. Также мы ждем пятилетние ОФЗ серии 26227.

( Читать дальше )

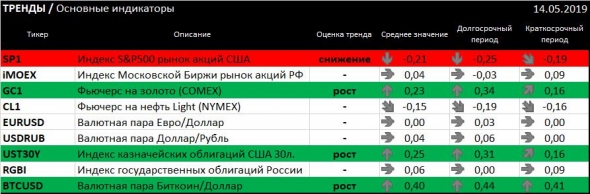

ТРЕНДЫ / Основные индикаторы (+ комментарий о том что происходит на рынках и чего ожидать дальше)

- 14 мая 2019, 10:39

- |

Внутренний рынок долга

- 13 мая 2019, 18:51

- |

Триллион взят. Прошедшая неделя на рублевом рынке была короткой из-за праздников, но вполне интересной. После вялого понедельника торговая активность в сегменте ОФЗ заметно выросла в преддверии аукционов Минфина, и во вторник объем сделок превысил 23 млрд руб. Почти половина этой суммы пришлась на пятилетние ОФЗ 26227 и семилетние ОФЗ 26226, которые доразмещались на следующий день. Спрос на аукционах был высокий, несмотря на то что нефть упала ниже 70 долл./барр. Отметим, российская валюта проигнорировала сообщение об увеличении интервенций и укрепилась в среду на 0,4%, что могло быть вызвано покупками нерезидентов для участия в аукционах, то есть без иностранных инвесторов в данном случае явно не обошлось.

Теперь подробнее об аукционах.

- Первыми были предложены семилетние ОФЗ 26226, спрос на которые превысил 115 млрд руб. Минфин доразместил облигаций на 73,3 млрд руб., то есть исполнил 63% заявок. Доходность по цене отсечения была установлена на уровне 8,17% годовых, что на момент проведения аукциона означало премию ко вторичному рынку в 2 б.п. Однако часть неудовлетворенного спроса перешла на вторичный рынок, в результате доходность выпуска опустилась к вечеру до 8,13% годовых.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 13.05.2019

- 13 мая 2019, 10:36

- |

• США все же повысили пошлины на товары из Китая объемом $200 млрд., теперь тариф составляет 25% вместо действовавших ранее 10%. Торговые переговоры будут продолжены, но параллельно с этим Трамп поручил проработать введение пошлин еще на $300 млрд. китайского экспорта.

• Запасы нефти в США на прошлой неделе неожиданно для многих сократились на 4 млн. баррелей, что помогло стабилизировать цены на сорт Brent вблизи $70 за бар. Считаем, что динамика сырья продолжит копировать индексы, игнорируя локальные вопросы.

• Спрос на ОФЗ на прошлой неделе превысил ожидания – Минфину удалось продать бумаги на 99 млрд. руб. Инвесторы активно приобретают «длинные» выпуски, планируя заработать на предстоящем снижении ставки в РФ.

• На российской фондовой секции сильнее других выглядят акции Новатэк из-за скорой продажи последней доли в проекте «Арктик СПГ-2» величиной 10%. Сделку должны оформить до конца июня, что станет очередным драйвером роста.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 08.05.2019

- 08 мая 2019, 09:57

- |

• На рынке США инициатива полностью перешла к продавцам, результатом чего стало снижение S&P500 (-1.65%) и Nasdaq (-1.98%). Если предстоящие переговоры не оправдают надежд Белого дома, то тарифы будут изменены, а ситуация фактически вернется к состоянию декабря 2018. Поэтому ближайшие два дня будут непростыми.

• Еврокомиссия в худшую сторону пересмотрела прогноз по росту ВВП в 2019 годя для США (с 2.6% до 2.4%) и ряда ведущих европейских экономик. Прогноз укладывается в общий консенсус, поэтому к дополнительным продажам не привел.

( Читать дальше )

ТРЕНДЫ / Основные индикаторы

- 06 мая 2019, 12:55

- |

Sell in May ...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал