ОфЗ

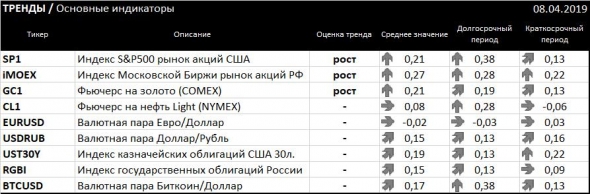

ТРЕНДЫ / Основные индикаторы (старое название Singularity | Монитор основных индикаторов рынка)

- 08 апреля 2019, 12:55

- |

На рынке скоро начнутся новые сильные движения, поэтому я возобновляю публикацию оценок трендов в основных индикаторах и финансовых инструментах. Постараюсь выйти на регулярную основу (при наличии времени на оформление публикаций). На всякий случай рекомендую добавить канал в телеграмме так как там скорость и объем появления информации будет несколько выше.

Комментарий:

Акции США, РФ и нефть все еще в растущем тренде, но возможен разворот с текущих уровней при начале коррекции снижении ниже предыдущих сессионных минимумов. Золото возобновляет рост после коррекции. Евро к доллару нейтрален видимо до новых заявлений ЕЦБ и выхода из узкого диапазона торгов прошлой недели. Доллар к рублю в слабом растущем тренде, ситуация может измениться в любую сторону так как текущие уровни могут быть началом сильной тенденции как в одну так и в другую сторону. Облигации США близки к возобновлению растущего тренда (снижения ставок). Облигации РФ пытаются возобновить рост и вернуться в растущий тренд. Биткоин близок к возобновлению роста при закреплении выше локальных максимумов прошлой недели, но при неудачной попытке вероятно коррекционное движение вниз.

- комментировать

- Комментарии ( 0 )

Внутренний рынок долга

- 08 апреля 2019, 11:36

- |

( Читать дальше )

Стерилизация денежной массы: механизм и инструменты (Или зачем нам ОФЗ в период профицита)

- 07 апреля 2019, 13:34

- |

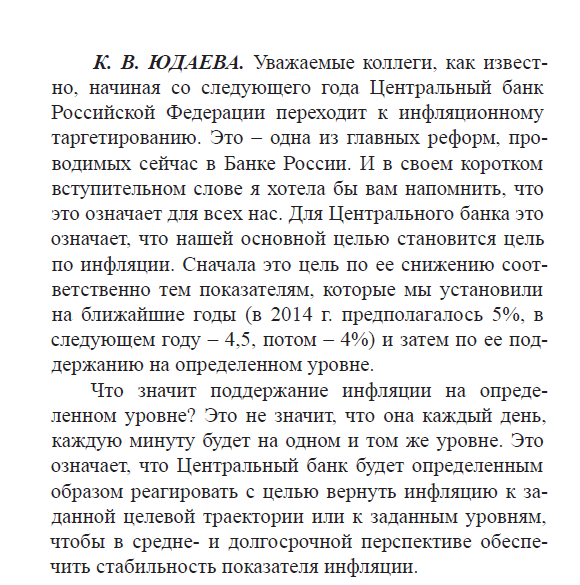

Вынесу ка я в отдельную тему базовые моменты концепции таргетирования инфляции и стерилизации денежной массы.

Сначала теоретическая часть, ее я честно сплагиатил (позаимствовал из прошлых времен)

Те кому лень читать много букв саммари:

— концепция регулирования со стороны ЦБ сейчас — таргетирование инфляции.

Другими словами, основная задача удержать инфляцию (номинальную) в заданных параметрах любой ценой.

Стерилизация денежной массы — это создание условий при которых свободная ликвидности изымается из реальной экономики и «связывается» максимально долгосрочно в финансовом секторе.

Грубо говоря человек имеющий свободные средства размещает из на депозите, в ОФЗ и т.д и живет на % — пока ему этого %та хватает на жизнь он не пытается купить бетон, открыть автомойку, пекарню и т.д.

( Читать дальше )

Зачем правительство выпускает ОФЗ?

- 07 апреля 2019, 09:48

- |

Версия: ОФЗ выпускают для выплат по старым ОФЗ.

Еще варианты?

Батл. Гусев и Черный Живоглот. Золото и ОФЗ

- 07 апреля 2019, 09:24

- |

https://smart-lab.ru/blog/531696.php и видео

https://www.youtube.com/watch?v=Buor759Z9wA

Гусев француз умный и хитрый.

Проблема в том что гусев, окучивая свою паству, выдавая платные советы не может предложить ничего лучше как посоветовать вклад или офз. Тем более на короткую год-полтора.

Подозреваю что народ задает неудобные вопросы на его сайте и ему надо как то отбрёхиваться, рот у него гадлиый, но смотреть смешно, спишем на его старость.

***

В чем прав и не прав Гусев.

Первое надо понимать что государство хочет продлить, заморозить текущее положение дел и рост курса доллара никак в эту схему не укладывается.

Поэтому банки занимают огромный шорт по доллару (поговаривают о 80 млрд $) и держат хорошие процентовку по ОФЗ и вкладам.

Гусеву некуда деваться

если человек на короткую спрашивает у него куда вложить денежки, то что он может посоветовать?

Доллар, золото, Газпром, СБербанк, ГМК ?

А если не вырастет за условный год? Что тогда стоят его платные советы? Газпром может и на 130 сходить, ГМК на хаях и могут дивы сократить, СБербанк уже отрос от 170 р. У него малый инструментарий советов.

( Читать дальше )

Внутренний рынок долга

- 05 апреля 2019, 11:26

- |

ОФЗ и рубль вчера подешевели. Вчерашний день на российском рублевом рынке выдался невыразительным. Рубль немного скорректировался и смотрелся хуже большинства валют ЕМ, потеряв за основную сессию 0,4% на фоне заметного роста индекса доллара. Цены на нефть сохранили высокую волатильность, колеблясь в коридоре 69– 69,7 долл./барр., однако по итогам дня продемонстрировали практически нейтральную динамику. В сегменте ОФЗ объем сделок превысил 25 млрд руб., однако более 6 млрд руб. прошло во флоатерах. Из бумаг с постоянным купоном основные обороты были зафиксированы в двух выпусках: это вновьтрехлетние ОФЗ 26209, а также семилетние ОФЗ 26226, совокупный объем сделок в них достиг 10 млрд руб. Доходности вдоль кривой вчера изменились в пределах ± 1–2 б.п. Сейчас доходность в самой дальней точке кривой составляет 8,54% годовых, там она находится примерно с середины февраля, то есть с того момента, как Минфин проводит безлимитные аукционы (в середине марта была предпринята неудачная попытка продавить кривую вниз). Огромное первичное предложение со стороны финансового ведомства будет и далее препятствовать снижению доходностей вдоль кривой, которые, по нашим оценкам, могли бы сейчас быть на 20–30 б.п. ниже.

( Читать дальше )

ЦБ РФ: ставка по депозитам падает. Ждем исхода граждан в облигации?

- 05 апреля 2019, 07:47

- |

По данным Банка России (http://cbr.ru/statistics/Default.aspx?Prtid=avgprocstav), в 3 декаде марта средняя максимальная ставка по рублевым депозитам 10 крупнейших банков снизилась до 7,53%. В ряде экспертных комментариев это отступление от максимальных за почти 2 года отметок уже названо «падением». Но пока, как нам кажется, это робкий шажок вниз после безостановочного 7-месячного роста депозитных ставок. Будем надеяться, что мы видим не на пути вверх, а разворот тенденции.

Если это так, то выигрывает облигационных рынок. Сейчас средняя доходность к погашению для 2-3-летних ОФЗ – около 7,5-8%, для облигаций крупнейших корпораций – 8-9,5%, для не крупнейших корпоратов – 10%+.

При этом российский облигационный рынок еще не полностью оправился от падения второй половины прошлого года. Те, кто покупал ОФЗ ровно год назад, сейчас имели бы всего 1-2% годового дохода. Покупатели корпоративных облигаций получили бы с апреля 2017 по апрель 2018 тоже немного – в среднем, 3-4%. Рынок цикличен. Недополученные в прошлом доходности – это потенциальная прибавка к доходностям будущих периодов. Так что при указанных выше доходностях к погашению (а погашение через 2-3 года), доходности ближайших 12 месяцев должны оказаться более высокими. Не вызовет удивления получение 8-9% по госбумагам, 10-11% — по крупнейшим и 12-13%+ по не крупнейшим корпоративным именам.

( Читать дальше )

Итоги недели 04.04.2019. Санкции на госдолг откладываются. Курс доллара и нефть

- 04 апреля 2019, 20:05

- |

Санкции на российский госдолг, похоже, откладываются

Выборы в Украине

— Итоги первого тура

— Прогноз результатов второго

— Что ждать дадьше

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Внутренний рынок долга

- 04 апреля 2019, 12:09

- |

Инвесторы абсолютно не боятся санкций в отношении ОФЗ. Вчера был уникальный день для российского долгового рынка. Началась торговая сессия непримечательно, и внешний фон не предполагал такого ажиотажного спроса на аукционах Министерства финансов. Учитывая, что предлагалась комбинация из короткого и среднесрочного выпусков, которую мы обозначили как нейтральную, такого интереса к бумагам не ожидал и сам Минфин. Перед началом аукционов курс рубля и котировки ОФЗ менялись крайне мало.

Первым состоялся аукцион по трехлетним ОФЗ:

- Спрос на ОФЗ 26209 с погашением в июле 2022 г. составил 64,4 млрд руб. Было удовлетворено более половины заявок, и объем доразмещения был равен почти 35 млрд руб. Доходность по цене отсечения составила 8,04% годовых. Это означает, что премии ко вторичному рынку не понадобилось.

Далее были предложены семилетние госбумаги:

- Спрос на ОФЗ 26226 с погашением в октябре 2026 г. достиг почти 81,5 млрд руб., что позволило продать выпуск на 48 млрд руб. (59% от объема спроса).

( Читать дальше )

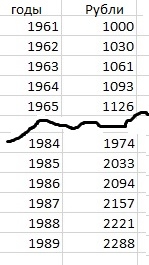

Вклады СССР и параллели с ОФЗ

- 04 апреля 2019, 08:23

- |

Первое таких процентов быть не может ибо если даже под 1 % положить килограмм золота в нулевом году то сейчас бы у вас было 500 миллионов тонн.

Второе эти проценты сделаны умышлено чуть выше естественного рынка (относительно пассивного рынка) жилая аренда 5%, а дивидендная 3-5%

Третье зачем дана такая процентовка в 7,5 %? Чтоб получить доллары из-за бугра и чтоб монетарным способом связать рублевую ликвидность, чтоб она не давила на курс.

Зададимся вопросами а было ли такое раньше?

Да было это в СССР

В СССР долларов не было и реально существовало два легальных способа инвестирования

ИЛИ СРОЧНЫЙ ВКЛАД под 3% или золото из ювелирного магазина по цене с художественной наценкой.

Смотрим первый способ вклад с 3% не снимаемый.

Вы вносите деньги в 1961 году и начинаете собирать проценты

проценты растут хорошо и по вкладу идет хороший прирост

Но смотрим на цену золота в ювелирном магазине

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал