ОфЗ

Размещение ОФЗ

- 30 августа 2023, 17:54

- |

Очередное размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26243 и ОФЗ-ПК серии 29024, все в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

ОФЗ 29024 с погашением 18 апреля 2035 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

Итоги:

ОФЗ 26243

Спрос составил 3,301 млрд рублей по номиналу. Итоговая доходность 11,35%. Разместили 1,509 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 91,0038% от номинала, что соответствует доходности 11,35% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 1,509 млрд. рублей по номиналу при спросе 3,301 млрд. рублей по номиналу. Выручка от аукциона составила 1,402 млрд. рублей.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ОФЗ, которые нам могут понравиться. Или не торопитесь обжечься на молоке

- 30 августа 2023, 07:19

- |

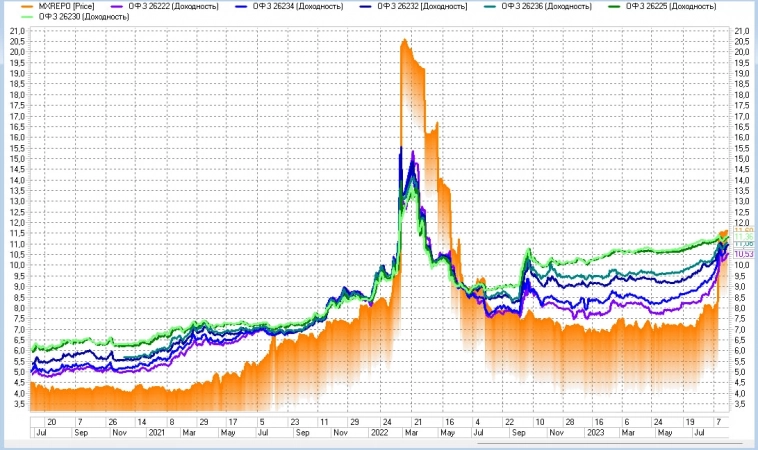

Динамика доходностей 1-15-летних ОФЗ в сопоставлении с доходностью денежного рынка (по индексу MXREPO)

2 недели назад мы смягчили риторику относительно ОФЗ. Сопроводив ее предупреждением, что для покупки кроме как для диверсификации консервативной части капитала они все равно не подходят. Время возможностей не пришло.

Дополним и скорректируем мысль.

Иволга по мере накопления активов (сейчас нам 4 года и на счетах компании эквивалент 22 млн долл., с планом через год иметь 50 млн) смещается в сторону управления активами. Мы работаем в первую очередь на денежном рынке. Сейчас он достоен по доходности (эффективная чуть выше 12% годовых). Но в какой-то момент хотя бы часть денег мы бы хотели заместить высококлассными облигациями. ВДО не в счет, это отдельный класс активов, подходящий не под все случаи жизни.

Взгляд невольно падает на ОФЗ. Отношение к которым у нас перманентно прохладное. До сих пор. Однако ОФЗ «идут на панику». В чем сомневаться становится сложнее.

Рассуждения о России как великой силе хороши и полезны. Но в долг дают неохотно и всё дороже.

( Читать дальше )

Вечерний обзор рынков📈

- 29 августа 2023, 19:11

- |

Курсы валют ЦБ: 💵USD — ↗️95,7070 💶EUR — ↗️103,4765 💴CNY — ↗️13,1096

▫️Российский фондовый рынок сегодня пытался определиться с направлением дальнейшего движения на фоне массовой публикации полугодовых отчетов эмитентов — индекс Мосбиржи по итогам основной торговой сессии прибавил 0,4%.

▫️Минфин РФ 30 августа проведет безлимитные аукционы по продаже государственных облигаций двух видов (с постоянным и переменным купоном) в объеме остатков, доступных для размещения: ОФЗ-ПД серии 26243 и ОФЗ-ПК серии 29024.

▫️Алроса (-2,23%). 🟡 Совет директоров рекомендовал промежуточные дивиденды за I полугодие в размере 3,77 руб. на 1 акцию.

▫️ОАК (+35,21%). 🟢 Проведен успешный первый полет импортозамещенного российского ближнемагистрального самолета SJ-100. Продолжительность полета составила 54 минуты, он проходил на высотах до 3 тыс. м и скоростях до 343 км/ч. Российские власти обсуждают возможность выделить из средств ФНБ более 650 млрд руб. на проекты в области авиапрома. Большую часть этой суммы, порядка 410 млрд руб., могут выделить на долгосрочную (до 2030 г.) программу обновления парка самолетов и вертолетов ФГБУ «Специальный летный отряд „Россия“». Остальные 240 млрд руб. могут пойти на расширение производства гражданских воздушных судов, двигателей и агрегатов для всей отрасли в целом.

( Читать дальше )

Видео: Рынок в боковике, ОФЗ вниз. Разбираем Whoosh, Ozon и М.Видео

- 28 августа 2023, 07:31

- |

Новый выпуск программы «Вот такие пироги» на нашем канале YouTube. На прошедшей неделе продолжился боковик российских акций. Я ждал, что рынок снизится вслед за долларом, но доллар приостановился, а вслед за ним и рынок акций. Думаю, что все-таки шансы на коррекцию высокие, и пока мы ждем, будет она или нет, разберем четыре темы:

1. ОФЗ снова снижаются, так как Минфин вышел на рынок с размещениями. Ждать ли новые низы по ним?

2. Куда может вырасти ВУШ? Мой личный опыт и сравнение с Yandex.

3. Отчеты OZON и М.Видео: buy и sell в секторе.

4. РТС: разбираем лонг.

Также поговорили про TLT, нефтянку vs банки, BRENT и еще пару тем.

Переходите и смотрите свежий выпуск!

«Инвестиции с нуля». Второй год создаем капитал с минимальным бюджетом без спекуляций и долгосрочного «высиживания роста акций»

- 27 августа 2023, 13:37

- |

У всех инвесторов разный портфель, но как показывает статистика большинство открытых счетов в России это до ₽10 тыс. (~18,5 млн) и от 10 тыс. до 1 млн. (~17 млн.).

Много людей открывало «неосновные счета» у второго-третьего и тд. брокера. Кто-то просто искал новую игрушку и забыл про нее потом… Однако, то что очень много инвесторов в России именно с небольшими сбережениями (или вообще без таковых), но может пополнять счёт малыми суммами, не будет спорить думаю никто.

В прошлом году я начал помогать одному близкому человеку инвестировать. В мае мы открыли брокерский счет и два раза в месяц определяем, как потратить одну тысячу рублей. Да, бюджет всего 2000 рублей в месяц. Это немного, но это больше чем у тех, кто не делает ничего..))

В итоге за это время на счет было внесено 37050 рублей👇 и сейчас наблюдается даже неплохая прибыль.

( Читать дальше )

Доля нерезидентов в российских ОФЗ снизилась до 7.9% — ЦБ

- 25 августа 2023, 16:24

- |

Доля иностранных инвестиций в российские облигации федерального займа (ОФЗ), по данным на 1 августа 2023 года, уменьшилась до 7,9%, говорится в материалах Банка России.

На 1 июля 2023 года показатель находился на уровне 8,8%. На 1 июня 2023 года доля нерезидентов в ОФЗ составляла 9,1%.

Номинальный объем ОФЗ, принадлежащий нерезидентам, по состоянию на начало августа 2023 года составил 1,556 трлн рублей при общем объеме рынка в 19,67 трлн рублей, отмечается в материалах регулятора

tass.ru/ekonomika/18589875

Минфин вышел на рынок внутреннего долга после паузы в связи с волатильностью валют, но привлёк слишком мало от намеченного плана

- 25 августа 2023, 10:32

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 3 выпуска. Можно с уверенностью сказать, что пауза в размещении ОФЗ не способствовала росту спроса. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности длинных ОФЗ, поэтому флоутер остаётся единственным видом ОФЗ, который привлекает физиков и банки. Недавно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как только флоутера нет в размещении, происходит до боли знакомая ситуация Минфину:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Классика: ОФЗ — 26238 (погашение в 2041)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

( Читать дальше )

Покупка ОФЗ с оглядкой на ключевую ставку

- 24 августа 2023, 18:15

- |

В августе 2023 Центральный Банк России на внеочередном заседании поднял ключевую ставку сразу на 3,5 п.п. до 12%, борясь с ростом курса доллара и возможным всплеском инфляции.

Тут же блогосфера наполнилась статьями об инвестициях в облигации. Связь прямая и очевидная – если ключевая ставка представляет собой альтернативную доходность для банков (они могут размещать в ЦБ депозиты по этой ставке), то по государственным облигациям требуется доходность не меньше. А раз купоны и номинал у большинства ОФЗ фиксированы, то увеличить доходность можно только снижением цены.

Отсюда правило: при ожидании повышения ключевой ставки (пока ставка низкая) инвестируем в короткие ОФЗ, чтобы затем в более благоприятных условиях купить ОФЗ с длинным сроком. При ожидании снижения ставки (когда ставка высокая) покупаем длинные ОФЗ, чтобы зафиксировать высокую доходность на долгий срок.

Все это отлично работает в теории. На практике, чтобы получить эту выгоду, нужно иметь капитал в облигациях, который и перекладывать из одних ОФЗ в другие.

( Читать дальше )

КИТ Финанс: обзор рынка на 24/08

- 24 августа 2023, 10:55

- |

▪️Индекс МосБиржи с начала недели +1,2% (с начала года +46,1%).

Рынок продолжает консолидироваться в диапазоне 3000-3200, в котором находится с начала августа. Ждем попытку пробить вниз 3000 пунктов с целью 2800 на фоне постепенного укрепления рубля к 90 за доллар.

📌Канада ввела новые санкции против Севрстали, РусАтома, Росбанка, банка Ураслисиб и Зенит.

▪️Облигационный рынок снижается вслед за фондовым рынком, RGBITR — 0,17%.

После роста ключевой ставки Минфин РФ разместил:

— ОФЗ-ПД выпуска 26238 на 13,106 млрд руб. с датой погашения 15 мая 2041 г. при спросе в 14,707 млрд руб.

Цена отсечения составила 69,5381% от номинала, доходность по цене отсечения – 11,35% годовых. Средневзвешенная цена – 69,5915% от номинала, доходность по средневзвешенной цене – 11,35% годовых.

— ОФЗ-ПД 26241 с датой погашения 17 ноября 2032 г. на 7,363 млрд руб. при спросе в 25,782 млрд руб… Цена отсечения составила 91,19% от номинала, доходность по цене отсечения – 11,34% годовых.

( Читать дальше )

Пауза в размещении ОФЗ не способствовала росту спроса: на последнем аукционе Минфин по итогам 3-х размещений привлек минимальный объем - 36,7 млрд руб — Ъ

- 24 августа 2023, 10:07

- |

Неделей ранее аукционы по размещению гособлигаций были отменены Минфином в связи с возросшей волатильностью на финансовых рынках. Инвесторы с осторожностью относятся к облигациям с постоянным купоном, отдавая предпочтение бумагам с переменным (ОФЗ-ПК), но Минфин не торопится их предлагать.

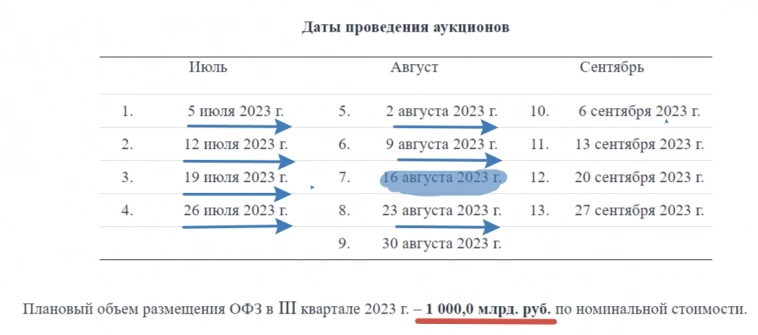

По оценке Андрея Кулакова, для исполнения квартального плана в оставшиеся пять аукционных дней Минфину необходимо привлечь 448 млрд руб., что эквивалентно 90 млрд руб. за один аукционный день. Это на 15% выше среднего объема средств, который удавалось привлечь министерству в третьем квартале.

www.kommersant.ru/doc/6174143

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал