Облигации

Продолжит ли падать фондовый рынок? (Думаю, нет) -> Но президент добавил вводных, так что хз

- 21 сентября 2022, 08:07

- |

Если не уходить от профессиональных тем, у меня со вчера один не оригинальный вопрос: упадет ли еще российский фондовый рынок? В первую очередь вопрос к рынку акций, но он актуален и для облигаций, в частности для ВДО.

Вчера, наблюдая на экране отвесное падение всего отечественного (кроме рубля), думал, что это избыточная реакция на неприятные для рынка, но все же предсказуемые факты, я о параде референдумов. Сегодня думаю так же.

Глупо полностью исключать вероятность нового падения. И всё-таки потенциала у него я не вижу. Эмоций много, но они в основном уже в ценах. Еще не настолько уверен в своих умозаключениях, чтобы, например, увеличить долю акций в индикативном портфеле PRObonds Акции. Но и продавать не считаю нужным.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- 680

- Комментарии ( 5 )

«Феррони» отправила первую партию товара в Монголию

- 21 сентября 2022, 07:01

- |

ГК «Феррони» осваивает рынок Монголии, первая партия товара уже отправлена партнерам. Продолжая наращивать объемы экспорта и приближаться к показателям прошлого года, эмитент планирует выйти на новый для него рынок Индонезии.

Летом представители ГК «Феррони» посетили Монголию, миссия завершилась контрактом с местным дистрибьютером КОО «НЬЮ СТАЙЛ КОНСТРАКШН» и первым заказом продукции. Сейчас «Феррони» планирует укрепить свои позиции и готовится к национальной строительной выставке в Улан-Баторе.В вопросах экспорта компания стремится достичь уровня прошлого года, наращивая объемы поставок в страны СНГ. Так, в сентябре «Феррони» представит свои инновационные двери и массовую линейку на выставке в Алматы. На данный момент только в Казахстане у «Феррони» заключены контракты с порядка 30 партнерами-дилерами, а сотрудничество с этой страной продолжается уже в течение 9 — 10 лет. При этом, двери производства эмитента продаются на рынках Белоруссии, Азербайджана, Армении, Киргизии и других стран СНГ.

( Читать дальше )

Часть 2

- 20 сентября 2022, 21:59

- |

Арабы и ЮВАвсе короче.

Наданный момент все грамотные и все понимают что их деньги из трежарей им уженикто полностью не отдаст, а отдадут с дисконтом. Но некоторые особоушлые пытаются выскочить вперед всех. Поэтому и растет доходность и ломаетсятренд.

ФункцияТрежериз -изымать сверхприбыли предприятий не даваяэтим шальным деньгам бегатьпо рынкам и поднимать на все цены. Если доходность будет сильно слишком долгорасти то инвесторы запаникуют. Им будет казаться что Трежариз актив сотрицательной доходностью. Не ставка по трежариз важна а время как долго онибудут падать в цене. Слишком медленное повышение ставки ФРС приведет именно кэтому явлению.

При низких ставахФРС примерно треть доходов по процентам отправляет назад в бюджет США. Тоеть США заплатят 300 млрд по процентам в 2022 фискальном году, а ФРС имперечисли назад 100 млрд в виде свой прибыли.

Но еслипроцентные ставки вырастут до 4-5 %, то государство должно будет платить попроцентам под 1 триллион. Хорошая новость в том, что ФРС им назаперечислит где то 2/3 от этой суммы. То есть 700 млрд и им останется найти еще300 млрд, что не так страшно. Но если ставки поднимут до 10 %. Тогда придетсяплатить 3 трлн в год по процентам, а вся доходная часть бюджета 4 трлн. Ноопять хорошая новость. Около 80 % этой гигансткой суммы ФРС перечислит назад вбюджет США. Так что какая бы ставка не была — система будет работать какавтомат калашникова. Калапса не будет — будет просто неприятно комерсам, кучабанкротсв, самоубийств, соплей, мочи, слез и рванины волос на лобке — ногосударство США будет работать как затвор калаша.

Не дай вам бог жить в эпоху перемен- мы наблюдаем конец целой эпохи

- 20 сентября 2022, 21:52

- |

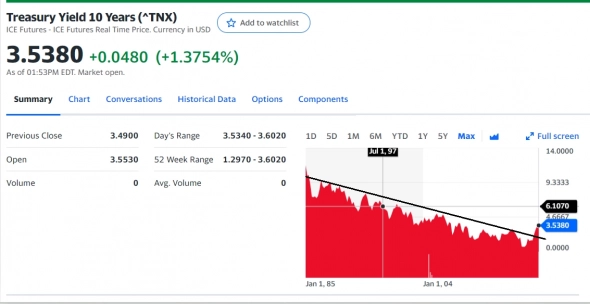

На наших глазах сломан 25 летний тренд снижения доходностей государственных облигаций США. Это значит, что держатель американского долга не получит скорее всего заявленной процентной доходности, в лучшем случае она будет чуть меньше заявленной на дату погашения. Самовозрастающая пирамида распределения капитала в США достигла своей вершины- новых вкладчиков все меньше, пирамиду следует превратить хотя бы в трапецию, чтоб она окончательно не развалилась. Конечно никто Америку не хоронит. НО ЭТОТ ГРАФИК ЭПОХАЛЕН.

Теперь о пирамиде долга :

Весь государственный долг США это по сути объем эмиссии денег в США. Все деньги США эмитируются под обязательства государства США собрать налоги. Эдакий обмен Трежериз на баксы, с процентами и обязательством собрать с народа баксы назад и отдать их ФРС.

Получается так: Правительство эмитирует Tnotes и продает их ФРС , получает доллары и тратит их. Доллары ходят в экономике и государство собирая налоги гасит проценты и основной долг. Внимание вопрос? как вернутть 100 млрд долларов ФРС с процентами, если изначально заняли всего 100 мрлд долларов у ФРС? где взять проценты ?

( Читать дальше )

Минфину в 2023 году предстоит предлагать весомые премии в доходности, чтобы разместить нужные объемы ОФЗ - Финам

- 20 сентября 2022, 20:30

- |

Кроме того, на цены облигаций давят ожидания по наращиванию предложения ОФЗ в перспективе ближайших лет для финансирования дефицита бюджета. Так, сегодня премьер-министр РФ Михаил Мишустин, открывая заседание правительственной комиссии по бюджетным проектировкам на очередной финансовый год и плановый период, заявил, что дефицит бюджета РФ в 2023-2025 годах будет покрываться в основном за счет именно заимствований. Не исключено, что Минфину в 2023 году предстоит предлагать весомые премии в доходности, чтобы разместить нужные объемы ОФЗ. Рост доходностей означает снижение цен облигаций.

Сегодняшние геополитические новости, естественно, мягко говоря, не поднимают настроение участникам долгового рынка.

Что касается рекомендаций, то, видимо, стоит дождаться некоторой стабилизации новостного фона. В целом, доходности среднесрочных ОФЗ на уровне 9,5% довольно интересны, в частности, принимая во внимание, что регулятор по-прежнему оценивает долгосрочную нейтральную ставку на уровне 5-6%.Ковалев Алексей

ФГ «Финам»

Минфин разместит ОФЗ на сумму ₽30 млрд 21 сентября

- 20 сентября 2022, 20:21

- |

В среду, 21 сентября, Министерство финансов России планирует провести два аукциона облигаций федерального займа (ОФЗ) на общую сумму 30 млрд руб. Минфин разместит облигации двух выпусков с постоянным купонным доходом 20 млрд и 10 млрд руб. соответственно.

Облигации первого выпуска (26237) будут выставлены на аукцион с датой погашения 14 марта 2029 года, второго выпуска (26240) — 30 июля 2036 года.

Минфин разместит ОФЗ на сумму 30 млрд рублей — Новости – Финансы – Коммерсантъ (kommersant.ru)

Ozon продлил соглашение о приостановке требования полного погашения бондов до 23 сентября

- 20 сентября 2022, 18:54

- |

Ozon продлил до 23 сентября действие соглашения с держателями облигаций о приостановке их права требовать полного погашения бондов (standstill agreement), сообщила компания.

Standstill agreement был заключен с держателями 36% облигаций 1 июня и изначально действовал до 30 августа с возможностью продления. В конце лета он был продлен до 13 сентября, далее - до 20 сентября.

НКР присвоило ООО «ИВКС» кредитный рейтинг BB.ru со стабильным прогнозом

- 20 сентября 2022, 17:34

- |

ООО «ИВКС» является поручителем по выпуску облигаций Хайтэк-Интеграция, БО-01

ООО «ИВКС» осуществляет технологическую разработку и поддержку программного обеспечения в сегменте унифицированных коммуникаций и решений для видеоконференцсвязи в рамках группы компаний «ХайТэк».

Наличие у компании и группы значительного портфеля контрактов, включая сегмент B2G, снижает неопределённость в отношении развития в среднесрочной перспективе и тем самым оказывает дополнительную поддержку оценке бизнес-профиля.

Агентство также принимает во внимание существенную концентрацию выручки на одном крупнейшем контрагенте — компании из группы «ХайТэк», отвечающей за дальнейшую реализацию услуг «ИВКС». Вместе с тем в число конечных клиентов «ИВКС» и группы «ХайТэк» входят крупные и средние предприятия, а также государственные структуры. Доля последних в 2022 году составит 30,6% от общего объёма контрактации за период.

( Читать дальше )

Скупаю Российские ОФЗ!!!

- 20 сентября 2022, 17:11

- |

Облигации

Акции России

Золото

Биткоин

ЗАКУПАЮСЬ НА ВСЕ что есть!!!

1 млн превращается в 2

НЛМК получил согласие держателей на изменение условий выпуска облигаций

- 20 сентября 2022, 16:31

- |

Держатели также не будут предъявлять претензии в связи с какими-либо нарушениями со стороны эмитента и НЛМК в результате невыплаты процентов по облигациям-2026 и соответствующей суммы процентов по договору займа до 31 декабря 2022 года включительно

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал