Облигации

Что творится? Утренний обзор

- 03 ноября 2022, 08:49

- |

Доброе утро, всем привет!

Главная новость прошедшей ночи — это ставка Федрезерва США. Слава богу, я уже спал на тот момент, но с высоты сегодняшнего утра развитие событий вижу следующим образом:

( Читать дальше )

- комментировать

- 3.3К

- Комментарии ( 4 )

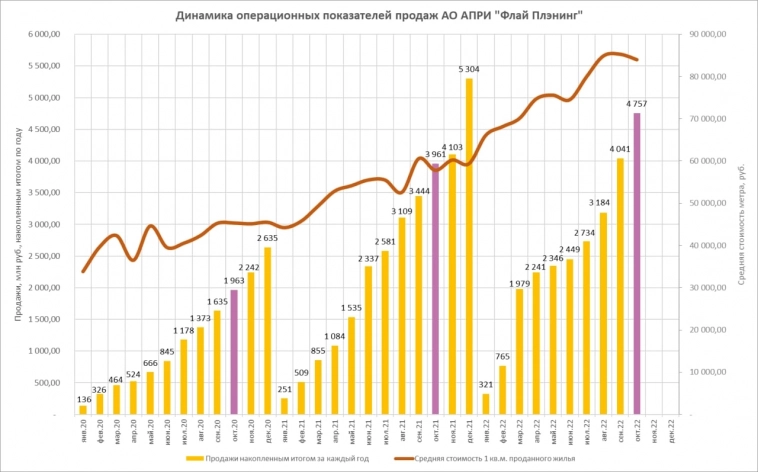

Продажи жилья АПРИ Флай Плэнинг за январь-октябрь 2022 выросли на 20% к 10 месяцам 2021 года

- 03 ноября 2022, 07:59

- |

Строительная группа АПРИ Флай Плэнинг представляет данные о продажах жилья за октябрь.

Октябрьская сумма продаж составила 716 млн.р. Меньше, чем в сентябре (857 млн.р.), но всё равно один из лучших месячных показателей в нынешнем году.

Опасения о падении продаж на фоне объявленной 21 сентября и вроде бы завершенной 30 октября частичной мобилизации не оправдались.

По совокупности 10 месяцев 2022 года продажи АПРИ превышают продажи января – октября спокойного 2021 года на 20%.

Рост продаж происходит при стабилизации цен. Средняя стоимость квадратного метра реализуемого жилья с августа находится между 84 и 85,5 тыс.р.

Все продажи приходятся на Челябинскую область, где АПРИ Флай Плэнинг занимает среди застройщиков лидирующие позиции. Ждем расширения географии продаж за счет Свердловской области.

10 ноября Группа должна погасить оставшиеся 100 млн.р. облигационного выпуска БО-П03. Всего в текущем году АПРИ уже провела гашений облигаций на 725 млн.р. (в ноябре сумма достигнет 825 млн.р.) и привлекла 500 млн.р. нового облигационного долга. На 8 ноября Группа наметила старт размещения следующего облигационного выпуска суммой 500 млн.р. с офертой через 1 год и купоном до оферты 24%.

( Читать дальше )

Свежие облигации: Селектел на размещении, попытка номер 2

- 03 ноября 2022, 07:34

- |

Селектел 2 месяца назад уже пытался выйти на размещение второго выпуска, но тогда что-то не получилось «по техническим причинам». Я тогда подумал, что они решили дождаться снижения ключевой ставки ЦБ, чтобы сделать доходность ниже. Но судя по тому, что купон подрос, предложенная доходность не устроила рынок, и даже после снижения ставки ЦБ доходность теперь подняли до 12,2—12,4%.

При первой попытке размещения доходность предлагалась 11—11,8%, так что 12%+ не могут не радовать. Но, как говорится, есть нюанс. До 10 ноября у них есть право отменить размещение еще раз. Выпуск на 3 года без оферты и амортизации.

Селектел — российская технологическая компания, предоставляющая облачные инфраструктурные сервисы и услуги дата-центров. Сайт: https://selectel.ru/ Тикер ☁️💻

Выпуск: 001Р-02R

Объем: 3 млрд рублей

Сбор заявок: до 10 ноября 2022

( Читать дальше )

Минфин вновь проведет безлимитные аукционы - Райффайзенбанк

- 02 ноября 2022, 20:55

- |

С учетом того, что результаты заседания ЦБ по ключевой ставке были ожидаемы рынком (не привели к дополнительной волатильности), сегодня можно ждать аналогичных сильных результатов размещения. Формальный план заимствований на 4 кв., 150 млрд руб., уже перевыполнен, но ведомство занимает достаточно активными темпами. Возможно, Минфин «страхуется» от более значительного дефицита бюджета, чем было заявлено ранее (1,3 трлн руб.), на фоне выпадающих нефтегазовых доходов (в условиях возможного введения потолка цен на нефть), при этом не прибегая к избыточным тратам из ФНБ. Аналогичная стратегия заложена в бюджет на 2023-25 гг. – финансирование дефицита планируется преимущественно за счет заимствований.Райффайзенбанк

Размещение ОФЗ

- 02 ноября 2022, 18:35

- |

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПД серии 26240, ОФЗ-ПК серии 29021 и ОФЗ-ИН 52004 все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26240 с погашением 30 июля 2036 года, купон 7% годовых

ОФЗ 29021 с погашением 27 ноября 2030 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26240

Спрос составил 132,712 млрд рублей по номиналу.

( Читать дальше )

Объем торгов на рынках МосБиржи в октябре снизился на 15,5% г/г

- 02 ноября 2022, 18:04

- |

В октябре по сравнению с сентябрем текущего года также произошло снижение объема торгов на 3,5% — с 74,3 трлн рублей.

Общий объем торгов в январе-октябре 2022 года составил 886,5 трлн рублей, что на 8,2% больше, чем за аналогичный период 2021 года (819 трлн рублей).

www.interfax.ru/business/870788

портфель облигаций сократился на 34% в этом году, инвестиции в размере 1млн долл., в январе, теперь стоят всего 651194 долл. Это затмевает падение индекса S&P500 на 17% за тот же период времени

- 02 ноября 2022, 17:59

- |

иллюстративный портфель сократился на 34% в этом году, что означает, что инвестиции в размере 1 000 000 долларов, сделанные в январе, теперь стоят всего 651 194 доллара. Это затмевает падение индекса S & P 500 примерно на 17% за тот же период времени.

Портфель содержит 30 облигаций, охватывающих 10 основных секторов, от технологий до коммунальных услуг, энергетики и финансов. Все они оценены крупными кредитными рейтинговыми агентствами инвестиционного уровня (здесь нет мусора), и подавляющее большинство торговалось около 100 центов за доллар по состоянию на начало января.

Это облигации, выпущенные известными компаниями, такими как Microsoft Corp., Amazon.com Inc. и Coca—Cola Co. — тип долга, который можно было бы найти в пенсионном портфеле среднего инвестора.

Но их снижение цен произошло благодаря так называемой подверженности дюрации (или чувствительности к процентным ставкам), заложенной в долг, при этом повышение базовых ставок в этом году привело к значительному падению стоимости.

( Читать дальше )

Размещение ОФЗ 26240 с доходностью 10,6% что это и как интерпретировать?

- 02 ноября 2022, 17:47

- |

2. ВТБ в то же время рефинансирует ипотеку под 10,4% годовых.

3. Это что: сигнал, что Минфин ждет роста инфляции или даже ослабление рубля?

4. Или Минфин принял решение привлекать ресурсы под любой процент, чтоб раскочегарить рынок?

5. Либо имеются оперативные данные за октябрь с существенным ростом дефицита бюджета?

6. С такой доходностью ОФЗ покупать акции кажется абсурдом. То есть от слова вообще…

Минфин РФ разместил большой объем "длинных" ОФЗ-ПД, дав заметную премию в доходности

- 02 ноября 2022, 15:18

- |

Министерство финансов России разместило на первом аукционе «длинные» ОФЗ-ПД серии 26240 с погашением 30 июля 2036 года на сумму почти 47,5 млрд рублей, дав инвесторам заметную премию к процентным ставкам вторичного рынка.

По данным Минфина, размещенный объем четырнадцатилетнего выпуска ОФЗ-ПД серии 26240 на аукционе составил 47,499 млрд рублей по номиналу при общем спросе 132,713 млрд рублей. Выручка от размещения составила 36,669 млрд рублей. Средневзвешенная цена на состоявшемся в среду аукционе составила 75,7043% от номинала, что соответствует доходности 10,62% годовых. Цена отсечения была установлена на уровне 74,092% от номинала, что соответствует доходности 10,9% годовых.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал