Облигации

Форум «Лизинг в России – 2022»

- 29 ноября 2022, 13:46

- |

1 декабря 2022 года состоится XXI форум «Лизинг в России – 2022», организованный рейтинговым агентством «Эксперт РА» и аналитической компанией «Эксперт Бизнес-Решения» при поддержке Объединенной лизинговой ассоциации.

Крупнейшее в России событие для профессионалов рынка лизинга. С 2002 года форум традиционно собирает на одной площадке участников отрасли, клиентов лизинговых компаний, финансовые институты, представителей органов государственной власти, руководителей профессиональных ассоциаций, ведущих экспертов финансового рынка и инвесторов для обсуждения актуальных вызовов и перспектив отрасли.

Ключевые темы форума:

• Как лизинговые компании справляются с переходом на технику из дружественных стран?

• Какие перспективы у подержанной техники и параллельного импорта? Как привлекать фондирование в сложившихся условиях?

• Сделки M&A и передел рынка – привлекательность или безысходность?

• Как на развитие рынка повлияет сворачивание реформы лизинга?

На конференции рейтинговое агентство «Эксперт РА» представит результаты исследования рынка лизинга по итогам девяти месяцев 2022 года. Исследование проводится при поддержке Объединенной лизинговой ассоциации с целью сбора информации и подготовки аналитики о российском лизинговом рынке. Данные, полученные в рамках исследования, отличаются своей уникальностью и наибольшей репрезентативностью среди других: в нем участвуют свыше 130 лизингодателей, представляющих более 90% всего рынка.

В завершение программы пройдет традиционная церемония награждения лидеров рынка лизинга.

Место проведения: Москва, отель Continental (ул. Тверская, д. 22)

Регистрация на сайте мероприятия (https://www.raexpert.ru/events/agency_events/leasing_2022/).

- комментировать

- 121

- Комментарии ( 0 )

"Русал" разместил 98,8% четвертого выпуска коммерческих облигаций на 1,8 млрд юаней

- 29 ноября 2022, 13:19

- |

МКПАО «Русал» завершило размещение выпуска коммерческих облигаций серии 001PC-04 номинальным объемом 1,8 млрд юаней, реализовав 98,78% выпуска на 1 млрд 778,060 млн юаней, говорится в сообщении компании.

Срок обращения выпуска — 2,3 года. Ставка купона до погашения установлена на уровне 3,75% годовых. Длительность 1-го купонного периода составит 106 дней, 2-9-й купоны квартальные.

НРД 9 ноября зарегистрировал 4 выпуска коммерческих облигаций «Русала» серий 001PC-01 — 001PC-04. Дата погашения всех выпусков — 7 марта 2025 года, все они размещены по закрытой подписке. Потенциальными приобретателями коммерческих облигаций являются юридические лица — брокеры.

Совкомбанк заместил облигации

- 29 ноября 2022, 13:12

- |

Подробнее – в материале «Ъ».

АФК "Система" 2 декабря проведет сбор заявок на бонды объемом 10 млрд рублей

- 29 ноября 2022, 12:10

- |

АФК «Система» 2 декабря с 11:00 до 16:00 МСК проведет сбор заявок на 10-летние облигации серии 001P-24 с 3-летней офертой объемом 10 млрд рублей, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентир доходности — премия не выше 220-240 б.п. к ОФЗ на сроке 3 года. Купоны квартальные.

ООО «Фабрика ФАВОРИТ» фиксирует высокий спрос на новую торговую марку

- 29 ноября 2022, 12:06

- |

Старт продаж марки «Село молочное» прошел успешно — совершены поставки нескольким федеральным торговым сетям. Теперь ООО «Фабрика ФАВОРИТ» готовится удовлетворить повышенный спрос по масложировой продукции и планирует деятельность в новом году.

В начале 4 квартала эмитент запустил торговую марку «Село молочное». Подводя первые результаты реализации, ООО «Фабрика ФАВОРИТ»отметило высокий интерес клиентов к новой продукции.

«Товары марки «Село молочное» были поставлены региональным дистрибьютерам, а также всем локальным сетям республики Бурятия. Появилась продукция и на полках федеральных ритейлеров: «Пятерочка», «Ашан», «Metro» и «Магнит». Кстати, в ассортименте «Магнит» с ноября есть еще одна наша новинка — сыр «Чечил» с разными вкусами. Рецептуру этой позиции мы специально отрабатывали под заказ партнера», — прокомментировал директор ООО «Фабрика ФАВОРИТ» Борис Дегтярев.

( Читать дальше )

ООО «Сибстекло» начнет использовать вторичное сырье из Подмосковья

- 29 ноября 2022, 12:05

- |

В интересах эмитента ООО «Чистая страна» (ранее ООО «Гласс Рециклинг») расширяет географию сбора стекольных отходов, заключив договор на поставку вторресурса с ООО «РТ-Инвест Ресайклинг», располагающим мусоросортировочными комплексами в Подмосковье.

Напомним, что выпускать стеклотару без стеклобоя технологически сложнее, его применение улучшает качество стекла. Температура плавления стекольных отходов не столь высока, как смеси из песка, соды и доломита. Каждые 10% вторсырья снижают энергопотребление на 3%, как следствие, и выбросы углекислого газа в атмосферный воздух. С сокращением энергозатрат срок службы стекловаренных печей продлевается с 7-10 до 12-15 лет. Одна тонна стеклобоя замещает 1,2 тонны природных компонентов. ООО «Сибстекло», с одной стороны, оптимизирует расходы на доставку полезных ископаемых из других регионов. С другой, поскольку стекло подлежит переплавке неограниченное количество раз, использование вторресурсов замедляет темпы истощения минеральных запасов и накопления ТКО на полигонах.

( Читать дальше )

Коротко о главном на 29.11.2022

- 29 ноября 2022, 11:41

- |

- «Глобал Факторинг Нетворк Рус» 1 декабря начнет размещение трехлетнего выпуска облигаций серии БО-01-001P объемом 100 млн рублей. Ставка купона установлена на уровне 20% годовых на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 13-35-го купонов будет погашено по 4% от номинала, еще 8% от номинала погашается в дату окончания 36-го купона. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

- Московская биржа зарегистрировала выпуск трехлетних облигаций «Позитив Текнолоджиз» серии 001Р-02 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-02-66202-H-001P. Бумаги включены в Третий уровень котировального списка. Ранее сообщалось, что компания планирует провести сбор заявок на выпуск в начале декабря. Ориентир доходности — премия не выше 300 базисных пунктов к трехлетним ОФЗ. Купоны ежеквартальные.

( Читать дальше )

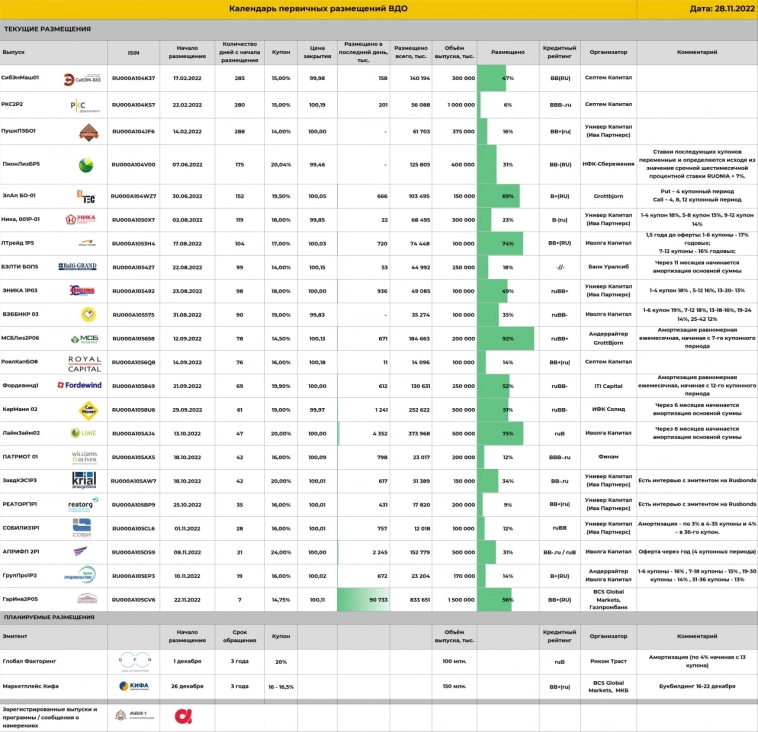

Календарь первичных размещений ВДО 28.11.22 г.

- 29 ноября 2022, 11:19

- |

На сегодняшний день Иволга Капитал продолжает размещения:

🍋 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

💵 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

🚕 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

🧱 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтНехватку поступлений от дешевеющего сырья компенсируют ОФЗ

- 29 ноября 2022, 10:15

- |

www.kommersant.ru/doc/5693638

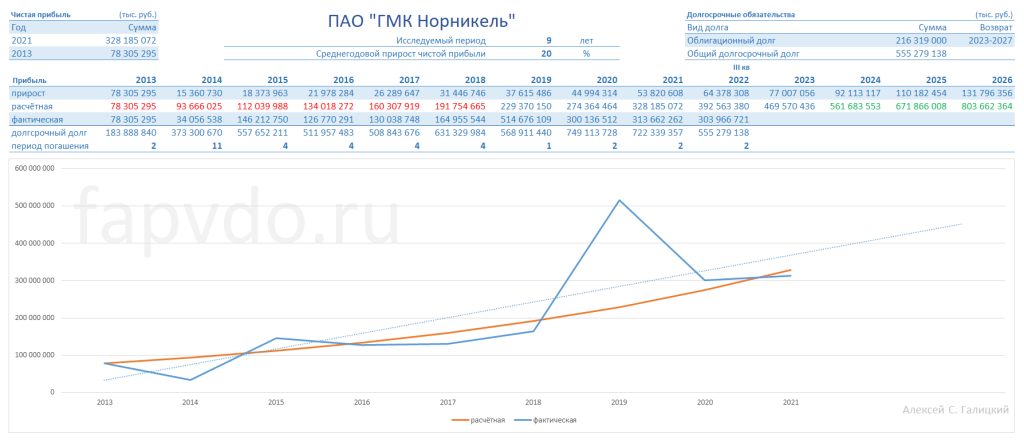

Что надо знать о долгах Норникеля

- 29 ноября 2022, 09:12

- |

Ни для кого не секрет, что финансовое состояние компании ПАО «ГМК Норникель» просело в 2022 году. Это событие вызвало немало споров среди инвесторов по поводу её платёжеспособности. Так или иначе, но мне, рядовому инвестору, интересно было бы узнать, а сможет ли компания рассчитываться с долгами и как скоро она оправится от кризиса.

Прогноз проводился по данным бухгалтерского баланса по итогам периода с 2013 года по III квартал 2022 года. Среднегодовой прирост чистой прибыли ПАО «ГМК Норникель» за последние 9 лет составляет 20%, что является хорошим показателем роста чистой прибыли.

Достаточно стабильный и планомерный рост чистой прибыли близок к расчётным данным. Это может говорить о том, что топ-менеджеры держат руку на пульсе компании и грамотно ею управляют. Уже в 2019 году компания вышла на объём чистой прибыли достаточный для полного погашения всего облигационного долга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал