Облигации

ООО «Феррони» раскрыло условия предстоящей добровольной оферты

- 20 января 2023, 12:18

- |

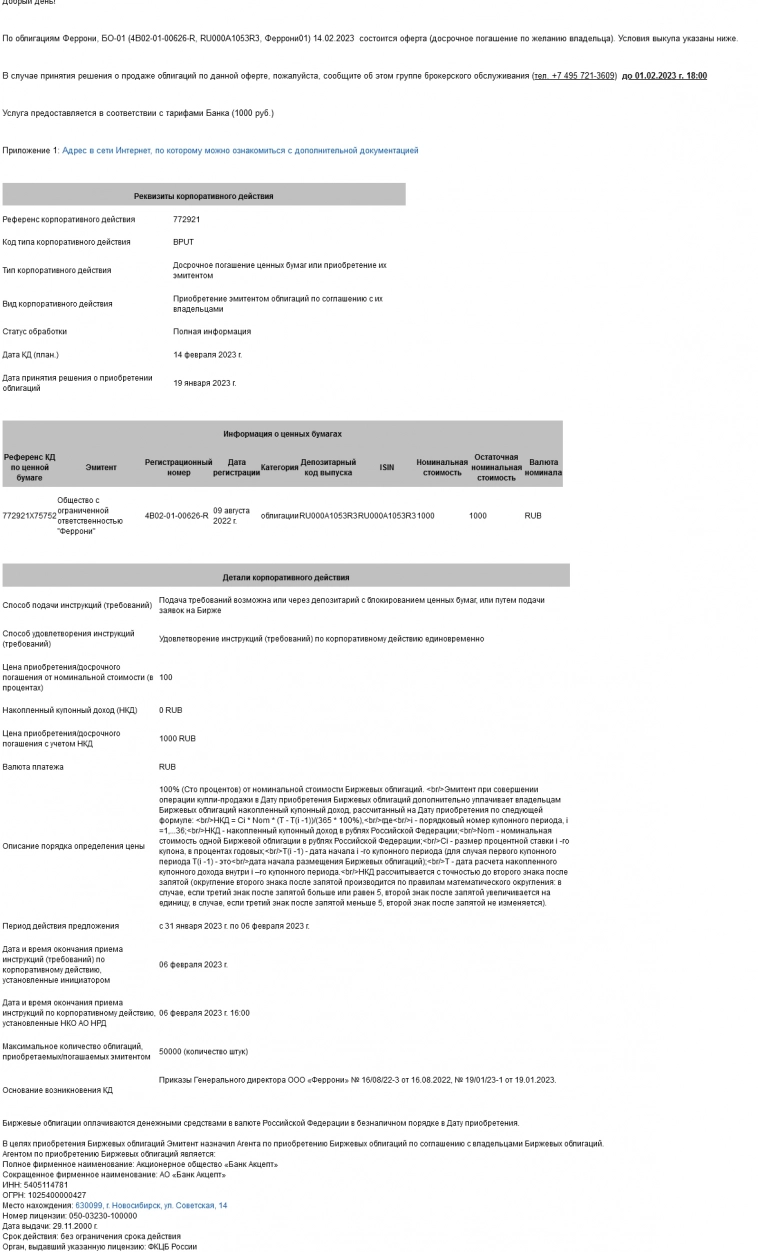

19 января эмитент сообщил порядок и подробности проведения предстоящей добровольной оферты по выпуску серии БО-01. Согласно условиям, которые предусмотрены ООО «Феррони», максимальный объем приобретения бумаг составит 50 000 шт. (25%) от эмиссии в 200 млн руб. Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход.

Информация об условиях и порядке проведения предусмотренной добровольной оферты по выпуску облигаций № 4B02-01-00626-R (ISIN: RU000A1053R3) была раскрыта 19 января 2023 года на странице ООО «Феррони» на сайте «Интерфакс». Выпуск был размещён 18 августа 2022 года на сумму 200 млн руб. со сроком обращения 1080 дней по ставке 16,5% на 15 мес. (через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона).

Оферта является добровольной: эмитент проводит её по собственному усмотрению и по соглашению с инвесторами. Еще на этапе размещения выпуска ООО «Феррони» предусмотрело 4 подобных добровольных оферты, которые реализуются ежеквартально в объеме 25% от эмиссии в 200 млн руб., по цене выкупа в 100% от номинальной стоимости.

( Читать дальше )

- комментировать

- 179

- Комментарии ( 0 )

Коротко о главном на 20.01.2023

- 20 января 2023, 12:05

- |

- «Феррони» с 31 января по 6 февраля проведет сбор заявок на приобретение по оферте до 50 тыс. облигаций серии БО-01. Выкуп состоится 14 февраля. Цена приобретения — 100% от номинальной стоимости бумаг. Агентом по приобретению выступит банк «Акцепт».

- АКРА присвоило «ДелоПортс» ESG-оценку ESG-5, категория ESG-С. По оценке агентства, компания уделяет достаточное внимание вопросам экологии, социальной ответственности и управления.

- «Эксперт РА» подтвердил рейтинг кредитоспособности УК «Голдман Групп» на уровне ruBB+, изменив с «позитивного» на «развивающийся». Изменение прогноза обусловлено материальным отклонением фактических результатов от плановых на фоне увеличения масштабов бизнеса и ухудшения экономических условий.

( Читать дальше )

Selectel и YCLIENTS — победители премии ComNews Awards 🏆

- 20 января 2023, 12:05

- |

YCLIENTS помогает компаниям автоматизировать бизнес-процессы и предоставляет клиентам удобный сервис онлайн-записи. За 12 лет компания создала лучший программный продукт в своей категории. Сегодня услугами YCLIENTS пользуются 33 тысячи компаний, каждый месяц через сервис проходит свыше 15 миллионов записей.

Перед нами стояла глобальная задача — реорганизовать IT-инфраструктуру и нарастить вычислительные мощности на территории России.

Для этого мы вместе с YCLIENTS

▫️ увеличили текущие вычислительные мощности;

▫️ провели миграцию данных в инфраструктуру Selectel в ограниченный срок;

▫️ обеспечили геораспределенность и отказоустойчивость инфраструктуры.

И использовали следующие продукты:

▫️ выделенные серверы кастомных конфигураций,

▫️ объектное хранилище,

( Читать дальше )

Состоялась выплата купона по 4-му выпуску облигаций (КарМани 01) на сумму 3,352 млн рублей

- 20 января 2023, 10:59

- |

Размещение четвертого выпуска биржевых облигаций финтех-сервиса CarMoney (МФК КарМани 01) номинальным объемом 400 млн рублей было начато в сентябре 2021 года. Организатор выпуска CarMoney – ИФК «Солид».

Дата выплаты по графику – 16.01.2023.

Ставка купона – 12,74% годовых.

Размер купона на 1 облигацию – 8,38 рублей.

Периодичность выплат – ежемесячно.

Погашение – 7 сентября 2024 года.

Феррони объявляет предусмотренную условиями выпуска оферту

- 20 января 2023, 10:53

- |

Максимальный объем покупки — 50тыс бумаг по номиналу.

«Мосрегионлифт»: комментарий к кредитному рейтингу компании

- 20 января 2023, 07:50

- |

«Мосрегионлифт» — дебютант на облигационном рынке. Размещение первого выпуска эмитент планирует начать 24 января. 23 ноября 2022 г. «Эксперт РА» присвоил компании кредитный рейтинг B (ru), прогноз «стабильный».

Как отмечают аналитики Boomin, финансовой информации немного, операционный обзор достаточно содержательный, в частности указывается, что «Мосрегионлифт» — это не производственная компания, она лишь заказывает лифты у трех крупнейших производителей.

Из значимого кредитные аналитики отметили «фактор общей долговой нагрузки на уровне ниже среднего <…>, однако в будущем на горизонте года от отчетной даты агентство ожидает рост долговой нагрузки по мере привлечения компанией финансирования для старта новых проектов». Важно иметь в виду, что компания планирует к реализации новые проекты, которые пока не называются.

( Читать дальше )

Голдман Групп. Звоночек от Эксперта

- 20 января 2023, 07:46

- |

Первое обновление рейтинга эмитенту ВДО в текущем году и первый звоночек. Эксперт РА изменил прогноз ПАО «УК «Голдман Групп» с позитивного на развивающийся (https://raexpert.ru/releases/2023/jan19), рейтинг остался на уровне ruBB+.

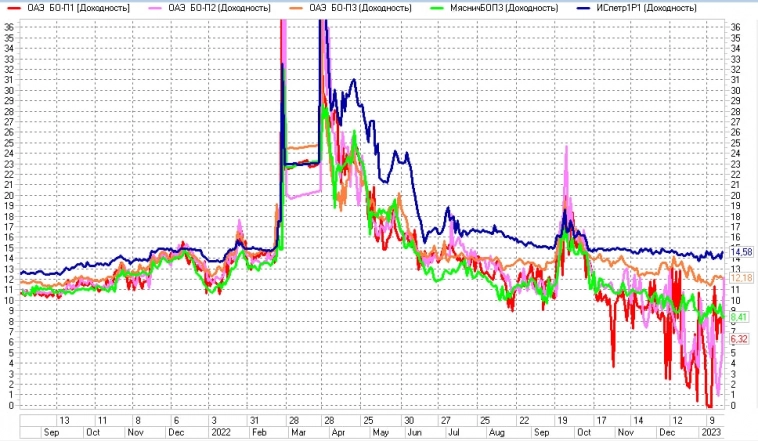

Напомним, эмитентами облигаций в группе помимо самой УК являются ООО «ОАЭ», ООО ТД «Мясничий» и ИИИ «ИС петролеум». Облигации УК обращаются на Бирже СПБ, облигации остальных компаний Группы – на Московской бирже (входят в сектор повышенного инвестиционного риска). Совокупный облигационный долг группы в обращении на данный момент — ~1,6 млрд.р. Диапазон доходностей облигаций Группы на МосБирже – 6,3-14,6%.

( Читать дальше )

Облигации Солид лизинг БО07 на размещении

- 19 января 2023, 21:44

- |

Здравствуйте уважаемые подписчики и гости канала!

Сейчас на размещении находятся облигации компании ООО «Солид Лизинг». Это компания, которая занимается полным циклом финансовых лизинговых услуг как формой кредитования при приобретении транспорта, оборудования, недвижимости.

Инвестиции с умомваш канал Облигации Солид лизинг БО07 на размещении( Читать дальше )

Достигли потолка долга США.

- 19 января 2023, 17:53

- |

Более авторитетные, пишут, что достигнут сегодня или завтра.

Байден уже сказал, что не будет вести переговоры о потолке долга США.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал