Облигации

Бонды ОбувьРус 15% годовых

- 25 июля 2017, 16:47

- |

Кто в курсе, что за бумага, можно ли связываться?

- комментировать

- Комментарии ( 3 )

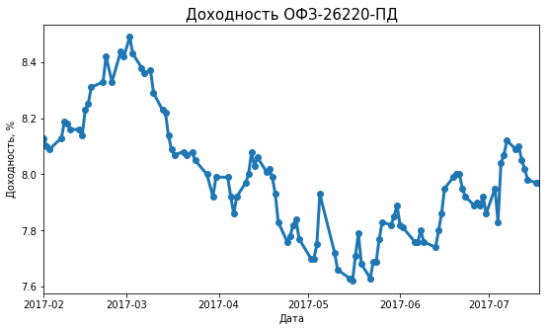

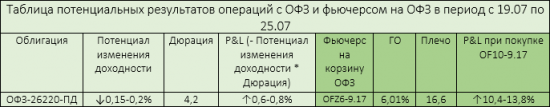

Вашингтон или инфляция: в какую сторону уйдут ОФЗ к концу недели?

- 25 июля 2017, 14:56

- |

Конец прошлой недели принёс новости о снижении инфляции за счёт удешевления плодоовощных продуктов (да, лето наконец пришло) и окончания индексации тарифов ЖКХ. Комментарии ЦБ по этому поводу были позитивны: неожиданный рост инфляции был временным, а значит таргетирование уровня цен идёт по плану. В таких условиях Банк России мог бы спокойно понизить ставку до 8,75%, если бы не одно «но»: происки американцев. Сегодня в Конгрессе решат, каков будет новый пакет санкций, что уже увеличило доходности ОФЗ в понедельник (ОФЗ-266221-ПД: +0,07 пп, 8,09%). Реакция рынка на решение Конгресса будет основным фактором, влияющим на решение ЦБ в эту пятницу: отсутствие серьёзных коррекций убедит Банк России снизить ставку на фоне хорошей инфляции. Судя по котировкам фьючерсов на RUONIA, которая тесно связана с ключевой ставкой, ожидания рынка по поводу решения ЦБ сейчас разделились примерно 50 на 50. Следовательно, действия Банка России должны скорректировать стоимость гособлигаций в любом случае: снижение ставки увеличит цены гособлигаций, и наоборот. Обнадёживающим фактором для рынка ОФЗ является некатастрофичная реакция рубля на заседание Конгресса: USD/RUB (ЦБ) +0,72 на утро вторника (59,66 руб.).

( Читать дальше )

Интуристы на рынке ОФЗ: наперекор санкциям. Часть 1: история влияния

- 24 июля 2017, 13:24

- |

По данным ЦБ РФ в мае доля нерезидентов в ОФЗ достигла рекордных 30,7%, а в июне снизилась до уровня ниже 30%, но все равно осталась значительной. Так было не всегда: до 2012 года присутствие иностранных инвесторов на рынке ОФЗ было минимальным. Как же нерезиденты превратились из «темных лошадок» в одних из главных покупателей ОФЗ?

До либерализации финансового рынка России в 2012 году высокие издержки прямого участия отталкивали нерезидентов от вхождения на российский рынок ОФЗ. Однако это не ограничивало их аппетит к российскому риску: инвесторы использовали различные «прокси», а также покупали евробонды крупных российских компаний. Из деривативов, которыми пользовались нерезиденты, можно выделить кросс-валютные свопы и беспоставочные валютные форварды, которые часто заключались с российскими компаниями. Нашим компаниям было дешевле занимать в валюте, а потом «своповать» её в рубли, чем выпускать рублевый долг. А нерезиденты, у которых не было прямого доступа к российскому рынку, покупали производные финансовые инструменты, базовым активом которых были денежные потоки ОФЗ, у крупнейших мировых банков, имевших российские «дочки». Таким образом подобные операции оказывали влияние на рынок гособлигаций без прямого участия нерезидентов на нём.

( Читать дальше )

Связь риска с доходностью

- 23 июля 2017, 11:56

- |

Во первых, оценка рисков субъективна и ангажирована. Судьи кто? Мудисы и прочие мудаки?

На самом деле, связь тут обратная. Когда дают хороший рейтинг бумаге, спрос на нее возрастает, а ставка падает. Рефлексивность в действии.

Непосредственно влияет на доходность и ценообразование только спрос. В доходность не заложены риски. Субъективные оценки рисков влияют на спрос, а он уже на доходность.

Инвесторы назвали новую угрозу для фин. рынков

- 21 июля 2017, 10:56

- |

Профессиональные инвесторы, опрошенные BofA, назвали крупнейшим экстремальным риском для глобальных рынков обвал облигаций.

До этого несколько месяцев главными рисками считались ужесточение кредита в Китае и распад ЕС.

Риск потрясений на рынках облигаций вышел на первое место в списке экстремальных угроз для глобальных финансовых рынков — так называемых хвостовых рисков (tail risks), подразумевающих очень редкие события с разрушительными последствиями. Это показал опрос 179 портфельных управляющих, проведенный банком Bank of America Merrill Lynch в июле (результаты есть у РБК).

28% участников ежемесячного опроса назвали крупнейшим риском крах облигаций, 27% поставили на первое место «ошибку в политике Федеральной резервной системы (ФРС) или Европейского центробанка (ЕЦБ)». «Самые большие страхи управляющих — это шок, порожденный рынками облигаций или центральными банками. Слишком много инвесторов видят в ФРС вероятный катализатор негатива», — написал главный инвестиционный стратег BofA ML Майкл Хартнетт.

( Читать дальше )

Фондовый рынок - взгляд через реальный счет в режиме онлайн!

- 20 июля 2017, 12:12

- |

Для вас альтернативный вариант взглянуть на фондовый рынок через мониторинг реального счета.

vk.com/wall-88525521_1779

Для Вас открыт доступ в режиме онлайн к мониторингу работы на реальном счете алгоритмических торговых систем на фондовом рынке России.

Торговый робот управляет портфелем, состоящим из пяти фьючерсов + FXMM

Робот использует торговую стратегию включающую в себя анализ цены+уровни+объемы.

Запись трансляции тоже будет доступна.

Цель этого мероприятия — показать работу искусственного интеллекта в режиме онлайн на реальном счете.

Что полезного вы можете взять:

1. Получить уверенность, что не все потеряно «если у вас самих плохо получается»

2. Получить дополнительное подтверждение своим выводам «если у вас все итак хорошо получалось, получается и будет получаться!)»

Планирую размещать подобную возможность каждый день. Чтобы видеть происходящее Вы можете либо переходить сразу на страницу ютуба, либо последовательно через смартлаб+моя страница вк.

( Читать дальше )

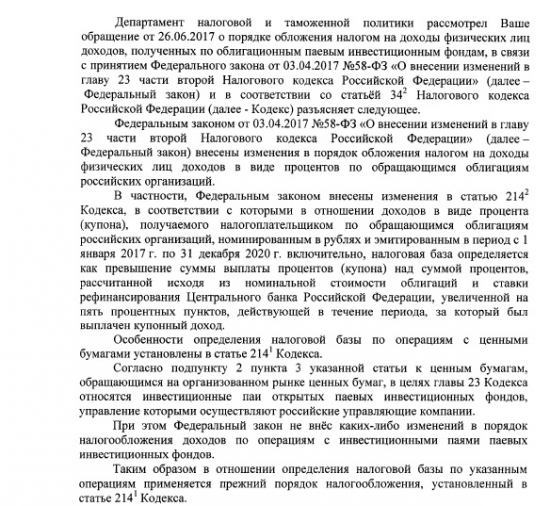

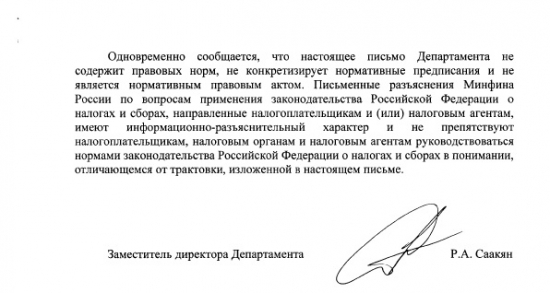

Минфин разъясняет

- 20 июля 2017, 10:37

- |

Сам ответ:

( Читать дальше )

про матожидание у различных инвестиционных инструментов

- 18 июля 2017, 15:21

- |

Если же взять монетку со смещенным центром тяжести, где при тех же суммах орёл выпадает с вероятностью 55%, а решка выпадает с вероятностью 45% — матожидание от подбрасывания этой монетки составит уже (-100 руб.)*55%+100 руб.*45% или (-55 руб.)+45 руб. или (-10) руб. Игра с этой монеткой по закону больших чисел гарантирует потерю капитала в 10 рублей на каждый бросок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал