Облигации

Базука Драги - дрянь? Облигации и акции упали, евро вырос

- 25 июля 2019, 18:16

- |

Пит П.Х. Кристиансен (@pietphc), аналитик ЕЦБ Danske Bank, указывает на отсутствие подробной информации о последнем пакете:

Нет мяса на кости, которое может повлечь за собой пакет стимулов.

Европейский центральный банк ждет новых экономических прогнозов, прежде чем нажать кнопку нового стимула, который потребует подготовки в ситуации, которая остается сложной, говорит президент Марио Драги.

Драги говорит, что он сказал на встрече Группы семи в начале июля, что «сегодня трудно быть мрачным», потому что есть признаки силы, даже если в других областях происходит быстрое ухудшение.

Но рынкам не понравилось его бездействие.

Евро резко отскочило после продаж ...

Глобальные доходности резко развернулись вверх ...

Глобальные доходности резко развернулись вверх ...

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

Греческая комедия: доходность 10-летних GGB впервые упала ниже 2%

- 24 июля 2019, 19:09

- |

10-летняя доходность Греции упала на 7 б.п. до рекордно низкого уровня в 1,984% (а греческая пятилетняя доходность упала на 4 б.п. до 1,03%, приблизившись к рекордному минимуму 3 июля на уровне 1,028%)

Итак, вы думаете, греческий долг «заслуживает» доходности ниже 2%?

Итак, вы думаете, греческий долг «заслуживает» доходности ниже 2%?

( Читать дальше )

доходность высокодоходных облигаций стала отрицательной

- 24 июля 2019, 18:25

- |

Хотя оксюморон забавный:)

Бонды 14 европейских компаний, номинированных в евро и имеющие мусорный кредитный рейтинг, имеют отрицательную доходность.

Чехия, Венгрия, Польша также имеют госбонды со ставкой <0.

75% японского госдолга также имеет отрицательную доходность

Рынки в ожидании итогов заседания Банка России в пятницу

- 24 июля 2019, 16:47

- |

Российский рынок акций

На рынке акций за прошедшую неделю завершилось локальное коррекционное движение, на более широком интервале по индексу виден тест сверху пробитой ранее верхней границы восходящего канала. Санкционная тема периодически возобновляется, но большого эффекта не оказывает — продажи в основном обусловлены тем, что дивидендный сезон и связанный с ним спекулятивный оптимизм остались позади, а перспектива смягчения денежно-кредитной политики со стороны ЦБ РФ и ФРС уже в ценах.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,1-7,3%, USD 2,2-2,5%, по недельным — RUB 7,1-7,5%, USD 2,2-2,5%.

Рынок облигаций

В рублевых облигациях пониженная активность, хотя наблюдается небольшое снижение доходностей. Ценовой индекс государственных облигаций RGBI достиг уровней конца апреля 2018 года. Таким образом, можно сказать, что санкционная премия в ОФЗ практически полностью исчезла, участники рынка полностью игнорируют санкционные риски и больше акцентируют внимание на предстоящем в эту пятницу заседании Банка России, на котором ожидается снижение ставки на 25 б.п. и будут даны комментарии о возможности дальнейшего смягчения денежно-кредитной политики. В этих условиях рекомендуем обратить внимание на надежные корпоративные облигации и новые размещения, где еще можно получить доходности на 80 – 100 б.п. выше доходностей ОФЗ.

( Читать дальше )

Брокеры сбер и втб. Покупка RUS 28. Тарифы.

- 24 июля 2019, 14:23

- |

На сайте брокера не понятно ни хера, что и сколько будет стоить.

Валютную переоценку, я так понял, отменили?

Сумма от 50 тыс баксов.

В благодарность скину тимофейчиков 51 штуку, что по текущему внутреннему курсу равно 51 бакс.))

$13 трлн долга в мире имеют отрицательную доходность

- 22 июля 2019, 18:13

- |

Вопрос 2: что будет, если держатели захотят продать эти облигации и вложиться куда-то поинтереснее?:)

Сегодня S&P принимает решение по кредитному рейтингу России

- 19 июля 2019, 16:08

- |

Ожидается что рейтинг останется на уровне BBB- с «стабильным» прогнозом.

Максимум что может быть, прогноз может быть повышен до «позитивного».

Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

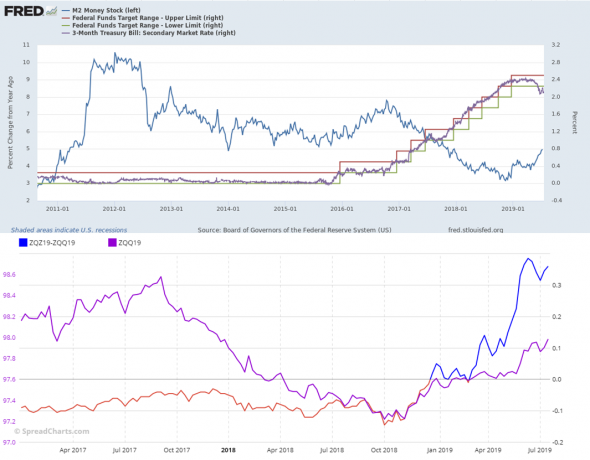

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

«Первый ювелирный» увеличил объем переработки золота

- 18 июля 2019, 06:36

- |

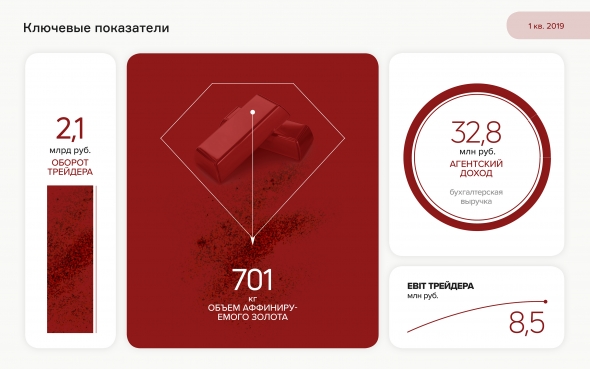

Результаты работы компании в I квартале 2019 г. говорят сами за себя: за счет трехкратного роста объема аффинируемого золота агентский доход увеличился на 23% относительно января-марта 2018 г. Оборот «ПЮДМ» за аналогичный период вырос в 3,7 раза. Обзор показателей представлен в формате традиционного аналитического покрытия.

Ключевые тезисы:

- «Первый ювелирный – драгоценные металлы» («ПЮДМ») занимается скупкой золота, аффинажем и последующей реализацией слитков и гранул.

- В 2017 г. оборот трейдера вырос в 4 раза, в 2018 г. – утроился. В марте 2019 г. компания показала рекордный за весь период работы месячный оборот в 790 млн руб., переработав 263 кг золота.

- Чистая прибыль «ПЮДМ» по итогам 2018 г. составила 16 млн руб. при рентабельности по чистой прибыли в 14%. В I квартале 2019 г. рентабельность снизилась до 9%, чистая прибыль составила 3 млн руб.

- Финансовый долг увеличивается постепенно, на 31.03.19 составляет 117 млн руб. Высокая долговая нагрузка объясняется инвестиционной фазой и колебаниями прибыли «ПЮДМ» в конце 2018 г. При этом все займы покрываются основными активами компании, оценочная стоимость которых – 141 млн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал