ОФЗ

Как госбанки и минфин ОФЗ торговали.

- 17 февраля 2021, 16:55

- |

Собственно и разместили по 94,25.

Т.к. на первом размещении, в 2020 году цена ОФЗ ПД 26233 была 97,75 и более 80% было выкуплено госбанками, получаем их среднюю цену в 96% от номинала.

Усреднились.

Далее — внимание — через 3 дня после размещения, 06.02.2021 цена составляет искомые 96% и весь день держится в этом районе.

Правильно, убытки «своим пацанам» причинять нельзя.

Однако, похоже кто то был слишком глуп и ленив и не усреднился полностью.

Внезапно, через 2 недели минфином еще раз объявляется аукцион по этой же бумаге ОФЗ ПД 26233, чего обычно подряд не делают.

Под это «благое» дело цену на бумагу утоптали на 92,1, «успешно» разместившись по 91,89.

Щедрый подгон пацанам. Почему ниже рынка? Уже даже не интересно.

Считаем дальше — усреднение для ленивых 97,75 + 94,25 + 91,89 = 94,63% от номинала. Именно столько нужно «ленивым» для финального усреднения за госсчет.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Рынок ждет роста ставок ЦБ РФ ? Доходность и оборот облигаций

- 16 февраля 2021, 16:03

- |

Обратите внимание:

флоатеры даже немного растут в 2021г.

(ОФЗ с плавающим купоном, купон = скользящая средняя арифметическая ставки RUONIA за последние полгода + спред (около 1%, плюс минус, т.е. купон чуть выше RUONIA).

(RUONIA — это Rouble Overnight Index Average, межбанковская ставка overnight).

Флоатер ОФЗ 29009 по дневным.

( Читать дальше )

как заработать на падении ОФЗ, личное мнение: почему падает RGBI

- 16 февраля 2021, 08:54

- |

Доходность индекса RGBI уже 6% при ставке ЦБ = 4.25%.

12 февраля 2021г. Э. Набиуллина на пресс-конференции

заявила об окончании цикла снижения ставок и переходе на нейтральную ДКП.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, доходность индекса RGBI приближается к 6%.

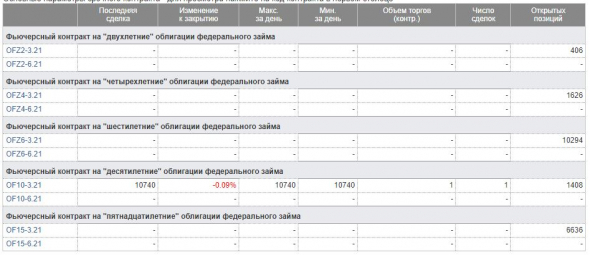

На ФОРТС есть поставочные фьючерсные контракты на корзину ОФЗ.

Главный недостаток: низкая ликвидность.

Минимально ликвидны OFZ6-3.21 (корзина 6-летних ОФЗ) и OFZ15-3.21 (корзина 15-леток).

( Читать дальше )

Налогообложение облигаций

- 15 февраля 2021, 21:50

- |

Как-то эта тема несколько от меня ускользнула...

Вопрос — если с купонов ОФЗ надо платить 13%, то для чего они нужны? Выплаты 2 раза в год при доходности близкой к депозитной за вычетом 13% как-то не прельщают.

Или все-таки облигации должны быть на сумму от 1 млн?

вероятно, ЦБ РФ будет в этом году поднимать ставку: анализ фактической доходности ОФЗ

- 15 февраля 2021, 18:03

- |

RGBI по дневным.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Думаю, что рубль в пятницу, 12 ФЕВРАЛЯ, укрепился

на заявлении Э. Набуллиной о окончании цикла снижения ставок и переходе на нейтральную ДКП.

Падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, доходность индекса RGBI приближается к 6%.

Фактическая доходность на размещении новых ОФЗ уже 6,5% (как при нейтральной ДКП, о которой говорила Э. Набиуллина).

Итоги аукциона по размещению ОФЗ 10 февраля 2021 года

10 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26235RMF (ОФЗ 26235)

Дата погашения: 12 марта 2031 г.

Спрос по номиналу: 47656.357 млн. руб., объем выпуска 28млрд.р.

Даты заседаний ЦБ РФ по ставке.

12 февраля 2021 года (ставку сохранили, 4,25%).

19 марта 2021 года

23 апреля 2021 года

11 июня 2021 года

23 июля 2021 года

10 сентября 2021 года

22 октября 2021 года

17 декабря 2021 года

С уважением,

Олег.

Рынки и прогнозы. Золото вниз. ОФЗ вверх?

- 15 февраля 2021, 08:01

- |

Рынки. Прогнозы на неделю

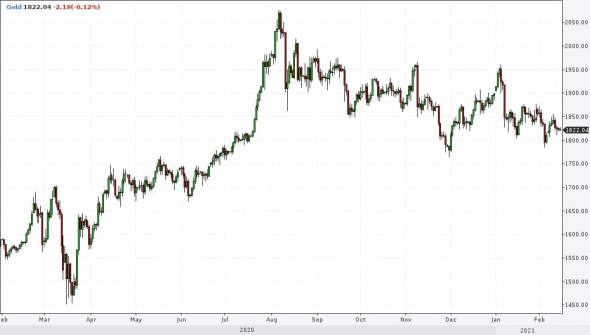

Начну с более мне понятного, с золота. Максимум золотых котировок был поставлен в начале августа прошлого года, и спустя 6 месяцев его снижение большинством всё еще воспринимается как коррекция. Но коррекция такой длительности – вероятнее всего, самостоятельный тренд. Тренд имеет свойство завершаться, когда основная масса участников рынка считает, что он продолжится. Читаем ли мы, что снижение золота – это надолго? Этих неложных суждений мне достаточно для удержания короткой позиции в золоте, пусть и небольшой. С целью снижения последнего в район 1 600 долл./унц.

( Читать дальше )

Центробанк о ключевой ставке

- 12 февраля 2021, 17:07

- |

Председатель Центрального банка России Эльвира Набиуллина заявила, что потенциал для смягчения денежно-кредитной политики исчерпан. При этом политика в 2021 году останется мягкой, а возвращение к нейтральной политике в базовом сценарии будет постепенным. По её словам, о сроках этого возвращения пока говорить рано.

Такое заявление, вероятно, призвано начать готовить рынок к циклу повышения ключевой ставки. В этом случае Центробанк может в течение нескольких месяцев постепенно ужесточать политику, что будет оказывать давление на рубль, российские облигации и акции.

Наш Телеграм канал: Акции | Московская Биржа

Банк России решил оставить ставку без изменений - разбираемся.

- 12 февраля 2021, 15:05

- |

Банк России решил оставить ставку без изменений.

☝🏻Напоминаю, что перед тем как Путин намекнул 1 февраля Банку России о том, что мягкая денежно-кредитная политика это хорошо, я был на 99.9% уверен в том, что ставку повысят, чтобы остановить рост инфляции.

Более того, весело было наблюдать как Минфин предлагал ОФЗ с повышенной премией на 13 б.п. что удивило инвесторов, так как – это вероятно может говорить о том, что ОФЗ не пользуются популярностью из-за роста инфляции, геополитики и так далее, что подтверждает индекс RGBI, который находится на апрельском уровне 2020.

Но всё же мы имеем:

▪️Ставку без изменений 4.25%

▪️Прогноз по инфляции от Банка России на 2021 год в районе 3.7-4.2% и это при инфляции по данным Росстата в 5.2%

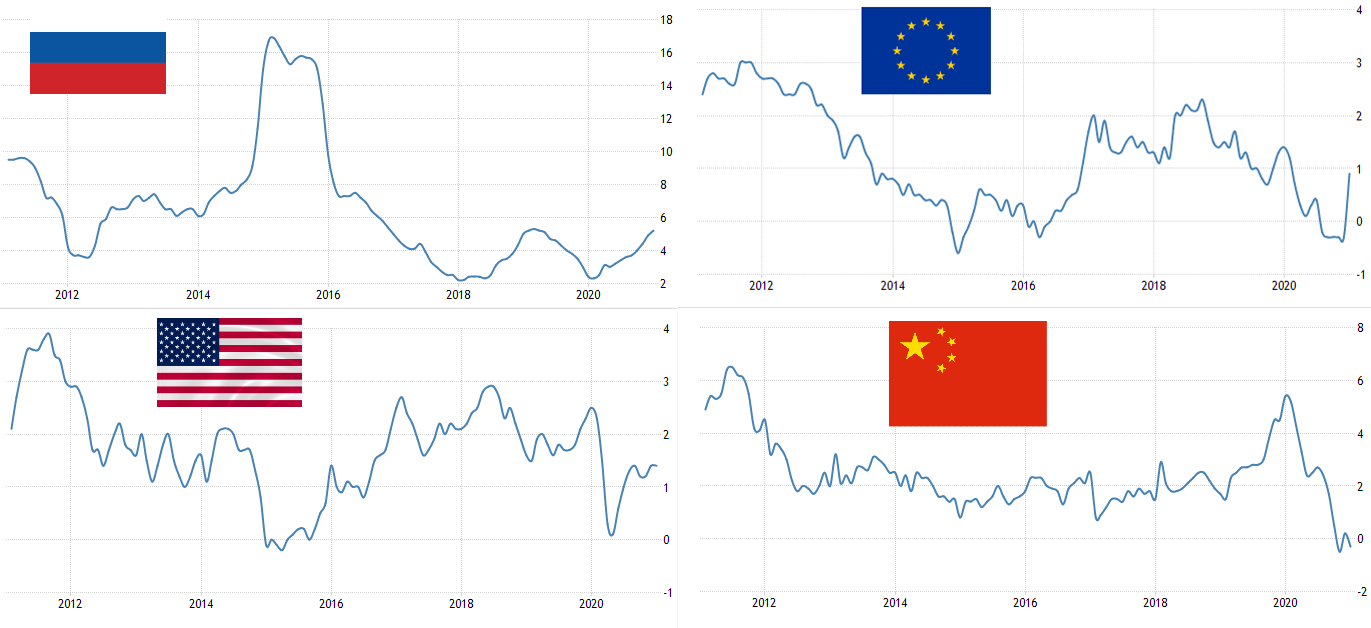

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

( Читать дальше )

ОФЗ и Центробанк

- 11 февраля 2021, 22:13

- |

Индекс государственных облигаций RGBI продолжает своё падение. Можно предположить, что это связано с очередным заседанием центробанка, которое состоится уже завтра. Учитывая исторически низкое значение ключевой ставки и возросшую инфляцию, регулятор может принять решение о повышении ставки (или обозначить такую возможность в будущем) впервые с 2018 года. Это, в свою очередь, может спровоцировать выход нерезидентов из ОФЗ и дополнительно надавить на курс рубля.

Наш Телеграм канал- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал