ОФЗ

Минфин ждет дефицита бюджета РФ в 2024г в пределах 1,7% ВВП - замминистра Колычев — ИФ

- 31 октября 2024, 13:56

- |

Минфин ориентируется на действующие параметры программы заимствований-2024, но прислушивается к конъюнктуре рынка — Колычев

Конъюнктура на рынке офз постепенно успокаивается, минфин будет «планово» выходить с размещениями по мере ее стабилизации — Колычев

www.interfax.ru/business/

- комментировать

- Комментарии ( 0 )

Почему 23% и что делать?

- 31 октября 2024, 09:54

- |

В прошлую пятницу, 25 октября, Банк России повысил ключевую ставку на 200 б.п., до 21% годовых. ЦБ указал, что допускает возможность ее дальнейшего повышения на ближайшем заседании, и инвесторы заговорили о 23%. Откуда взялся такой прогноз и как заработать в текущей ситуации, разбираемся в материале.

Почему 23%?

Среднесрочный прогноз российского Центробанка указал на то, что средняя ключевая ставка по итогам 2024 г. составит 17,5%.

Уровень в 17,5% останется таковым до конца года и при ставке в 21% и при 23%.

( Читать дальше )

ВТБ отчитался за сентябрь 2024 г. — чистая процентная маржа упала до 2%, но высвобождение резервов и прочие опер. доходы приходят на помощь!

- 31 октября 2024, 09:10

- |

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за сентябрь и 9 месяцев 2024 г. В данном месяце произошли разовые эффекты, которые увеличили чистую прибыль по отношению к прошлому году, если рассматривать розничное кредитование и % доходы, то там всё грустно, но ожидаемо. Давайте для начала рассмотрим отчёт:

✔️ ЧПД: 9 м. 422,2₽ млрд (-26% г/г), сентябрь 44₽ млрд (-30,5% г/г)

✔️ ЧКД: 9 м. 186,6₽ млрд (+18% г/г), сентябрь 26,6₽ млрд (+43% г/г)

✔️ Прочие опер. доходы: 9 м. 161,5₽ млрд (+16,5% г/г), сентябрь 3,2₽ млрд (годом ранее убыток в 23,4₽ млрд)

✔️ ЧП: 9 м. 375₽ млрд (-0,3% г/г), сентябрь 36,5₽ млрд (+46% г/г)

💬 Процентные доходы банка увеличились до 2,9₽ трлн (+76% г/г), но % расходы увеличились в 2,3 раза до 2,4₽ трлн (привлечение денег обходится в копеечку). Как итог, показатель чистой % маржи упал сразу на 120 б.п. до 2%.

💬 Кредиты юр. лицам увеличились за 9 м. до 16,04₽ трлн (+0,6% м/м, +14,4% г/г), корпоративные кредиты в основном выдаются с плавающей ставкой, а значит, бизнес кредитуется под +20% и выдача выше чем год назад, когда ставка была 12%. Рост кредитов физ. лицам по итогам 9 м. достиг 7,688₽ трлн (+0,04% м/м, +10,1% г/г), в сентябре устойчивое замедление кредитования, которое влияет на чистые опер. доходы до резервов — 770,3₽ млрд (-11,2% г/г)

( Читать дальше )

Минфин за 10 месяцев 2024 года отменил аукционы по размещению ОФЗ почти столько же раз, сколько за предыдущие 9 лет – Ъ

- 31 октября 2024, 07:40

- |

За десять месяцев 2024 года Министерство финансов России отменило аукционы по размещению облигаций федерального займа (ОФЗ) почти столько же раз, сколько за предыдущие девять лет. В условиях высокой неопределенности на вторичном рынке банки не спешат инвестировать в госбумаги, что негативно сказывается на размещениях. В результате за текущий год уже отменено 13 аукционов из 71 проведенного, что сопоставимо с 15 отменами за девять лет.

Инвесторы проявляют осторожность из-за ожиданий дальнейшего роста ключевой ставки, что сдерживает активность на рынке ОФЗ. На последних аукционах размещался только выпуск с фиксированным купоном, в то время как выпуск с плавающим купоном был признан несостоявшимся из-за отсутствия заявок по приемлемым ценам. Корпоративные эмитенты начали выигрывать от этой ситуации, размещая облигации с плавающей ставкой.

Аналитики ожидают дальнейшего роста ключевой ставки до 22%, а в рискованном сценарии — до 23%. При этом Минфин пока не испытывает острого дефицита в финансировании, поскольку по итогам первых девяти месяцев года федеральный бюджет сведен с профицитом в 169 млрд руб. Ожидается, что в конце года госрасходы увеличатся, что может оживить рынок корпоративного долга.

( Читать дальше )

Пока будущее Минфина на аукционах ОФЗ выглядит мрачным

- 30 октября 2024, 21:21

- |

Сегодня Минфин планировал провести два аукциона:

(1) ОФЗ-ПД (постоянный доход) 26243 с фиксированным купоном и (2) флоатер ОФЗ-ПК (переменный купон) 29025

Флоатер интереса не вызывал, облигация торгуется по 92,5% от номинала и рынок требует ещё больших скидок, но Минфин на это не идёт, поэтому аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

Аукцион ОФЗ 26243 (рис 1) интересен тем, что тут Минфин удовлетворил ¾ спроса, т.е. дал ту цену, которую запрашивали.

Источник: https://minfin.gov.ru/

Так доходность по цене отсечения составила – 17,61% годовых (т.е. максимальная на которую согласился Минфин). На рынке этот выпуск ОФЗ торгуются [на момент написания] с доходностью 17,5%. Средневзвешенная доходность (т.е. доходность в среднем с учётом объёма по конкретной цене) в 17,55% годовых тоже интересна, так как она подразумевает +0,5% прибавила доходность с момента последнего размещённого выпуска более «10 лет» две недели назад (похожий выпуск ОФЗ 26248). Тогда в посте "Минфин пугает темпами" предупреждал, что «пока облигации вообще и ОФЗ в частности лучше не спешить покупать», RGBI за эти две недели смачно обновил дно (рис 2)

( Читать дальше )

Можно ожидать повышение ключевой ставки до 24% при ускорение средненедельной инфляция в РФ на 30 октября в годовом выражении до 24,94% c 12,48% на 22 октября

- 30 октября 2024, 21:07

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП

Средняя инфляция на 30 октября в годовом выражении продолжила значительно ускорятся до 24,94%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 1.88%, что ниже таргета в 4% и накопительным эффектом положительно сказывается на незначительном ускорении среднегодовой инфляции до 8,57% с 8,46% на 22 октября.

Ожидаемо устойчивы тренд на повышения цен по двум категориям продуктов овощи и молочка продолжил набирать силу.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 30.10.2024

- 30 октября 2024, 19:49

- |

Минфин РФ 30.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26243 с погашением 19.05.2038.

ОФЗ-29025

- Предложение: доступный остаток (104,5 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-26243

- Предложение: доступный остаток (39,2 млрд руб.)

- Спрос: 49,5 млрд руб.

- Размещено: 39,2 млрд руб.

- Средневзвешенная цена: 62,85% от номинала

- Средневзвешенная доходность: 17,55%

- Дисконт к открытию дня: -10 б. п.

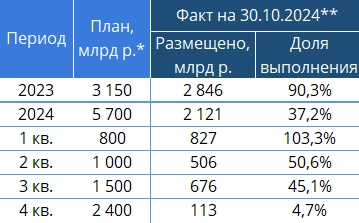

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Вечерний обзор рынков 📈

- 30 октября 2024, 19:04

- |

Курсы валют ЦБ на 31 октября:

💵 USD — ↘️ 97,053

💶 EUR — ↘️ 105,2211

💴 CNY — ↘️ 13,5876

▫️ Индекс Мосбиржи по итогам основной торговой сессии вырос на 0,6%, составив 2 615,38 пункта.

▫️ Минфин информирует о результатах сегодняшнего аукциона по размещению ОФЗ-ПД 26243 (погашение 19.05.2038). Размещенный объем: 39,167 млрд руб. (при спросе 49,468 млрд руб.), выручка: 26,172 млрд руб., средневзв.цена: 62,8461% от номинала. Аукцион по размещению выпуска 29025 признан несостоявшимся.

▫️ Средняя максимальная ставка по депозитам во II декаде октября: 19,655% годовых (19,78 декадой ранее). Канал «Банкста» напомнил, что в случае, если следующее заседание по ключевой ставке будет плановым, т.е. пройдет 20 декабря, то налог с доходов по вкладам будет взиматься с суммы доходов свыше 210 тысяч рублей, поскольку по закону учитывается максимальная ключевая ставка, действовавшая по 1 декабря. По данным канала, Минфин прогнозирует общую сумму налога за 2024 г. в 251,5 млрд руб., заплатить его нужно будет до 1 декабря 2025 г.

( Читать дальше )

Инфляция в РФ с 22 по 28 октября ускорилась до 0,27% с 0,2% неделей ранее, с начала года - 6,55%, годовая ускорилась до 8,57% с 8,46% неделей ранее — Росстат

- 30 октября 2024, 19:01

- |

www.interfax.ru/business/

Размещение ОФЗ

- 30 октября 2024, 17:49

- |

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

ОФЗ 29025 с погашением 12 августа 2037 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 29025

Аукцион не состоялся.

Министерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с переменным купонным доходом выпуска № 29025RMFS 30 октября 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

ОФЗ 26243

Спрос составил 49,468 млрд рублей по номиналу. Итоговая доходность 17,55%. Разместили 39,167 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 62,8461% от номинала, что соответствует доходности 17,55% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал