ОТЧЕТ

💰 Пассивный доход за ноябрь: получил 44 088 рублей. В полтора раза больше, чем год назад!

- 05 декабря 2025, 09:27

- |

Продолжаю подсчитывать пассивный доход — зарплату, которая капает с акций, облигаций и депозита. За ноябрь вышло совсем немного, потому что вообще не было дивидендов. По сравнению с октябрём почти вдвое меньше, но по сравнению с прошлогодним ноябрем в полтора раза больше!

✅ Пассивный доход за 2024 год составил422 725 рублей, или в среднем 35 227 рублей в месяц. В 2025 уже больше. Так и должно быть, ведь я активно пополняю портфель, а все доходы реинвестирую. Сейчас примерно 35% портфеля в акциях, 37% в облигациях, 2,5% в биржевых фондах, 8,6% в ЗПИФах недвижимости и 16% на депозите.

Получение пассивного дохода — это осознанный выбор, а не лотерея. Её основа простая.

- Регулярность: систематическое направление свободных средств в инвестиции, и чем больше, тем лучше.

- Дисциплина: реинвест полученного дохода, чтобы капитал рос как снежный ком.

- Время: даже скромные, но регулярные вложения со временем превращаются в мощный финансовый актив, который обеспечит финансовую свободу и уверенность в завтрашнем дне даже когда рынок на дне.

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 8 )

На одних ожиданиях рынок долго не удержишь. К чему готовиться инвестору

- 05 декабря 2025, 08:51

- |

Индекс МосБиржи стартовал ростом на 0,5% благодаря инфляционным данным, которые подогрели ожидания смягчения политики ЦБ в декабре. Однако затем динамика сошла на нет: в условиях новостного вакуума и низкой волатильности индекс застрял в узком боковике между 2655 и 2665 пунктами.

Индекс ОФЗ вырос на 0,8%, достигнув уровня 118 пунктов. Рост поддерживается приближением годовой инфляции к нижней целевой границе Банка России на 2025 год (6,5–7,0%), что укрепляет позиции сторонников снижения ключевой ставки 19 декабря.

Впрочем, регулятор сохраняет осторожность, о чём напомнил директор департамента ДКП Андрей Ганган, заявив о намерении действовать аккуратно, чтобы не нарушить формирующийся тренд на замедление цен. Тем не менее, на рынке преобладает консенсус: наиболее вероятным сценарием на ближайшем заседании является снижение ставки на 50 базисных пунктов.

Неслучайное совпадение: Большая пресс-конференция президента назначена на тот же день, что и заседание ЦБ по ставке. Это хороший знак. С учётом крепкого рубля и низкой инфляции я бы не удивился, если регулятор решится на сокращение сразу на 100 б.п.

( Читать дальше )

Аэрофлот теряет прибыль, но сохраняет оптимизм

- 04 декабря 2025, 18:00

- |

Продолжаем изучать отчётности компаний за 3 квартал 2025 года, и заодно прикидывать, сколько те или иные компании могут заплатить дивидендами. Сегодня на разборе Аэрофлот. Он отчитался за 9 месяцев. Что показал отчёт и какие планы у компании? Давайте разбираться.

1️⃣ Ключевые показатели:

✔️ Выручка: +6,3% (г/г), до 676,5 млрд руб… Рост за счет среднего чека и пассажирооборота

✔️ Пассажиропоток: 42,5 млн (уровень прошлого года), несмотря на отмены рейсов

✔️ Загрузка самолётов (LF): 89,9% (+0,1 п.п.), выше среднего по отрасли

❌ Скорректированная EBITDA: 148,8 млрд руб. (-19,3% г/г)

❌ Чистая прибыль: 24,5 млрд руб. против 48,6 млрд руб. год назад (-49,5% г/г ⚠️)

✔️ Долг: Net Debt/EBITDA = 2,6x. Чистый долг снизился с 598 до 532 млрд руб. и находится в приемлемой зоне

( Читать дальше )

Разбор новых облигаций Селигдар 001Р-08 и 001Р-09: два способа получить премию к рынку

- 04 декабря 2025, 13:59

- |

ПАО «Селигдар» — российский полиметаллический холдинг, который занимается горнодобычей и добычей металлов: золота, серебра, олова, меди, вольфрама.

Компания входит в топ-10 крупнейших российских компаний по объёмам годовой добычи золота и является крупнейшим производителем рудного олова в России.

Параметры выпуска Селигдар 001P-08:

• Рейтинг: ruA+ (Эксперт РА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 18,50% годовых (YTM не выше 20,15% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

Параметры выпуска Селигдар 001P-09:

• Рейтинг: ruA+ (Эксперт РА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2 года

• Купон: КС+475 б.п.

• Периодичность выплат: ежемесячно

( Читать дальше )

Россети ЦП отчитались за III кв. 2025 г. — отрицательный FCF второй квартал подряд из-за роста инвестиций и выплаченных дивидендов. Перспективы?

- 04 декабря 2025, 12:53

- |

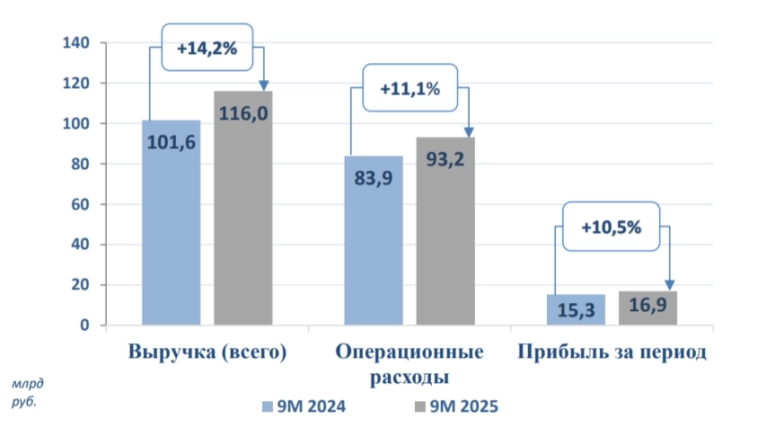

🔋 Россети ЦП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания улучшила свои фин. показатели, операционная деятельность продолжает впечатлять и это не смотря на рост операционных расходов. Конечно, огорчает второй квартал подряд отрицательный денежный поток из-за увеличившихся инвестиций и выплаченных дивидендов, но деньги на дивиденды есть:

⚡️ Выручка: 9 м. 116₽ млрд (+14,1% г/г), III кв. 39,9₽ млрд (+18% г/г)

⚡️ EBITDA: 9 м. 38,9₽ млрд (+17,2% г/г), III кв. 12₽ млрд (+14,3% г/г)

⚡️ Чистая прибыль: 9 м. 16,9₽ млрд (+10,7% г/г), III кв. 4,9₽ млрд (+10,7% г/г)

💡 Рост выручки связан с хорошим положением во всех сегментах: передача электроэнергии — 36,2₽ млрд (+16,2% г/г, повышение объёма оказанных услуг и увеличение тарифов), технологическое присоединение к электросетям — 1,4₽ млрд (+30,8% г/г, исполнение крупных контрактов), прочая выручка — 2₽ млрд (+44,3% г/г, ремонтно-эксплуатационное обслуживание) и договоры по арендам — 229,2₽ млн (+36,6% г/г). Отмечу, что прочие доходы подрастают, хотя за год картина не очень — 630,7₽ млн (+5,1%, штрафы, пени, неустойки).

( Читать дальше )

Чистая прибыль банковского сектора в октябре 2025 г. — снизилась из-за переоценки иностранной валюты и выплаты дивидендов.

- 03 декабря 2025, 12:54

- |

💳 По данным ЦБ, в октябре 2025 г. прибыль банков составила 310₽ млрд (-10,9% г/г, в сентябре — 367₽ млрд), по сравнению с прошлым годом снижение — 348₽ млрд в октябре 2024 г. Также отмечаю, что доходность на капитал в октябре снизилась с 23,1 до 19,2%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) выросла до 373₽ млрд (в сентябре 300₽ млрд), положительно повлияло повышение ЧПД (+36₽ млрд) и сокращению отчислений в резервы (-36₽ млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 7₽ млрд (в сентябре 107₽ млрд). Снижение обусловлено: убытками от переоценки инвалюты (-25₽ млрд после +31₽ млрд в сентябре) из-за укрепления курса ₽ и меньшими дивидендами от дочерних компаний (22₽ млрд после 59₽ млрд в сентябре).

🟣 За 10 месяцев банки заработали 3₽ трлн чистой прибыли, что немного ниже прибыли за аналогичный период прошлого года (3,1₽ трлн).

( Читать дальше )

В октябре 2025 г. корпоративное кредитование значительно ускорилось, уже даже рыночная ипотека по выдаче выше, чем в 2024 г.

- 02 декабря 2025, 13:15

- |

По данным ЦБ, в октябре 2025 г. портфель кредитов физических лиц увеличился на 335₽ млрд и составил 38,3₽ трлн (0,9% м/м и 4% г/г, в сентябре +263₽ млрд). В октябре 2024 г. он увеличился на 192₽ млрд (существенное отличие). Кредитование значительно ускорилось: выдачи в автокредите пошли в рост за счёт скидок/льгот от автопроизводителей/утильсбора, ипотека из-за господдержки и снижения ставки третий месяц подряд превышает по выдаче уровни прошлого года (рыночная ипотека превысила показатели прошлого года). В корпоративном кредитовании значительное повышение относительно прошлого года и месяца:

🏠 Темпы роста ипотечного портфеля в октябре увеличились на 1,4% (в сентябре 1%), кредитов было выдано на 490₽ млрд (404₽ млрд в сентябре), в октябре 2024 г. выдали 367₽ млрд. Выдача ипотеки с господдержкой составила 370₽ млрд (313₽ млрд в сентябре), почти вся выдача приходится на семейную ипотеку — 329₽ млрд (в сентябре 271₽ млрд). Рыночная начала оживать — 120₽ млрд (92₽ млрд в сентябре), уровни прошлого года превышены (117₽ млрд), снижение ставки не проходит бесследно.

( Читать дальше )

Отчет по портфелю за ноябрь. Динамика, пассивный доход, цель

- 02 декабря 2025, 09:58

- |

Привет, инвесторы! Ноябрь позади, а значит самое время подвести итоги и, как обычно, честно отчитаться перед самим собой, что немаловажно. Если вам тоже интересно, усаживайтесь поудобнее. Без лишних прелюдий — погнали!

👋 Кто такой отчитывается?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

📰 События ноября

Ноябрь — месяц без дивидендов. Не только у меня, но и в целом по рынку. Кроме ОГК-2 не было ни единой отсечки.

( Читать дальше )

Газпром нефть: Снижение прибыли и проблемы с дивидендами — что дальше?

- 01 декабря 2025, 14:38

- |

Сегодня стало известно, что «Газпром нефть» за 9 месяцев 2025 года показала серьёзное падение прибыли — чистая прибыль упала на 37,7%. Несмотря на рост добычи углеводородов, компания столкнулась с сильным падением выручки. Это, в первую очередь, связано с низкими мировыми ценами на нефть и санкциями, которые продолжают сдерживать развитие.

Если кто-то до сих пор был уверен, что нефтяной сектор — это всегда стабильный и прибыльный актив, теперь есть все основания для пересмотра этой позиции. Компании, которые ещё недавно считались «защитными», теперь начинают снижать дивиденды, а прогнозы по прибыли становятся всё более пессимистичными. Стало понятно, что даже крупнейшие игроки не могут удержаться на плаву без рисков.

Это не просто падение на несколько процентов — это сигнал, что даже в стабильной нефтяной отрасли проблемы могут накопиться. Вопрос: что будет с такими акциями в долгосрочной перспективе? Стоит ли держаться за них, или лучше уже искать другие варианты для инвестиций? И вообще, как вы думаете, это начало конца для российской нефтянки?

( Читать дальше )

ВТБ отчитался за октябрь 2025 г. — % маржа уже выше, чем в 2024 г., восстановление резервов помогло прибыли, впереди работа с забл. активами.

- 01 декабря 2025, 13:02

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за октябрь 2025 г. Основной заработок банка начал восстанавливаться, но чистой прибыли всё также помогают разовые эффекты (восстановление резервов, налоговые манёвры). Ключевую ставку снижают, поэтому % маржа начала своё расширение и уже в плюсе по сравнению с прошлым годом (в ноябре будет виден ещё больший эффект):

✔️ ЧПД: 48,3₽ млрд (+66% г/г)

✔️ ЧКД: 23,9₽ млрд (-17,6% г/г)

✔️ ЧП: 26,4₽ млрд (-11,1% г/г)

💬 Показатель чистой % маржи в октябре составил 1,8% (год назад 1,1%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа (за сентябрь-октябрь банк по ЧПД уже в плюсе).

💬 Комиссионные доходы показали снижение относительно прошлого года, всё дело в том, что начиная III квартала эффект от форексных транзакций и транзакционных комиссий начал «угасать», потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал