SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Разоблачая легенды или племянникам на заметку

- 15 ноября 2013, 09:35

- |

Блог им. Nopainnogain писал

http://smart-lab.ru/blog/150956.php

Ва-банк — отменено )) 14% за час положено в карман

14 ноября 2013, 23:17

470 опционов куплено по 200, продано по 230. все можно посмотреть в завтрашней статистике ЛЧИ)

Подумал я и действительно… скоро же новый год и отпуск ))) лучше куплю племянникам чего-нибудь))

Проверим данное утверждение:

Покупка: комиссия биржи — 4 руб., комиссия брокера — 4 руб.

Продажа: комиссия биржи — 4 руб., комиссия брокера — 4 руб.

Итого отдано на 1 опцион - 16 руб.

Навар: 230 — 200 = 30 пунктов фРТС = 20 руб.

470 контрактов * (20 — 16) руб. = 1880 руб.

Потратил на покупку 62000 рублей.

( Читать дальше )

http://smart-lab.ru/blog/150956.php

Ва-банк — отменено )) 14% за час положено в карман

14 ноября 2013, 23:17

470 опционов куплено по 200, продано по 230. все можно посмотреть в завтрашней статистике ЛЧИ)

Подумал я и действительно… скоро же новый год и отпуск ))) лучше куплю племянникам чего-нибудь))

Проверим данное утверждение:

Покупка: комиссия биржи — 4 руб., комиссия брокера — 4 руб.

Продажа: комиссия биржи — 4 руб., комиссия брокера — 4 руб.

Итого отдано на 1 опцион - 16 руб.

Навар: 230 — 200 = 30 пунктов фРТС = 20 руб.

470 контрактов * (20 — 16) руб. = 1880 руб.

Потратил на покупку 62000 рублей.

( Читать дальше )

- комментировать

- 9 | ★2

- Комментарии ( 40 )

Как заработать на ситуации с Мечелом?

- 14 ноября 2013, 13:18

- |

Upd. (15 ноября, 18:31) — 10 рублей арбитраж до сих пор висит.

Upd.2: (15 ноября, 0:50) — разница уже 5 рублей.

Вчерашняя ситуация с Мечелом напомнила «лучшие» дни 2008 года. В такие дни больше всего хочется вглядываться в минутный график (который не случайно начал падать после 17:00, когда биржа уже не останавливает торги по новым правилам) и пропадает тяга к активным действиям.

Кто-то докупает на отскок, рискуя «просесть» еще сильнее.

Но реальная возможность лежит или на опционах, или на арбитраже.

Итак, мониторим инсайдеров на опционах в Нью-Йорке. Купив опцион на страйке 3$ по 6 центов неделю назад и по 3 позавчера, вчера его можно было бы отдать за 60 центов.

Но судя по объемам, никто этой ситуацией не воспользовался.

Средний спред между АДР Мечела в США и акцией на ММВБ с учетом курса доллара достаточно сильно колебался за год вокруг 0.

( Читать дальше )

Upd.2: (15 ноября, 0:50) — разница уже 5 рублей.

Вчерашняя ситуация с Мечелом напомнила «лучшие» дни 2008 года. В такие дни больше всего хочется вглядываться в минутный график (который не случайно начал падать после 17:00, когда биржа уже не останавливает торги по новым правилам) и пропадает тяга к активным действиям.

Кто-то докупает на отскок, рискуя «просесть» еще сильнее.

Но реальная возможность лежит или на опционах, или на арбитраже.

Итак, мониторим инсайдеров на опционах в Нью-Йорке. Купив опцион на страйке 3$ по 6 центов неделю назад и по 3 позавчера, вчера его можно было бы отдать за 60 центов.

Но судя по объемам, никто этой ситуацией не воспользовался.

Средний спред между АДР Мечела в США и акцией на ММВБ с учетом курса доллара достаточно сильно колебался за год вокруг 0.

( Читать дальше )

ОПы окт13 - конец

- 14 ноября 2013, 01:45

- |

Начало истории http://smart-lab.ru/blog/150670.php#comment2191622

Танцы не танцы, а останемся мы, пожалуй что, на экспир в накрытой зоне шортстренгла 140/145. Попомните моё слово!

(Хоть я его сегодня и откупил — от веги убегал))). 80% максимального потенциала он мне уже накАпал — дальше всё нАчало становиться чересчур волнительно (от латинского volatilis) — вышел))). Так что я без позы — (вообще! Фьючом вниз сегодня добрал оставшиеся 20+ (главное слово, ессно, плюс ;) ) — могу и попрогнозировать)))

Ногами, чур, не пинать)))

Гном ..!!! , Спасибо за Опционы.

- 13 ноября 2013, 22:10

- |

Доброе время суток.

В опционах только начинаю разбираться…

Первые нерешительные шаги… Интересно.

Прошёл уже месяц, как начал торговать на них.

Первая сделка покупка колов на Si.

На колах Si 33 декабрьских удалось чутка заработать..,

Вторая сделка покупка 125 путов ноябрьских..., брал немного

пока в минусе…, думаю что сгорят...

Третья сделка, покупка путов на сбер, разных страйков, плюс добавка на падении цены(премии), … самая удачная.., Г.О. берёг, но сегодня затарил под завязку 95-х и 10250 декабрьских..

и Чудо.., они попёрли вверх..

SR010250BX3 удалось закрыть весь… по 295-300 руб,… брал в среднем по 215-225...

А вот SR009500BX3 все закрыть не удалось… Прозевал.., цена откатила.

Но всё равно доволен..,. Раньше смотрел на опционы как на тёмный лес,

а при покупке их… тот же фьючерс торговать…

( Читать дальше )

В опционах только начинаю разбираться…

Первые нерешительные шаги… Интересно.

Прошёл уже месяц, как начал торговать на них.

Первая сделка покупка колов на Si.

На колах Si 33 декабрьских удалось чутка заработать..,

Вторая сделка покупка 125 путов ноябрьских..., брал немного

пока в минусе…, думаю что сгорят...

Третья сделка, покупка путов на сбер, разных страйков, плюс добавка на падении цены(премии), … самая удачная.., Г.О. берёг, но сегодня затарил под завязку 95-х и 10250 декабрьских..

и Чудо.., они попёрли вверх..

SR010250BX3 удалось закрыть весь… по 295-300 руб,… брал в среднем по 215-225...

А вот SR009500BX3 все закрыть не удалось… Прозевал.., цена откатила.

Но всё равно доволен..,. Раньше смотрел на опционы как на тёмный лес,

а при покупке их… тот же фьючерс торговать…

( Читать дальше )

ОПЦИОНЫ. Сегодня даме в проданных путах, Щекотно стало в нескольких местах…

- 13 ноября 2013, 20:59

- |

… А джентльмену счёт с продажей гаммы

Пилило с диким визгом пилорамы.

Вот за что я люблю наш рынок, это за то, что Кукл нашего рынка -это такой рубаха-парень, который в нужный момент не бросит и не подведёт, а кроме того, и слово своё держит)) Ну мужик, чо! То есть если он нам показал, что экспы весёлые нам обеспечит, то уж будь добр, держи обещание… и держит!

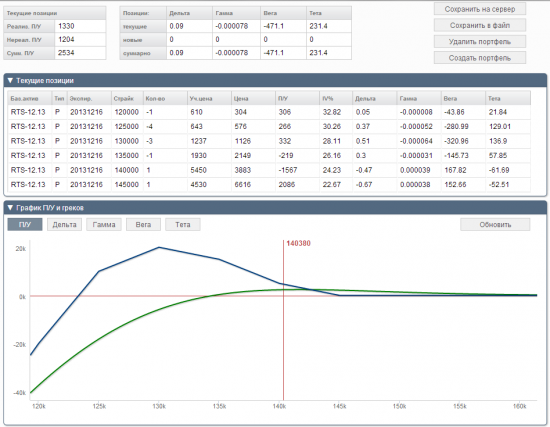

Вот я перед сентябрьской экспой в топике, как раз посвящённой предэкспирационным танцам, давал картинку. И с тех пор эту картинку периодически дополняю, внося текущие изменения.

.

И тем интересней было наблюдать, как накануне, т.е. при подходе к той самой «точке отсчёта» (день экспы минус 5) волатильность нашего рынка приняла аномально низкие параметры. Это «ж» не просто так, думал я. Это «ж» может вылиться в очень большую «Жо», подумал я, посмотрев на свои дикие продажи ноябрьских колов и путов. На картинке ниже видно, какие микропроценты изменений наш рынок показывал на протяжении довольно большого числа дней перед началом движа. И, конечно, рвануло как раз тогда, когда обычно и начинались эти «критические дни».

( Читать дальше )

Пилило с диким визгом пилорамы.

Вот за что я люблю наш рынок, это за то, что Кукл нашего рынка -это такой рубаха-парень, который в нужный момент не бросит и не подведёт, а кроме того, и слово своё держит)) Ну мужик, чо! То есть если он нам показал, что экспы весёлые нам обеспечит, то уж будь добр, держи обещание… и держит!

Вот я перед сентябрьской экспой в топике, как раз посвящённой предэкспирационным танцам, давал картинку. И с тех пор эту картинку периодически дополняю, внося текущие изменения.

.

И тем интересней было наблюдать, как накануне, т.е. при подходе к той самой «точке отсчёта» (день экспы минус 5) волатильность нашего рынка приняла аномально низкие параметры. Это «ж» не просто так, думал я. Это «ж» может вылиться в очень большую «Жо», подумал я, посмотрев на свои дикие продажи ноябрьских колов и путов. На картинке ниже видно, какие микропроценты изменений наш рынок показывал на протяжении довольно большого числа дней перед началом движа. И, конечно, рвануло как раз тогда, когда обычно и начинались эти «критические дни».

( Читать дальше )

Где можно анализировать американские опционы ?

- 13 ноября 2013, 09:11

- |

Вопрос есть ли бесплатный сервис или терминал для анализа зарубежных опционов по типу нашего option.ru, где можно позицию собрать график построить, греки посмотреть и т.д.?

Новое на Срочном рынке Московской биржи

- 12 ноября 2013, 21:34

- |

-предусмотрена возможность приема 100% обеспечения в валюте (доллар США). Это плюс для иностранцев.

-профессиональным участникам рынка станет доступна услуга переноса позиций, с помощью которой в случае неисполнения обязательств (дефолта) отдельной расчетной фирмы позиции ее добросовестных клиентов могут быть переведены к другому участнику клиринга, что позволит защитить их от рисков расчетной фирмы (услуга «Сегрегированные счета»).

-Начнется расчёт индексы волатильности по вменяемой методике, о которой так просили участники рынка. А в следующем году введут фьючерс на него. Только непонятно сегодняшний индекс волатильности и фьючерс на него они оставят что ли?

- за месяц до экспирации фьюча на РТС будут вводиться промежуточные страйки. Шаг на страйках станет, не 5000 пунктов, а 2500 пунктов

— не сообщается когда, но введут недельные опционы на фьючерсы с ближайшей экспирацией. Вот мы и узнаем, будут ли они популярны, ведь был спор между профучастниками и физиками. Физики считали, что инструмент нужный. Профучастники считают, что нет, т.к. частично размоет ликвидность и для хеджеров не интересен, что сделает их неликвидными.

-изменится биржевой сбор на опционы, который будет зависеть от расчётной цены на вечернем клиринге. Т.о., дешевые опционы буду обходиться дешевле. Новые тарифы будут действовать 20 ноября на вечернем клиринге.

Источник

-профессиональным участникам рынка станет доступна услуга переноса позиций, с помощью которой в случае неисполнения обязательств (дефолта) отдельной расчетной фирмы позиции ее добросовестных клиентов могут быть переведены к другому участнику клиринга, что позволит защитить их от рисков расчетной фирмы (услуга «Сегрегированные счета»).

-Начнется расчёт индексы волатильности по вменяемой методике, о которой так просили участники рынка. А в следующем году введут фьючерс на него. Только непонятно сегодняшний индекс волатильности и фьючерс на него они оставят что ли?

- за месяц до экспирации фьюча на РТС будут вводиться промежуточные страйки. Шаг на страйках станет, не 5000 пунктов, а 2500 пунктов

— не сообщается когда, но введут недельные опционы на фьючерсы с ближайшей экспирацией. Вот мы и узнаем, будут ли они популярны, ведь был спор между профучастниками и физиками. Физики считали, что инструмент нужный. Профучастники считают, что нет, т.к. частично размоет ликвидность и для хеджеров не интересен, что сделает их неликвидными.

-изменится биржевой сбор на опционы, который будет зависеть от расчётной цены на вечернем клиринге. Т.о., дешевые опционы буду обходиться дешевле. Новые тарифы будут действовать 20 ноября на вечернем клиринге.

Источник

Цена опциона. Часть 2. Улыбки, дельты, IV и RV.

- 12 ноября 2013, 12:19

- |

Мысли навеяны обсуждениями в блогах:

http://smart-lab.ru/blog/150179.php про липкую дельту, сдвиг улыбки, и про то, что волатильности не существует.

http://smart-lab.ru/blog/150083.php упоминание Гнома про RV

http://smart-lab.ru/blog/149269.php мой последний блог «Цена опциона и Как правильно посчитать дельту?»

Мои рассуждения по теме.

Чтобы рассуждать про волатильность опциона, дельту, сдвиги улыбки нужно для начала дать этому всему определения. Сразу скажу, что книги по опционам на русском я читал по горизонтали, не вникал во все, что там написано, искал только интересующие меня вещи. Основную информацию я получал с сайтов университетов Европы и Америки, с сайтов забугровых квантов на нерусских языках. Я, конечно, не все понял, и не все из того, что понял, смогу доступно объяснить на русском, но я попробую.

Начинать нужно с цены опциона.

Цена — это денежное выражение стоимости товара.

( Читать дальше )

http://smart-lab.ru/blog/150179.php про липкую дельту, сдвиг улыбки, и про то, что волатильности не существует.

http://smart-lab.ru/blog/150083.php упоминание Гнома про RV

http://smart-lab.ru/blog/149269.php мой последний блог «Цена опциона и Как правильно посчитать дельту?»

Мои рассуждения по теме.

Чтобы рассуждать про волатильность опциона, дельту, сдвиги улыбки нужно для начала дать этому всему определения. Сразу скажу, что книги по опционам на русском я читал по горизонтали, не вникал во все, что там написано, искал только интересующие меня вещи. Основную информацию я получал с сайтов университетов Европы и Америки, с сайтов забугровых квантов на нерусских языках. Я, конечно, не все понял, и не все из того, что понял, смогу доступно объяснить на русском, но я попробую.

Начинать нужно с цены опциона.

Цена — это денежное выражение стоимости товара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал