ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Стратегия усреднения или обменника-11 (2.38% в долларах, за 3 дня)

- 05 октября 2022, 17:21

- |

Мы в хорошей прибыли и поэтому, в связи с тем, что скоро будет запущена торговля долларом против рубля- я объединю средний и малый обменник.

Суть нашей стратегии: просто усредняемся, если цена падает и одновременно пытаемся работать внутри розовых каналов. На рисунке видно, как за последние три дня мы поймали много каналов, работали внутри них и зарабатывали. Несмотря на то, что цена падает, мы смогли заработать 2.38%, в долларах, за три дня. И это на падающем рынке. Легко понять, что когда наступит фаза роста, то мы будем зарабатывать еще больше. Все мы знаем, что рынок стоит 80% времени на месте, 10% времени падает и 10% времени растет. У нас 90% вероятности быть в плюсе.

У нас 200 попыток поймать розовый ценовой канал.

История показывает, что у нас безопасный бизнес.

У нас обменник заработал 2.38% прибыли за три дня.

Мы покупаем лучшие компании Америки, пока цены падают. Это всегда было крайне выгодно.

В худшие времена у вас будет 6% за три месяца. Разве это плохо, учитывая, что банк дает вам 1% в год на долларовый депозит?

( Читать дальше )

- комментировать

- 191

- Комментарии ( 0 )

Помогите с опционами

- 05 октября 2022, 11:56

- |

Начал изучать опционы несколько дней назад и столкнулся с проблемой того, что не понимаю как понять уровень, на котором продавать опцион.

Я вчера купил пут со страйком 100к на 06.10.22 и смотрю на график БА и опциона, вижу, что там не как таковых четких уровней и цена скачет сильнее. Зашел бы я в шорт по ртс по цене 105000 я бы понимал, например, что буду закрывать на отметке в 100000 или на 95000.

Если я правильно понимаю, то еще момент от того когда его надо продавать зависит от волатильности, но инфы когда надо скидывать не нашел.

От того вопрос: как понять когда его продавать?

Динамическое хеджирование опционов

- 04 октября 2022, 22:17

- |

Это будут действительно грубые основы динамического хеджирования без математики. Именно так преподается эта тема в учебных классах Salomon Brothers и Bridgewater Associates. Только основные понятия. Это важно понимать.

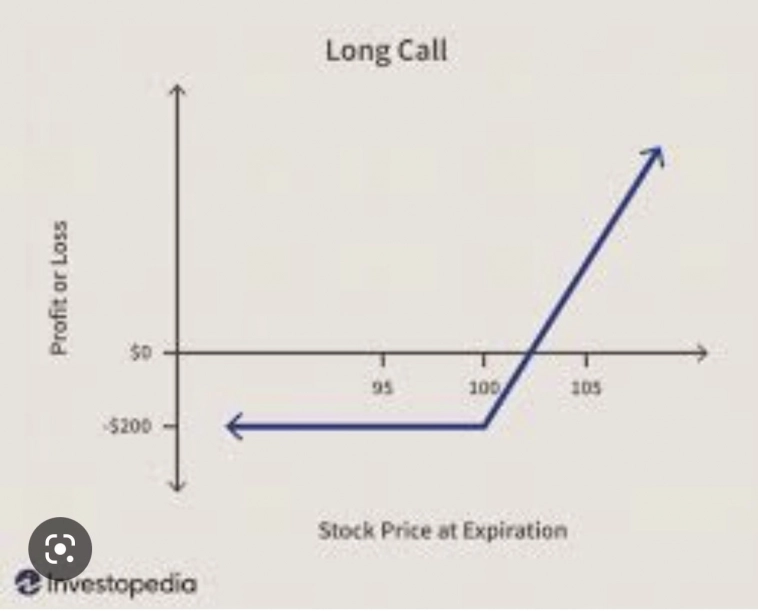

Деятельность по хеджированию на рынке доминирует над всеми остальными потоками. Так что же это такое? В основном, когда у кого-то есть опцион в длинной позиции, и все, что они хотят получить, — это разница между подразумеваемой волатильностью, оплаченной, и реализованной волатильностью, которую они получают. Многие участники рынка хотят такой экспозиции. Многим другим она навязывается как маркет-мейкерам опционов. Итак, давайте объясним, как это работает. Сначала вы, вероятно, видели этот график выплат:

Это 100-й страйк-колл, когда кто-то заплатил 2 доллара за контракт со стандартным размером контракта в 100 акций за контракт. Обратите внимание, что владелец зарабатывает деньги выше 102 и теряет деньги, ограниченные 200, когда акции падают ниже 102. Также обратите внимание, что потенциал роста выше 102 составляет доллар за доллар с владельца 100 акций. Это истечение срока выплаты. Но до экспирации опцион торгуется более плавно:

( Читать дальше )

Сверхнадежное страхование с перестраховкой себя-4 (спред гораздо лучше стопа)...

- 04 октября 2022, 17:23

- |

от 22.09.22…

СТАРАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

( Читать дальше )

стренгл евродоллара- отличная стратегия заработка для новичков-1

- 04 октября 2022, 14:31

- |

Прибыльная торговля волатильностью на евродолларе- 1

От 04.10.22.

Новички, берите на вооружение!

Помимо торговли на эфире, хочу такую же стратегию показать на евродолларе, где хорошо можно анализировать рынок и понимать, что у нас тут все более понятно, чем на криптовалюте.

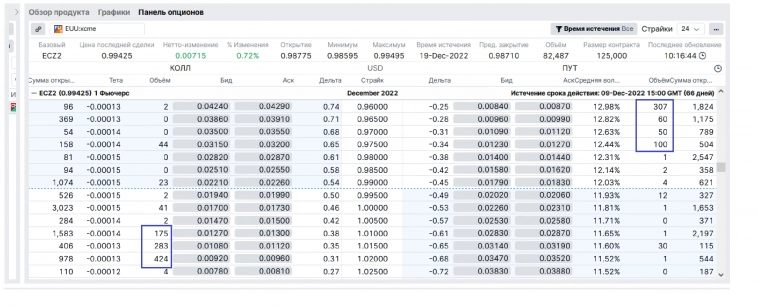

Посмотрите, мы можем сейчас купить красный колл 1.02 по 97 пунктов и купить синий пут 0.965 по 97 пунктов.

В итоге, получится, что мы потратили всего лишь 194 пункта, но можем получить 400 пунктов прибыли, если цена, за 66 дней или быстро, сходит к синему 1.08 или же к белому 0.9. А это очень вероятно сейчас. Будем следить за этой стратегией.

Условия входа? Безоткатное движение от зеленого пика и до голубого дна, на месячном графике, с размахом на 1500 и более пунктов.

( Читать дальше )

Сверхнадежное страхование с перестраховкой себя-3

- 03 октября 2022, 20:41

- |

Сверхнадежное страхование с перестраховкой себя-3

Напомню, что я писал такое сообщение и оно было стартовым.

СТАРАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

( Читать дальше )

Хедж дивидендов Газпрома с помощью опционов

- 30 сентября 2022, 09:05

- |

1.Когда акции есть в наличии

Нужно сегодня перед оглашением продать колл центрального страйка. Если ГП выплатит дивиденды вы их получите на акции, но потеряете их на экспирацию 14.12 если цена будет выше проданного страйка. Если цена на экспирацию на фьючерсе будет ниже акции останутся и вы получите премию центрального страйка допом к дивам. Подходит для тех кто не верит в радужное будущее Газпрома после выплаты рекордных дивидендов. Например сейчас фючерс 20000, премия 2800.

2. Когда акций нет. Продаем пут центрального страйка. В этом случае если цена пойдет вверх в результате выплат дивов и останется там до 14.12 вы получите премию пута 2900. Если цена на экспирацию будет ниже 20000, то вы получите акции ГП по цене 170 рублей.

Если что то не так поправьте.

Опционная курилка.WigWam

- 28 сентября 2022, 19:18

- |

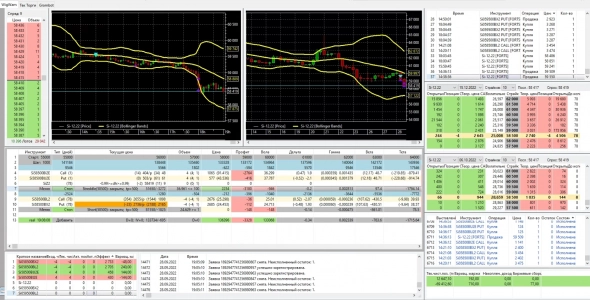

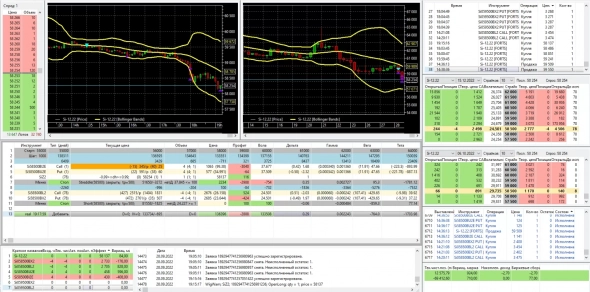

Всем доброго времени суток.Практикую обратный Календарный спред.Если интересно -- t.me/+gBVW9abwSjY4Mjky

Т.е покупка недельки и продажа квартала, расчет цены опциона, рассчитывается по свое формуле(не биржевая)

Стратегия полностью на автомате.Нравится как торгует,welcome. black box.

( Читать дальше )

Цугцванг? Нет, тонкий ОПЦИОННЫЙ расчет

- 28 сентября 2022, 16:16

- |

Самые активные трейдеры за считанные недели достигают феноменальной доходности в 950%:

smart-lab.ru/company/moex/blog/841554.php

Лежащий на поверхности секрет заключается в использовании фьючерсов и опционов и повышенной волатильности на текущий момент.

А далее как в шахматах — вы можете играть супер-агрессивно с большим риском или супер-консервативно с минимальным риском.

Главное, что вам психологически ближе по комфорту и стилю трейдинга.

Опционные знатоки могут оценить, например, очень консервативную продажу стрэнгла на декабрь ( БА фьючерс доллар/рубль)

-С 160500, текущая премия 20...25 (вероятность достижения уровня 0,01%)

-Р 48000, текущая премия 150...250 ( вероятность достижения уровня 30%)

А дальше дело техники.

Если вас устраивает доходность в 20-25% годовых за 100 дней, сделайте себе предновогодний подарок.

( Читать дальше )

Рынок производных финансовых инструментов претерпел трансформацию в текущем году — Банк России

- 27 сентября 2022, 17:46

- |

Прекращение доступа к ликвидности международных рынков практически лишило банки возможности управлять процентным риском с помощью рыночных инструментов.

Ликвидность на рынке ПФИ с пика ноября 2021 году упала в 10 раз к маю 2022 года.

www.cbr.ru/press/event/?id=14193

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал