SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОГк-2

Подтверждение плана по увеличению дивидендов - позитивный сигнал для Мосэнерго, ОГК-2 и ТГК-1 - Sberbank CIB

- 13 декабря 2019, 15:58

- |

Денис Федоров, гендиректор «Газпром энергохолдинга» (ГЭХ), сделал вчера несколько заявлений в разговоре с журналистами. Основные выдержки приведены ниже:

Глава ГЭХ ожидает, что дочерние предприятия холдинга покажут очень хорошие результаты по итогам 2019 года, хотя не предоставил определенных прогнозов ни на консолидированном уровне ГЭХ, ни отдельно по «дочкам».

Дивиденды дочерних компаний ГЭХ должны увеличиться относительно уровня годичной давности (в расчете на акцию). Денис Федоров специально упомянул повышение дивиденда на акцию в абсолютном выражении, подчеркнув, что, даже если финансовые результаты снизятся, рост дивидендов должен продолжиться. Более того, хотя четких комментариев о точном графике повышения коэффициента выплат не прозвучало, компания намерена довести этот показатель до 50% чистой прибыли по МСФО.

ГЭХ также рассмотрел возможность покупки угольных электростанций En+ и сейчас анализирует варианты локализации производства газовых турбин и развития данного направления бизнеса.

( Читать дальше )

Глава ГЭХ ожидает, что дочерние предприятия холдинга покажут очень хорошие результаты по итогам 2019 года, хотя не предоставил определенных прогнозов ни на консолидированном уровне ГЭХ, ни отдельно по «дочкам».

Дивиденды дочерних компаний ГЭХ должны увеличиться относительно уровня годичной давности (в расчете на акцию). Денис Федоров специально упомянул повышение дивиденда на акцию в абсолютном выражении, подчеркнув, что, даже если финансовые результаты снизятся, рост дивидендов должен продолжиться. Более того, хотя четких комментариев о точном графике повышения коэффициента выплат не прозвучало, компания намерена довести этот показатель до 50% чистой прибыли по МСФО.

ГЭХ также рассмотрел возможность покупки угольных электростанций En+ и сейчас анализирует варианты локализации производства газовых турбин и развития данного направления бизнеса.

( Читать дальше )

- комментировать

- 821 | ★1

- Комментарии ( 0 )

===Операции с акциями OGKB

- 27 ноября 2019, 21:35

- |

Экшен: Операции с акциями

Эмитент: ОГК-2

Тикер акций: OGKB

Кто покупает?

. Количество голосов, приходящихся на голосующие акции эмитента, которым имела право распоряжаться соответствующая организация до отчуждения голосующих акций эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента, а если такой организацией является эмитент — количество голосующих акций эмитента, которые находились в собственности эмитента и которыми эмитент имел право распоряжаться в связи с нахождением в его собственности ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента, до отчуждения голосующих акций эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента: 7 104 010 шт..

Дата события: 27.11.2019

Дата публикации: 27.11.2019 14:04:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=7234

Эмитент: ОГК-2

Тикер акций: OGKB

Кто покупает?

. Количество голосов, приходящихся на голосующие акции эмитента, которым имела право распоряжаться соответствующая организация до отчуждения голосующих акций эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента, а если такой организацией является эмитент — количество голосующих акций эмитента, которые находились в собственности эмитента и которыми эмитент имел право распоряжаться в связи с нахождением в его собственности ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента, до отчуждения голосующих акций эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента: 7 104 010 шт..

Дата события: 27.11.2019

Дата публикации: 27.11.2019 14:04:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=7234

ОГК-2: изменение доли инсайдера

- 27 ноября 2019, 21:35

- |

Кто: Дмитриев Андрей Игоревич

Должность: Член совета директоров

Доля в капитале после: 0,006%

Стало обыкн. акций: 0,006%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

Должность: Член совета директоров

Доля в капитале после: 0,006%

Стало обыкн. акций: 0,006%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

ОГК-2 - высокая рентабельность, высокий курс - Финам

- 19 ноября 2019, 12:48

- |

ОГК-2 – крупнейшая компания тепловой генерации, контролирующая 11 электростанций с общей установленной мощностью 18,83 ГВт.

Мы повышаем целевую цену и сохраняем рекомендацию «держать».

Мы считаем, что улучшение показателей прибыли (+60% за 9 мес.) уже отражено в цене OGKB при доходности TSR 114% с начала года. Вместе с тем, отмечаем, что оптимизация мощностей вывела компанию на новый уровень операционной рентабельности, что позволит акциям закрепиться на многолетних максимумах.

Наш прогноз по дивидендам за 2019 год 0,061 руб. (+63% г/г) с DY 9,1% при среднеотраслевой 7.8%.

Прибыль акционеров поднялась за 9 мес. на 60% до 12,2 млрд руб по МСФО и на 52% до 12,4 млрд руб по РСБУ. Компания оптимизировала генерирующие мощности, в результате чего выработка электроэнергии сократилась на 7,4%, выручка снизилась на 5,2%, но операционная рентабельность EBITDA без учета резервов повысилась на 5,5 процентных пункта до 28%. Эффект также оказала благоприятная ценовая конъюнктура, запуск нового ДПМ объекта, и снижение финансовых расходов и резервирования. Денежный поток составил 18,5 млрд.руб. (+8% г/г). Чистый долг сократился с начала года на 30%, до 28,1 млрд руб. или 0,87х EBITDA.

( Читать дальше )

Мы повышаем целевую цену и сохраняем рекомендацию «держать».

Мы считаем, что улучшение показателей прибыли (+60% за 9 мес.) уже отражено в цене OGKB при доходности TSR 114% с начала года. Вместе с тем, отмечаем, что оптимизация мощностей вывела компанию на новый уровень операционной рентабельности, что позволит акциям закрепиться на многолетних максимумах.

Наш прогноз по дивидендам за 2019 год 0,061 руб. (+63% г/г) с DY 9,1% при среднеотраслевой 7.8%.

Прибыль акционеров поднялась за 9 мес. на 60% до 12,2 млрд руб по МСФО и на 52% до 12,4 млрд руб по РСБУ. Компания оптимизировала генерирующие мощности, в результате чего выработка электроэнергии сократилась на 7,4%, выручка снизилась на 5,2%, но операционная рентабельность EBITDA без учета резервов повысилась на 5,5 процентных пункта до 28%. Эффект также оказала благоприятная ценовая конъюнктура, запуск нового ДПМ объекта, и снижение финансовых расходов и резервирования. Денежный поток составил 18,5 млрд.руб. (+8% г/г). Чистый долг сократился с начала года на 30%, до 28,1 млрд руб. или 0,87х EBITDA.

( Читать дальше )

Рост дивидендных выплат может стать драйвером роста акций ОГК-2 - Промсвязьбанк

- 14 ноября 2019, 18:14

- |

ОГК-2 представила финансовые результаты за 9 месяцев 2019 года по МСФО. Компания продемонстрировала рост рентабельности благодаря сокращению издержек, что позволило нарастить операционную прибыль.

Выручка компании за отчетный период составила 99,8 млрд руб. (-5,2% г/г), EBITDA – 27,7 млрд руб. (+24,1% г/г), чистая прибыль – 12,2 млрд руб. (+60% г/г).

Падение выручки обусловлено, в частности, снижением выработки электроэнергии на 7,4% г/г — до 41,2 млрд кВт*ч. Однако потоки платежей за предоставленную мощность, доля которых в структуре выручки составляет 45%, поддержали финансовые показатели компании.

Операционные расходы сократились на 10% г/г – до 82,1 млрд рублей в связи с уменьшением закупки топлива по причине снижения выработки электроэнергии. Кроме того, компания сократила постоянные издержки за счет уменьшения затрат на ремонт и сервисное обслуживание, а также снижения налога на имущество. В результате операционная прибыль выросла на 37,9% г/г – до 17,5 млрд руб., операционная рентабельность увеличилась до 17,6% (+5,5% п.п.).

Выручка компании за отчетный период составила 99,8 млрд руб. (-5,2% г/г), EBITDA – 27,7 млрд руб. (+24,1% г/г), чистая прибыль – 12,2 млрд руб. (+60% г/г).

Падение выручки обусловлено, в частности, снижением выработки электроэнергии на 7,4% г/г — до 41,2 млрд кВт*ч. Однако потоки платежей за предоставленную мощность, доля которых в структуре выручки составляет 45%, поддержали финансовые показатели компании.

Операционные расходы сократились на 10% г/г – до 82,1 млрд рублей в связи с уменьшением закупки топлива по причине снижения выработки электроэнергии. Кроме того, компания сократила постоянные издержки за счет уменьшения затрат на ремонт и сервисное обслуживание, а также снижения налога на имущество. В результате операционная прибыль выросла на 37,9% г/г – до 17,5 млрд руб., операционная рентабельность увеличилась до 17,6% (+5,5% п.п.).

Представленные финансовые результаты в целом ожидаемы. В будущем ожидаем, что драйвером роста курсовой стоимости акций может стать увеличение дивидендных выплат.Промсвязьбанк

Почему ОГК-2 проходит в дивидендную стратегию

- 13 ноября 2019, 22:14

- |

- Крупнейшая российская компания тепловой генерации ОГК-2 отчиталась о сокращении выручки по итогам 9 месяцев 2019 года на 5,2% до 99,8 млрд руб. За счет снижения расходов на закупку топлива операционная прибыль компании выросла на 37,9% да 17,5 млрд руб. Чистая прибыль выросла на 60% до 12,2 млрд руб. Хотя слабая динамика выручки — нехороший сигнал, в целом финансовые результаты ОГК-2 успешные.

- Ключевой вопрос в оценке ОГК-2 — сколько средств компания направит на дивиденды. В 2018 году ОГК-2 рекомендовала выплаты акционерам в размере 35% от прибыли по РСБУ или около 4 млрд рублей, дивдоходность к текущим ценам — 5,6%. В этом году прибыль по РСБУ практически совпадает с результатом по МСФО, ее рост позволяет рассчитывать на увеличение дивидендных выплат до 4,9 млрд рублей, дивидендная доходность — 6,8%, это немного выше средних значений для российских компаний.

- Хотя ожидаемая дивидендная доходность ОГК-2 лишь немного выше среднего, акция имеет высокий рейтинг по дивидендной стратегии. Компания генерирует огромный свободный денежный поток в 30 млрд рублей (последние 12 месяцев), который составляет 50% от капитализации компании. При желании ОГК-2 могла бы значительно увеличить выплаты акционерам, однако пока средства, скорее всего, пойдут на снижение долга.

( Читать дальше )

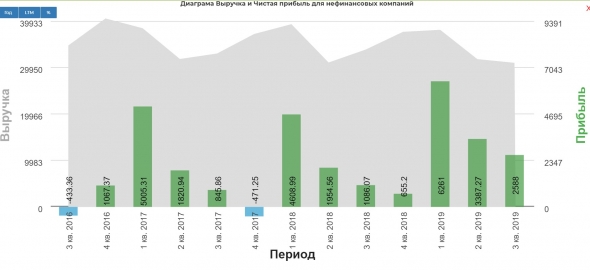

ОГК-2 разбор отчета за 3 кв. 2019 года.

- 13 ноября 2019, 17:01

- |

Отчет вышел ожидаемо сильный.

В 3 кв. выручка снизилась на 10,6% по сравнению с аналогичным периодом прошлого года. При этом прибыль выросла на 138,4%!

Причина кроется в снижении операционных расходов на 15% в 3 кв. 2019 года по сравнению с 3 кв. 2018 года.

( Читать дальше )

ОГК-2 - чистая прибыль по МСФО за 9 месяцев составила 12,24 млрд руб (+60%)

- 13 ноября 2019, 15:08

- |

Выручка Группы «ОГК-2» составила 99 млрд 834 млн рублей, что на 5,2% меньше аналогичного показателя прошлого года.

Операционные расходы сокращены на 10% — до 82 млрд 75 млн рублей, в основном, в связи с уменьшением закупки топлива по причине снижения выработки электроэнергии.

Операционная прибыль выросла на 37,9% и составила 17 млрд 531 млн рублей. Показатель EBITDA вырос на 24,1% — до 27 млрд 699 млн рублей. Прибыль увеличилась на 60% – до 12 млрд 242 млн рублей.

релиз

ОГК-2: изменение доли инсайдера

- 13 ноября 2019, 11:15

- |

Кто: Шацкий Павел Олегович

Должность: Член совета директоров

Доля в капитале до: 0,006%

Было обыкн. акций: 0,006%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

Должность: Член совета директоров

Доля в капитале до: 0,006%

Было обыкн. акций: 0,006%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

ОГК-2: изменение доли инсайдера

- 11 ноября 2019, 20:55

- |

Кто: Рогов Александр Владимирович

Должность: Член совета директоров

Доля в капитале до: 0,036%

Доля в капитале после: 0,033%

Было обыкн. акций: 0,036%

Стало обыкн. акций: 0,033%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

Должность: Член совета директоров

Доля в капитале до: 0,036%

Доля в капитале после: 0,033%

Было обыкн. акций: 0,036%

Стало обыкн. акций: 0,033%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал