ОБлигации

Унылые будни одного купонного пенсионера

- 16 декабря 2025, 19:55

- |

В ответ на популярный вопрос «А сколько надо вложить, чтобы столько получать» высылаю наложенным платежом калькулятор для 4го класса… по математике.

- комментировать

- 447

- Комментарии ( 1 )

Разбираем новый выпуск от Атомэнергопром 001Р-10 на 5,5 лет и 10 альтернатив на рынке

- 16 декабря 2025, 19:50

- |

АО «Атомэнергопром» - выступает холдингом, который объединяет гражданские активы государственной корпорации «Росатом». В его структуру входят предприятия полного спектра: от обеспечения ядерного топливного цикла до строительства атомных станций и выработки электроэнергии.

Таким образом, компания вносит ключевой вклад в энергетическую независимость России и прогресс её высокотехнологичного сектора.

📍 Параметры выпуска Атомэнергопром 001Р-10:

• Рейтинг: ААА (стабильный) от АКРА

• Номинал: 1000Р

• Объем: до 25 млрд рублей

• Срок обращения: 5,5 лет

• Купон: КБД + 150 б.п.

• Периодичность выплат: ежеквартально

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 22 декабря

• Начало торгов: 24 декабря

📍 Финансовые результаты МСФО за 9 месяцев 2025 года:

• Выручка: 1,17 трлн руб. (+5,6% г/г);

• Валовая прибыль: 554 млрд.р (+10,6% г/г);

( Читать дальше )

Анализ эмитента: ООО "Л-Старт" (за 3кв. 2025 г.) | Облигации

- 16 декабря 2025, 19:06

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2025 г.

Финансовые результаты:

— Выручка: 2025 млн. руб.

— Чистая прибыль (убыток): 8,4 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 2% (+), долгосрочные обязательства выросли на 181% (-), краткосрочные прибавили 13% (-).

Предприятие существенно закредитованное, заемный капитал превышает собственный в 8,76 раза. Долговая нагрузка увеличилась на 26% (-).

По финансовым результатам (год-к-году): выручка выросла на 85%, чистая прибыль прибавила 121%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Суд Москвы 30 января рассмотрит иск владельцев облигаций Росгеологии о взыскании с эмитента более 1 млрд руб долга — РИА Новости

- 16 декабря 2025, 18:50

- |

ria.ru/20251216/rosgeologiya-2062450903.html

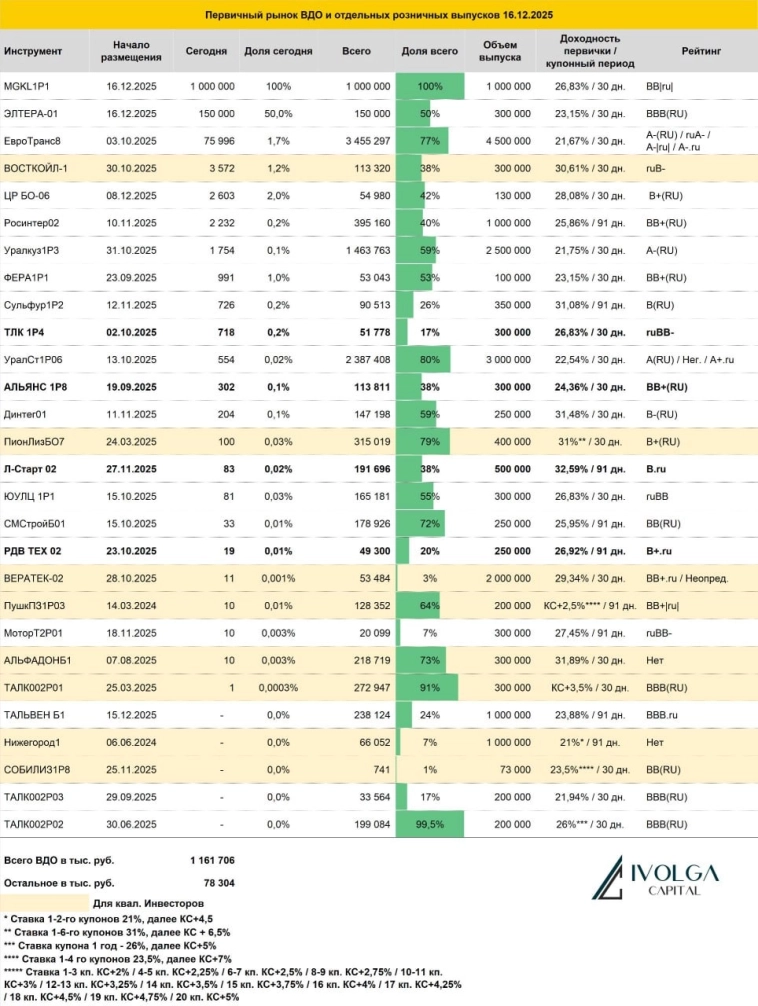

Итоги первичных размещений ВДО и некоторых розничных выпусков на 16 декабря 2025 г.

- 16 декабря 2025, 18:40

- |

ГТЛК погасила выпуск облигаций серии БО-08

- 16 декабря 2025, 18:40

- |

Сегодня в полном соответствии с обязательствами ГТЛК погасила выпуск облигаций серии БО-08 на сумму 4 млрд рублей.

Этот выпуск был размещен 29 декабря 2015 года, благодаря которому ГТЛК выполнила задачи по реализации проектов развития транспортной отрасли.

Наша компания неизменно следует принципам прозрачности и ответственности перед инвесторами. Своевременное исполнение всех долговых обязательств – наш ключевой приоритет.

Благодарим инвесторов за доверие! ГТЛК продолжает работу над новыми проектами и остается надежным заемщиком на долговом рынке.

«Технология» 22 декабря начнет размещение облигаций объемом 50 млн.₽

- 16 декабря 2025, 18:27

- |

ООО «Технология» входит в группу компаний «Гелий 24», в рамках которой поставляет гелий от крупнейшего производителя розничным покупателям на территории РФ. Собственный парк специализированных транспортных средств и криогенных транспортных цистерн для жидкого гелия позволяет доставлять груз до любой точки в России в крупных объёмах, с очисткой газа и с раскачкой продукта по баллонам.

Старт размещения 22 декабря

- Наименование: Технлг-БО-03

- Рейтинг: ВВ (НКР, прогноз «Стабильный»)

- Купон: 23.50% (ежемесячный)

- Срок обращения: 3 года

- Объем: 50 млн.₽

- Амортизация: нет

- Оферта: да (Колл через 1 | 2 года)

- Номинал: 1000 ₽

- Организатор: Диалот

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

JetLend в числе первых участников программы субсидирования IPO

- 16 декабря 2025, 17:41

- |

ПАО «ДжетЛенд Холдинг» успешно прошел отбор и вошел в тройку первых компаний программы субсидирования выхода на IPO. Инициаторами программы выступили Минэкономразвития России и Банк России.

Суть программы — поддержка технологических компаний через возмещение затрат на проведение IPO. Максимальная сумма компенсации составляет 50 млн рублей.

Получение статуса МТК(Малой Технологической Компании) подтверждает, что мы верно выбрали курс на развитие IT‑направлений. Получение статуса дает нам значительные существенные преимущества:

• финансовую поддержку при выходе на публичный рынок

• дополнительные ресурсы для разработки и вывода на рынок инновационных продуктов и услуг

• возможность активнее участвовать в технологическом обновлении экономики страны

На собственном опыте мы убедились, что выход на публичный рынок капитала эффективный инструмент роста для технологического бизнеса. Появление таких программ поддержки говорит о зрелости рынка и его открытости для инноваций.

( Читать дальше )

На СПБ Бирже инвесторам стали доступны облигации ПАО «МГКЛ»

- 16 декабря 2025, 17:31

- |

На СПБ Бирже биржевые облигации ПАО «МГКЛ» (MGKL1Р1) в рублях 16 декабря 2025 года в 17:30 мск стали доступны инвесторам для заключения сделок в режиме основных торгов — до 18:50 мск.

Торги указанными биржевыми облигациями ПАО «МГКЛ», начиная с 17 декабря будут проводиться в будние дни с 10:00 до 18:50 мск. Один лот — одна облигация.

Номинал одной облигации — 1000 рублей, цена размещения — 100% от номинала, срок обращения выпуска — пять лет, купонный период — 30 дней. Ставка купона установлена на уровне 24% годовых.

Сделки с облигациями ПАО «МГКЛ» доступны неквалифицированным инвесторам после прохождения тестирования.

Информация о ПАО «МГКЛ»

ПАО «МГКЛ» — материнская компания группы «МГКЛ», первого российского публичного оператора на рынке ресейла, предоставляющего услуги по покупке и продаже товаров вторичного потребления. У группы «МГКЛ» три ключе

( Читать дальше )

😌Облигации на ИИС - спокойствие приоритет

- 16 декабря 2025, 17:19

- |

Декабрь — пора пополнять семейные ИИСы. Льготными инвестиционными счетами мы пользуемся всей семьей. Для родителей и сестры серьезная выгода — возврат НДФЛ на вложенные, для меня освобождение от налога на прибыль. Сейчас, кстати, все перешли уже на третий тип ИИС, где есть и вычет и освобождение от налога. Я остался пока на ИИС-Б, т.к. в новом режиме для меня плюсов особо нет, а холд-период еще на 2 года не очень хочется получать.

Но сегодня больше хотел написать на тему облигаций. Так-как все, кроме меня, следуют стратегии ИИС+облигации, что позволяет получать хорошую доходность, при этом тратить на это время только в конце года. Не глазеть на графики 24/7.

📋Принципы по которым выбираются облигации:

-В основном муниципальные, редко крупные корпоративные

-Дата погашения не больше года-двух от даты закрытия ИИС или необходимости снять деньги. Т.е. если ИИС раскрывается через 3 года, то желательно брать облиги с погашением не больше 4-5 лет.

-Есть небольшая доля замещающих валютных облигаций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал