ОБлигации

ГК АПРИ Флай Плэнинг: результаты за 6 месяцев 2022 года (по МСФО)

- 01 сентября 2022, 10:47

- |

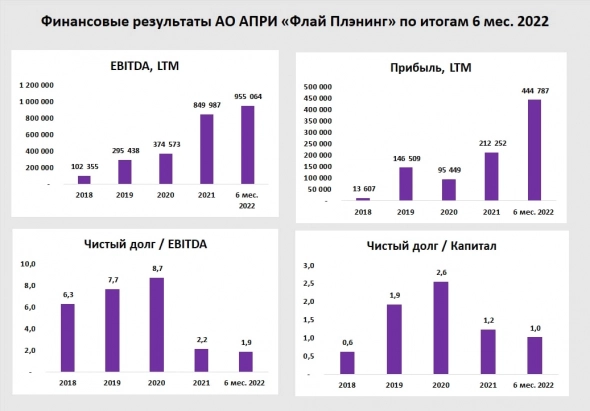

Крупнейший девелопер Челябинска раскрыл консолидированные данные за первое полугодие:

С 2022 года в активную стадию продаж вошли проекты ассоциированных компаний, в которых доля АПРИ составляет 50%. Если раньше продажи практически напрямую транслировались в выручку, то теперь в отчётности отражается только финансовый результат этих проектов. Сейчас основные продажи приходятся на СЗ Парковый Премиум и СЗ Привилегия-3, финансовый результат по которым за 6 мес. 2022 составил 319 млн и отражается в прочих доходах.

Такая схема позволяет более гибко управлять рисками, получая часть будущей прибыли на этапе продажи доли в СЗ, девелопер не планирует отказываться от этого формата.

Основные цифры отчетности:

- Объем продаж: 2,45 млрд руб., +5% г/г

- Финрез от операционной деятельности: 454 млн руб., +82% г/г

- Чистая прибыль: 280 млн руб., +449% г/г

- Adj. Net Debt/EBITDA 1,89

- Чистый долг: 1,807 млрд рублей против 1,839 млрд рублей на начало года

( Читать дальше )

- комментировать

- 360

- Комментарии ( 0 )

Коротко о главном на 01.09.2022

- 01 сентября 2022, 08:51

- |

- «ЭБИС» допустил техдефолты при выплате 11-го купона облигаций серии БО-П02 на 5,2 млн рублей и 3-го купона облигаций серии БО-П05 на 18 млн рублей. Ранее компания допустила техдефолты по биржевому выпуску серии БО-П03 на 4,86 млн рублей и коммерческих облигаций серии КО-П06 на сумму 3,49 млн рублей, но позже смогла исполнить обязательства.

- Банк России принял решение о возобновлении эмиссии и госрегистрации выпуска трехлетних облигаций ТД «Русский чай». Регистрационный номер — 4-01-00656-R. Предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- «Антерра» привлекла ИК «ФИНАМ» в качестве со-андеррайтера по выпуску биржевых облигаций серии БО-01.

- Московская биржа зарегистрировала программу облигаций МФК «Быстроденьги» серии 002P объемом 3 млрд рублей. Регистрационный номер — 4-00487-R-002P-02E. Программой предусмотрено размещение по закрытой подписке среди квалифицированных инвесторов. По облигациям предусмотрено обеспечение в форме поручительства. В рамках бессрочной программы бумаги могут размещаться на срок до 10 лет.

( Читать дальше )

Готовым к риску инвесторам предложат повышенные ставки — Коммерсант

- 01 сентября 2022, 08:13

- |

Участники долгового рынка ожидают роста дефолтов в сегменте высокодоходных облигаций (ВДО). Риску подвержены почти все сегменты, их доля может достичь 20% рынка. Такая ситуация связана с ужесточением кредитования, нарушением бизнес-процессов из-за санкций и макроэкономической ситуацией в целом. Росту числа размещений это не помешает, считают эксперты, хотя эмитентам придется предлагать инвесторам достаточно высокие доходности.

Обзор прессы: КАМАЗ, Газпром, EMC, Аптеки 36.6 — 01/09/22

- 01 сентября 2022, 08:02

- |

Готовым к риску инвесторам предложат повышенные ставки

Участники долгового рынка ожидают роста дефолтов в сегменте высокодоходных облигаций (ВДО). Риску подвержены почти все сегменты, их доля может достичь 20% рынка. Такая ситуация связана с ужесточением кредитования, нарушением бизнес-процессов из-за санкций и макроэкономической ситуацией в целом. Росту числа размещений это не помешает, считают эксперты, хотя эмитентам придется предлагать инвесторам достаточно высокие доходности.

https://www.kommersant.ru/doc/5537411

Банки стараются удержать клиентов вкладами в юанях

Крупные российские банки в августе активно пополняли продуктовую линейку вкладами в юанях. Еще несколько кредитных организаций прорабатывают подобные решения. Таким образом, можно говорить о новой волне привлечения клиентов вкладами в китайской валюте после запуска первых продуктов в марте. Однако ставки по новым вкладам далеки от прежних 4–8% годовых. Кроме того, клиенты теряют при конвертации рублей в китайскую валюту.

( Читать дальше )

Дефляция запускает волну

- 01 сентября 2022, 07:48

- |

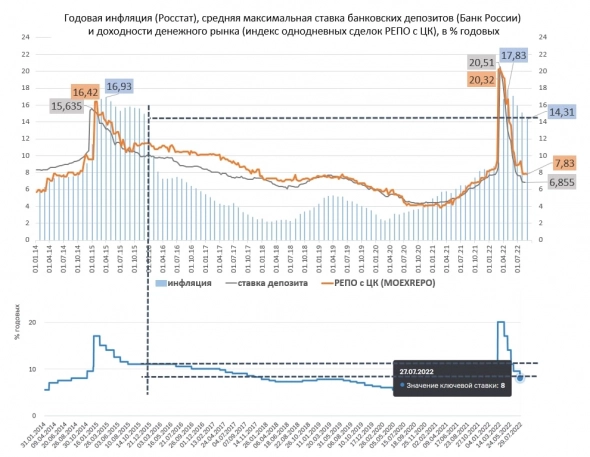

Дефляция должна дать экономике шанс. Обратившись к привычной иллюстрации, видим, насколько быстрее в сравнении с 2015-16 годами корректируется годовая инфляция на этот раз (за счет летнего снижения цен годовой их прирост опустился до 14,3%). И видим, что Банк России снижает ключевую ставку не менее активно, чем повышал. Тоже отличие от предыдущего кризиса, там ЦБ держал ставку мертвой хваткой.

Но на сей раз аргументов в пользу консервативной ДКП не просматривается. Вне явной угрозы роста цен надо что-то делать с экономикой. ВВП -4,3% в годовом исчислении по итогам июля и достигал -4,9% в июне. Да, в 2-2,5 раза лучше, чем ожидалось в первые дни СВО. И всё-таки худшее, что переживала страна за 20-25 лет.

Российский регулятор хоть и считается эталоном непредсказуемости в своих решениях по ставке, но, кажется, не может не снизить её 16 сентября. Причем шаг может оказаться сопоставимым с июльским (тогда Банк России снизил ставку на 150 б.п. с 9,5% до 8%).

( Читать дальше )

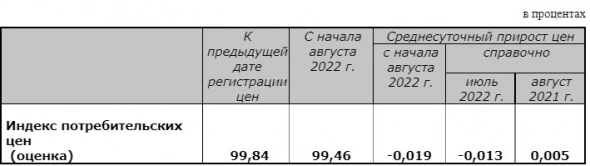

Индекс потребительских цен за неделю по 29 августа составил 99,84%, в годовом выражении инфляция снизилась до 14,31% г/г

- 31 августа 2022, 19:11

- |

На неделе с 23 по 29 августа 2022 г. темпы снижения цен сохранились на уровне предыдущей недели (-0,16%). В годовом выражении инфляция снизилась до 14,31% г/г. Снижение цен на прошедшей неделе продолжилось во всех секторах потребительского рынка. Основной вклад в дефляцию по-прежнему вносят продовольственные товары (-0,24%) при удешевлении плодоовощной продукции (-3,57%). Кроме того, ускорилось снижение цен в сегменте туристических и регулируемых услуг (-0,68% после -0,06%) на фоне окончания сезона отпусков. Также продолжили дешеветь непродовольственные товары (-0,02%), в том числе электро- и бытовые приборы, строительные материалы.

( Читать дальше )

VK выкупила 58% от выпуска облигаций на общую сумму $400 млн

- 31 августа 2022, 19:05

- |

Компания уже запустила процесс выкупа в рублях для держателей облигаций через Национальный расчетный депозитарий (НРД): на сегодняшний день выкуплено облигаций на 58% от общей номинальной стоимости выпуска, находящегося в НРД через сделки, заключенные в индивидуальном порядке. Компания намерена продолжить выкуп облигаций, которые учитываются в инфраструктуре НДР", — говорится в сообщении.

Отмечается, что вопросы и порядок реструктуризации облигаций вне российской инфраструктуры также активно прорабатываются. Поэтому VK призывает держателей таких бумаг также находиться в тесном контакте с финансовыми консультантами компании по возможным следующим шагам.

VK выкупила 58% от общей номинальной стоимости еврооблигаций — ПРАЙМ, 31.08.2022 (1prime.ru)

Оптимальные портфели. Август 2022.

- 31 августа 2022, 18:23

- |

При составлении портфелей используется строго научный подход: проводится эконометрическая оценка премий и коэффициентов чувствительности, а также постановка и решение оптимизационной задачи Марковица. Аналитический обзор является основой моей личной инвестиционной стратегии: оптимальные портфели покупаю на собственный брокерский счет.

Полный текст обзора с подробным описанием используемых моделей выложил pdf-файлом в телеграм. Здесь представлю сокращенную версию — ничего лишнего, только результаты моделирования.

Динамика и состав портфелей из раздела «Акции» представлена на рисунке ниже (решение задачи оптимизации: оптимальный портфель акций состоит из 100% MomentumQ1 — топ 25% акций с наибольшим темпом прироста курсовой стоимости за последние 12 месяцев, деленной на стандартное отклонение за тот же период). Для наглядности разместил на графике не только Q1, но и Q2-Q4, а также индекс Мосбиржи полной доходности (MCFTRR). При подсчете доходности Momentum Q1-Q4 не учитывались дивиденды, но учитывались издержки (комиссия брокера, комиссия биржи, спред).

( Читать дальше )

Новый Обвал Рынка и Итоги ФРС / Спред 2 и 10-летних Облигаций / Что теперь делать с Акциями США?

- 31 августа 2022, 18:23

- |

Страна Девелопмент публикует МСФО за 1 полугодие 2022. Расширение масштабов бизнеса активно отражается на финансовых результатах.

- 31 августа 2022, 17:25

- |

В 2022 году группа продолжает масштабирование бизнеса и расширяет географию бизнеса. К Тюмени, Москве и Санкт-Петербургу в 2022 году прибавился Екатеринбург.

Объём текущего строительства 382 тыс. м2, в стадии строительства находится 22 объекта. Компания занимает 35 место в рейтинге ТОП Застройщиков ЕРЗ.

Рост масштабов бизнеса отражается и на финансовых результатах: рост выручки, накоплений средств на эскроу счетах и прибыли. Покрытие долга остаётся на комфортных уровнях и показывает положительную динамику в сравнении с 2021 годом.

Основные финансовые показатели группы по итогам 1 полугодия 2022, LTM:

• Выручка 20,9 млрд

• EBITDA 9,8 млрд

• Чистая прибыль 5,9 млрд

• Долг 28.7 млрд

• Капитал 9.5 млрд

• Остатки на эскроу 14.27 млрд

• (Долг — эскроу)/ Капитал 1,52

• (Долг — эскроу)/ EBITDA 1,47

Источник: www.e-disclosure.ru/portal/files.aspx?id=38399&type=4

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал