ОБлигации

Доходность 10-летних казначейских облигаций превысила 3.5% впервые с 2011 года.

- 20 сентября 2022, 16:30

- |

#BONDS #US10Y

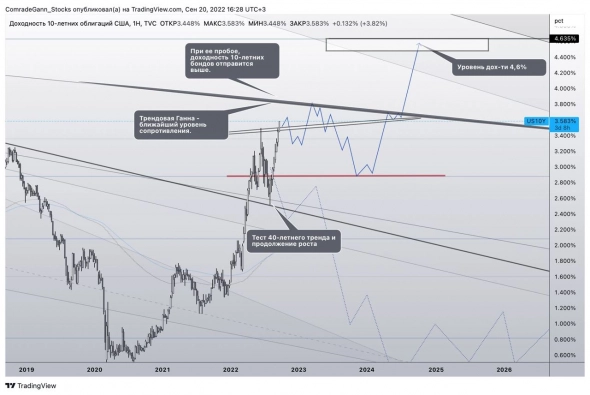

Доходность 10-летних казначейских облигаций превысила 3.5% впервые с 2011 года.

10-летние трежерис США в августе протестировали пробитый 40-летний нисходящий тренд и возобновили рост. Действительно, доходность в 3,5% впервые достигнута с 2011 года. Интересная ситуация вырисовывается. Пробой глобального тренда, как и писал ранее, это смена действующей парадигмы экономической системы.

Было много предположений, что ФРС, для избежания рецессии, сменит свою риторику в отношении ДКП и вновь возобновит цикл снижения ставки для стимулирования экономики. Но, на данный момент, складывается впечатление, что приоритет — это борьба с инфляцией и дальнейшее ужесточение ДКП. Конкретику внесет завтрашний день. Рынок закладывает повышение ставки на 75 б.п, но важнее будет риторика ФРС в отношении дальнейшей политики. Понятно одно, что

( Читать дальше )

- комментировать

- 233

- Комментарии ( 1 )

Открытое обращение OR GROUP к брокерским компаниям

- 20 сентября 2022, 15:35

- |

Эмитент подготовил открытое письмо, адресованное профессиональным участникам рынка ценных бумаг, с просьбой оказания содействия в донесении информации до своих клиентов, которые владеют облигациями ООО «ОР», о проведении предварительного голосования по выбору вариантов реструктуризации, которое продлится до 28 сентября на портале Boomin. Публикуем текст обращения OR GROUP.

Уважаемые дамы и господа!

Как известно, OR GROUP на текущий момент испытывает финансовые трудности, которые привели к тому, что компания допустила дефолты по всем имеющимся у нее выпускам в обращении. При этом мы прикладываем все усилия для того, чтобы исполнить обязательства перед держателями ценных бумаг. В данной ситуации единственный вариант, который видится нам возможным для исполнения всех обязательств перед инвесторами, — это реструктуризация облигационного долга, то есть пересмотр условий его обслуживания.

Опыт других компаний, допустивших дефолты и пытающихся договориться с владельцами облигаций, показывает, с какими трудностями сталкивается эмитент при проведении ОСВО по выпускам, держателями бумаг которых являются розничные инвесторы. Учитывая их «распыленность», даже просто донести информацию о голосовании до 75% владельцев облигаций зачастую не представляется возможным.

( Читать дальше )

Референдум о вхождении ДНР, ЛНР, Херсонской и Запорожской области в состав России состоится с 23 по 27 сентября — ТАСС

- 20 сентября 2022, 14:26

- |

Главу военно-гражданской администрации Запорожской области Евгения Балицкого попросили провести референдум о присоединении к России, инициатива поступила от общественного движения «Мы вместе с Россией»

Референдум по вхождению Херсонской области в состав России также назначен на 23 — 27 сентября, как в ДНР и ЛНР

Индекс Мосбиржи -10,5%

U.P.D: Индекс отыгрывает падение

t.me/tass_agency/156278

Публичные МФО: что происходило с сектором в период наиболее острой фазы кризиса, и какие есть перспективы. Исследование ИК "Иволга Капитал" за 1 полугодие 2022 года.

- 20 сентября 2022, 14:24

- |

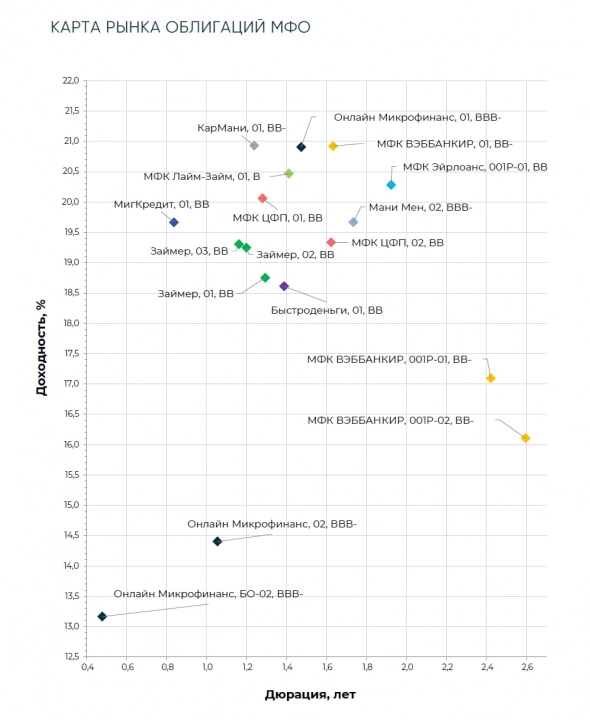

ИК «Иволга Капитал» провела масштабное исследование по итогам 1-го полугодия 2022 года:

- Мы не ожидаем проблем с исполнением МФК своих обязательств в ближайшее время;

- Доходности по МФО остаются стабильно высокими относительно кредитного качества эмитентов;

- Самые пессимистичные прогнозы начала весны не оправдались — выдачи показали рост год к году;

- Основные прогнозы, сделанные по итогам 1 квартала (Исследование за 1 квартал 2022 года), оправдались. Мы видим снижение рентабельности, но без каких-либо критических проблем у участников рынка;

- Основным фактором риска, который может оказать существенное влияние на прибыльность отрасли, является плановое ужесточение требований по ПСК и ПДН со стороны Банка России.

Подробнее — в нашем ежеквартальном обзоре 👉 Исследование МФО. Итоги 1 полугодия 2022 года

@AndreyHohrin

( Читать дальше )

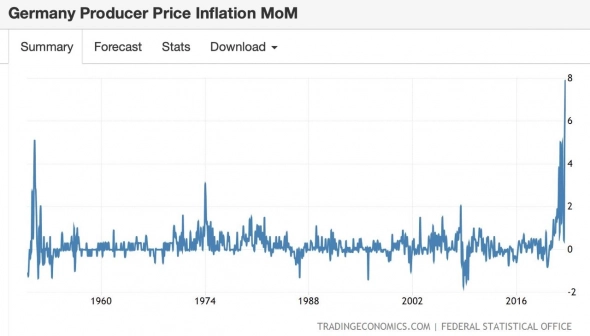

Европейский долговой рынок на пути к обрушению

- 20 сентября 2022, 13:55

- |

Повод вспомнить про европейские облигации и потенциальный глобальный долговой кризис (тема про облигации США неплохо зашла публике). Ставки определенно будут расти ещё выше, страшно представить к чему это всё может привести мировой финансовый рынок. Даже у старика Далио в его реально очень крутой книге таких примеров нет, так как такого финансового рынка ещё никогда не было в истории.

( Читать дальше )

Коротко о главном на 20.09.2022

- 20 сентября 2022, 13:48

- |

Мировое соглашение, букбилдинг и понижение рейтинга:

- Компания «КИСТОЧКИ Финанс» и представитель владельцев облигаций компании серии БО-П01 — «Юнилайн капитал менеджмент» (ЮЛКМ) — заключили в Арбитражном суде города Санкт-Петербурга и Ленинградской области мировое соглашение. Производство по делу о взыскании с эмитента задолженности перед владельцами облигаций прекращено, одобрен график выплат в рамках реструктуризации.

- По сообщению организатора, «Балтийский лизинг» 27 сентября планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии БО-П06 объемом не менее 5 млрд рублей. Ориентир ставки купона — не выше 11% годовых. По выпуску будет предусмотрена амортизация: по 33% от номинала будет погашено в даты окончания 4-5-го купонов и 34% — в дату завершения 6-го купона. Купоны полугодовые. Организаторами выступят BCS Global markets, БК «Регион», Газпромбанк и ИБ «Синара». Техразмещение запланировано на 28 сентября.

( Читать дальше )

Недельный обзор долговых рынков

- 20 сентября 2022, 13:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

JPMORGAN: ОСНОВНОЕ ПРЕДПОЧТЕНИЕ — АКЦИЯМ И ГОСБОНДАМ С РАЗВИВАЮЩИХСЯ РЫНКОВ

Американский инвестбанк представил результаты asset allocation по состоянию на сентябрь:

• Глобально портфельные предпочтения JPM не сильно изменились – уверенный оптимизм в акциях с Emerging Markets, в то же время – сдержанное отношение к бумагам с WallStreet и Европы

• Пессимизм по отношению к Treasuries, но рекомендация «покупать» японские госбонды. Хуже рынка – качественные европейские и ЕМ корпораты, интересны — американские высокодоходные облигации и суверенные бонды ЕМ.

( Читать дальше )

Global Ports получила согласие на прямые выплаты по евробондам-23 локальным инвесторам

- 20 сентября 2022, 12:54

- |

Ближайшая выплата купона по выпуску-23 Global Ports предстоит 22 сентября. Держателям евробондов, желающим получить выплату сентябрьского купона в соответствии с опцией прямого платежа, необходимо до 23 сентября представить эмитенту подписанное и заполненное согласие на прямой платеж, а также подтверждение наличия еврооблигаций по состоянию на 21 сентября.

Global Ports получила согласие на прямые выплаты по евробондам-23 локальным инвесторам (interfax.ru)

«Кисточки Финанс» возобновят выплаты инвесторам по утвержденному графику

- 20 сентября 2022, 11:25

- |

На российском долговом рынке произошло уникальное событие: 13 сентября Арбитражный суд г. Санкт-Петербурга и Ленинградской области утвердил мировое соглашение между представителем владельцев облигаций ООО «ЮЛКМ» и эмитентом «КИСТОЧКИ Финанс» по делу № А56-67245/2022. Благодаря этому решению, эмитент продолжит исполнять свои обязательства перед инвесторами и со временем рассчитывает полностью погасить свою задолженность.

Судебный спор начался с иска компании «ЮЛКМ», которая выступает в качестве представителя владельцев облигаций по выпуску «КИСТОЧКИ Финанс», после того как ответчик не смог своевременно и в полном объеме погасить выпуск облигаций на сумму 40 млн рублей. В плановую дату погашения, эмитент перечислил в пользу владельцев облигаций 25% от номинальной стоимости бумаг. По условиям мирового соглашения, оставшуюся часть долга компания продолжит обслуживать с 30 октября. Первые 12 месяцев (до сентября 2023) «КИСТОЧКИ Финанс» будут выплачивать инвесторам доход равный 15% годовых, а также компенсацию недополученных доходов за период с наступления дефолта до заключения мирового соглашения. Дальнейшие платежи будут происходить по ставке 15%.

( Читать дальше )

Что интересного рассказал Потанин?

- 20 сентября 2022, 11:14

- |

✔️50% акций Росбанка будет передано в эндаумент Благотворительного фонда Потанина, что увеличит капитал фонда, а для банка это снижение санкционных рисков.

✔️До 10% акций Росбанка в ближайшие 2-3 года будет направлено на мотивационную программу для сотрудников банка. Акции будут раздаваться не бесплатно, а в формате соинвестирования – сотрудники смогут купить бумаги со скидкой. Сделки будут совершаться через блокчейн-платформу «Атомайз», которая лицензирована ЦБ РФ.

✔️В ГМК Норникель с 2023 года начнёт действовать программа «цифровой инвестор». Работники компании получат возможность приобрести цифровые финансовые активы на акции Норникеля, выпущенные на платформе «Атомайз». Подробности будут анонсированы в конце года.

✔️В этом году завершается соглашение между крупнейшими акционерами Норникеля, и со следующего года компания перейдет к обычной практике корпоративного управления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал