ОБлигации

Размещение ОФЗ

- 19 октября 2022, 17:42

- |

Спустя месяц, после прошлой попытки, Минфин рискнул снова выйти на рынок первичного долга. Предложено два выпуска, ОФЗ-ПД серии 26239 и новиночка, ОФЗ-ПК серии 29021 в объеме 25 млрд рублей в каждом выпуске.

ОФЗ 26239 с погашением 23 июля 2031 года, купон 6,9% годовых

ОФЗ 29021 с погашением 27 ноября 2030 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 26239

Спрос составил 31,427 млрд рублей по номиналу.

( Читать дальше )

- комментировать

- 4.7К

- Комментарии ( 4 )

Торги облигациями вырастут в объеме. Но есть нюансы

- 19 октября 2022, 17:24

- |

Рынок бондов уже вырос до значений начала года, а в 2023-м он вырастет до ₽35 трлн. В этом убежден глава департамента долгового рынка Мосбиржи Глеб Шевеленков. По прогнозу, на сегмент корпоративных облигаций придется ₽18,1 трлн, на ОФЗ — ₽16 трлн, на региональные облигации — ₽0,9 трлн. Для сравнения, по итогам 2021 г. объем составил ₽34 трлн. Что касается торгов по месяцам, то в январе он составил ₽1,1 трлн, в феврале — ₽1,4 трлн, а августе и сентябре — ₽1,7 трлн и ₽1,6 трлн соответственно.

( Читать дальше )

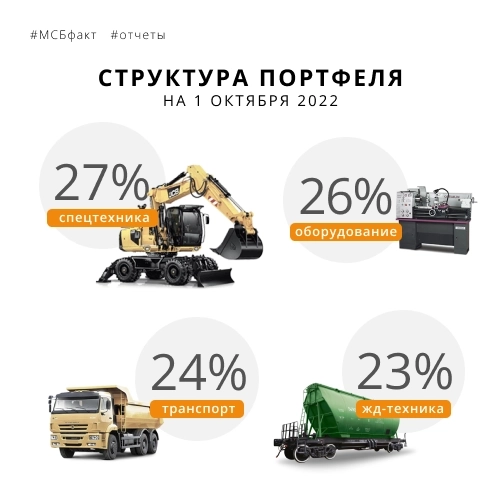

Подводим итоги работы за 9 месяцев 2022 года

- 19 октября 2022, 17:03

- |

🔸Сумма новых договоров лизинга = 778 млн ₽

- Объем продаж (ДКП) = 569 млн ₽

- Заключено 74 договора лизинга

- Средний чек сделки = 10,5 млн ₽

- Средний срок договора лизинга = 36 месяцев

🔸 Лизинговый портфель на 01.10.22 = 1 519 млн ₽

- Всего действующих договоров лизинга = 299 шт.

- Средний срок договора лизинга = 36 месяцев

- NPL 60+ = 0,5 %, NPL 30+ = 1,9%

🔸Соотношение лизингового портфеля и кредитного = 1.9х

- Заемное финансирование: 818 млн ₽

- Из которых 49,8 % — облигационные займы 🤝

🔸 География бизнеса:

- Южный ФО = 58%

- Центральный ФО = 12%

- Северо-Западный ФО = 11%

- Приволжский ФО = 9%

- Сибирский ФО = 5%

- Уральский ФО = 3%

- Другие = 3%

🔸 В III квартале мы:

- Повысили кредитный рейтинг до уровня ruBB➕ со стабильным прогнозом,

( Читать дальше )

Россия и Беларуссия обсуждают взаимное признание эмиссионных документов

- 19 октября 2022, 16:15

- |

Это поможет упросить доступ эмитентов из Белоруссии и России на рынки двух стран

Министерство финансов Республики Беларусь в сентябре 2022 года направило в Минфин России предложение о создании механизма взаимного признания эмиссионных документов компаний двух стран, заявили Frank Media в пресс-службе российского министерства. «Проект соглашения о проспектах ценных бумаг позволит упростить допуск эмитентов Республики Беларусь и Российской Федерации к рынку России и Белоруссии соответственно», — отметили в министерстве.

Сейчас проект соглашения рассматривается всеми заинтересованными ФОИВами и Банком России, также с привлечением Мосбиржи, отметили в Минфине России. «Работа ведется в рамках договора о создании Союзного государства. Отметим, что подобного рода работа осуществляется в рамках ЕАЭС с точки зрения допуска брокеров и дилеров, а также ценных бумаг на финансовые рынки стран-участниц. Ведется большая работа по созданию общего финансового рынка», — пояснили в Минфине России.

( Читать дальше )

Внезапно

- 19 октября 2022, 16:07

- |

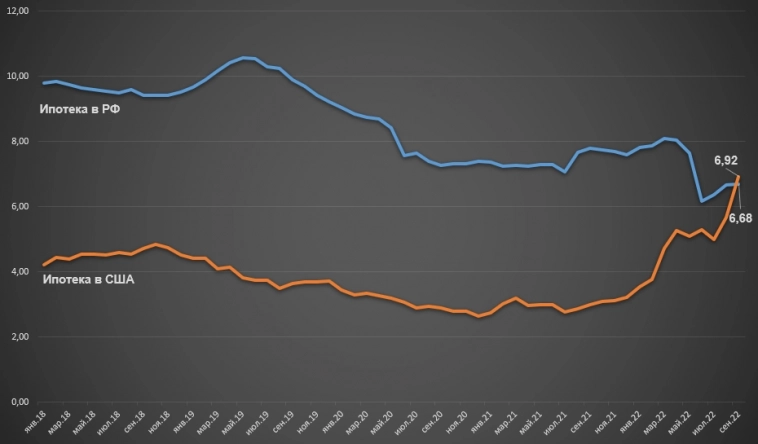

Средняя ставка по ипотеке в РФ в сентябре составила 6,68% (данные ЦБ РФ) www.cbr.ru/statistics/bank_sector/mortgage/

Средняя ставка по ипотеке в США по состоянию на середину октября составила 6,92% (данные ФРС, Freddie Mac) fred.stlouisfed.org/series/MORTGAGE30US

Ипотека в России дешевле ипотеки в США впервые за всю историю существования нашего ипотечного рынка. Удивительное рядом.

---

С уважением, Александр Елисеев aka FinindieБлог в Телеграм: t.me/Finindie

Блог в YouTube: www.youtube.com/c/finindie

Минфин вернулся на рынок ОФЗ

- 19 октября 2022, 15:30

- |

Минфин после месячного перерыва вернулся на рынок облигаций федерального займа. Покупателям предложены два выпуска бумаг по 25 млрд руб. каждый — со сроком погашения 27 ноября 2030 год (серия 29021) и 23 июля 2031 года (серии 26239 ).

Подробнее – в материале «Ъ»Минфин на аукционе разместил ОФЗ-флоатеры на 25 млрд рублей

- 19 октября 2022, 14:47

- |

Предыдущие два аукциона министерство отменяло

Минфин на состоявшемся в среду, 19 октября, аукционе по размещению облигаций федерального займа (ОФЗ) разметил бумаг с переменным купоном (ОФЗ-ПК) и погашением в ноябре 2030 года на весь заявленный номинальный объем – 25 млрд рублей, следует из сообщения Московской биржи. Средневзвешенная цена составила 97,8967% от номинала.

Облигации имеют 31 квартальный купонный период и первый купонный период — 140 дней, выплата первого купонного дохода состоится в марте следующего года. Расчет процентных ставок купонов и соответствующих купонных доходов производится на основе среднего значения ставок RUONIA за текущий купонный период с небольшим «техническим» временным лагом в семь календарных дней, то есть определяются в конце текущего купонного периода.

Как сообщалось, российский Минфин в середине октября утвердил новый выпуск ОФЗ-ПК. На аукционах будут доступны флоатеры с погашением в ноябре 2030 года в объеме до 500 млрд рублей по номинальной стоимости. Хотя еще в сентябре замминистра финансов Тимур Максимов говорил, что Минфин пока не готов предлагать флоатеры. «Мы считаем, что их объем и так уже в портфеле достаточно высок. Мы не отказываемся от этого инструмента, мы его, наверное, будем предлагать в тактике замещения», — пояснял он.

( Читать дальше )

Частные инвесторы выкупили 6% от всех размещенных бондов в юанях в РФ в 2022г

- 19 октября 2022, 14:41

- |

В отдельных выпусках их доля достигала 15-20%, подсчитал Совкомбанк

Основными инвесторами в облигации в юанях, которые начали появляться на российском рынке в 2022 году, стали банки, следует из исследования Совкомбанка, в котором он проанализировал все размещения этого года, кроме одного последнего выпуска. Речь идет о покупке инвесторами таких облигаций на первичном рынке.

В частности, банки выкупили 72% объема от всех размещенных выпусков юаневых бондов, на управляющие компании пришлось 20%, а на инвестиционные дома — 2%.

При этом розничные инвесторы также проявляли спрос на такого вида бумаги, купив 6% от общего объема выпусков. «Были выпуски, в которых 15-20% приходилось на розницу», — пояснил журналистам заместитель председателя правления Совкомбанка Михаил Автухов в кулуарах конференции «Эксперт РА». Большие, но низкодоходные выпуски привлекают больше институциональных инвесторов и банки, а более маржинальные выпуски — частных инвесторов, отметил он.

( Читать дальше )

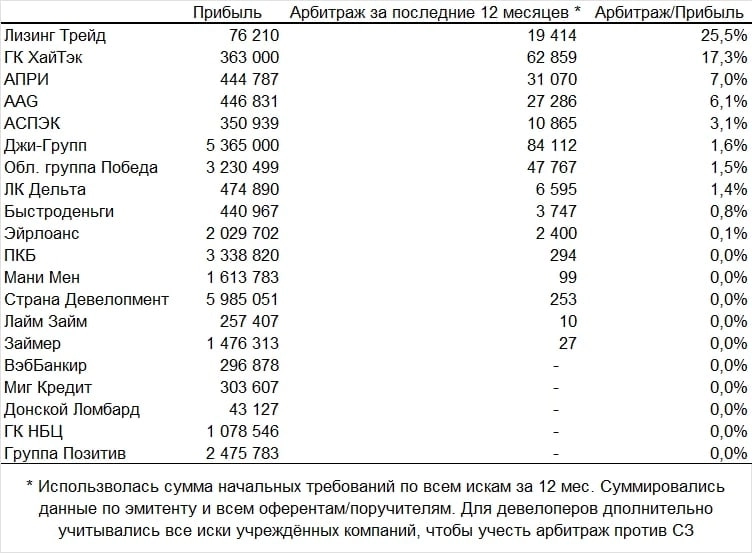

Арбитражные риски портфеля PRObonds ВДО

- 19 октября 2022, 13:03

- |

Мониторинг арбитражных рисков является необходимым аспектом управления портфелем высокодоходных облигаций.

Анализ исков, поданных против эмитента, позволяет понять, что происходит в его операционной деятельности, какие у него отношения с арендодателями, покупателями и поставщиками. В некоторых случаях (Главторг, Эбис) оперативный анализ арбитражных дел давал возможность заранее увидеть критические риски.

Необходимо учитывать, что каждый иск нужно анализировать отдельно, разбираться в причинах, запрашивать у эмитента оригинал искового заявления. Т. к. в российской практике зачастую подача арбитражного иска является способом усилить свои переговорные позиции.

Если смотреть на портфель PRObonds ВДО, видно, что хоть сколько-то существенная арбитражная нагрузка есть у двух компаний: Лизинг Трейд и ГК ХайТэк.

1. Лизинг-Трейд:

За последние 12 месяцев было подано исков почти на 19 млн. При это из 18 млн. 17,6 млн. это 2 иска от компании ООО «Метстрой» (на данный момент находится в банкротстве). В обоих случаях суд принял решения в удовлетворении исков ООО «Метстрой» отказать.

( Читать дальше )

Вложения в американский госдолг выросли в августе до максимума с марта

- 19 октября 2022, 12:51

- |

Вложения в американский госдолг выросли в августе до максимума с марта 2022 года, следует из данных Минфина США.

Общий объем инвестиций в US Treasuries в августе вырос на $7,8 млрд и составил $7,509 трлн. В том числе, $3,904 трлн составили вложения правительств или центральных банков иностранных государств.

Крупнейшими держателями американского долга остаются Япония ($1,199 трлн), Китай ($971,81 млрд) и Великобритания ($644,71 млрд).

Вложения России в в казначейские обязательства Минфина США составили $2,01 млрд, из них в долгосрочные бумаги инвестировано $8 млн, в краткосрочные — $2,002 млрд.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал