ОБлигации

На 10 ноября намечен старт размещения 3-го выпуска облигаций ООО «Группа «Продовольствие».

- 09 ноября 2022, 09:29

- |

ИК Иволга Капитал выступит андеррайтером (техническим организатором) выпуска. Статус андеррайтера предполагает, что ИК Иволга Капитал обеспечивает технический прием и исполнение заявок на покупку облигаций на первичных торгах. При этом андеррайтер не собирает спроса на облигации, не проводит оценку кредитного качества эмитента и не планирует мониторить данное качество в ходе обращения облигаций.

Обобщенные предварительные параметры нового выпуска облигаций ООО «Группа «Продовольствие»:

- Объем выпуска: 170 млн руб.,

- Срок обращения: 1 080 дней (3 года),

- Купонный период: 30 дней,

- Ставка купона: 1-6 купоны: 16% годовых, 7-18 купоны: 15% годовых, 19-30 купоны: 14% годовых, 31-36 купоны: 13% годовых.

Более подробная информация об эмитенте и выпуске облигаций приведена в презентации.

Скачать презентацию:

( Читать дальше )

- комментировать

- 257

- Комментарии ( 5 )

Не покупаются офз

- 08 ноября 2022, 19:39

- |

Проверил ещё раз, не дают преобрести, например офз 29010, 29006. В сплывающем окошке пишут пройдите тест, это требование банка России

Рискуя, можно проиграть, но не рискуя, нельзя выиграть.

- 08 ноября 2022, 18:03

- |

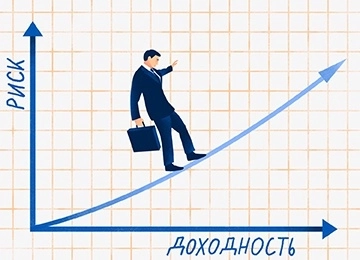

Сегодня поговорим о рисках. В накоплении вашего капитала это возможно один из важнейших факторов.

Высокий риск напрямую связан с доходностью. Чем выше риск, тем выше доходность и наоборот. Как мы с Вами разбирали в посте об инфляции нам нужно держать в голове цель, обогнать инфляцию как минимум + нам нужно зарабатывать желательно 25-50% на вложенные средства чтобы быстро наращивать свой капитал.Вот тут то и кроется самая большая опасность. В надежде на быстрый и высокий доход инвестор часто забывает о рисках.

Это зачастую и приводит к потери части капитала. Который как мы уже с Вами на личном примере знаем очень тяжело создаётся.

Поэтому очень важно соблюдать баланс в выборе пути и инструментов к созданию своего капитала. Однако есть еще один важный момент, о котором в рунете не пишут. Лично ко мне это осознание пришло лишь в этом году. Важно принять одну простую мысль: РИСКИ ЕСТЬ ВЕЗДЕ!!! Зафиксировались и перечитали еще раз:

( Читать дальше )

МИНФИН В СРЕДУ ВНОВЬ ПРОВЕДЕТ ТРИ БЕЗЛИМИТНЫХ АУКЦИОНА, ВКЛЮЧАЯ НОВЫЙ ФЛОАТЕР - ВЕДОМСТВО

- 08 ноября 2022, 16:02

- |

Segezha установила финальный ориентир ставки 1-го купона бондов объемом 500 млн юаней на уровне 4,15%

- 08 ноября 2022, 15:51

- |

Группа компаний «Сегежа» установила финальный ориентир ставки 1-го купона 15-летних облигаций серии 003Р-01R с офертой через 3 года на уровне 4,15% годовых, объем размещения составит 500 млн юаней, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентиру соответствует доходность к оферте на уровне 4,22% годовых. Купоны квартальные.

Первоначально ориентир ставки 1-го купона был установлен в размере не выше 4,5% годовых, компания ориентировала в день открытия книги на объем не более 1 млрд юаней.

Сбор заявок прошел 8 ноября с 11:00 до 15:00 МСК.

Организаторами размещения выступают банк «Ак Барс», BCS Global Markets, БК «Регион», ВБРР, Газпромбанк, инвестбанк «Синара», МКБ, Росбанк, Россельхозбанк и Экспобанк.

Турция разместила пятилетние евробонды на $1,5 млрд под 10% годовых

- 08 ноября 2022, 14:40

- |

Турция разместила пятилетние долларовые евробонды на $1,5 млрд, сообщило министерство казначейства и финансов страны.

Бумаги размещены под доходность в 10% годовых.

С начала текущего года Турция привлекла на международном рынке уже $9 млрд, отмечает газета Financial Times.

Стоимость привлечения средств для Турции, имеющей рейтинги спекулятивного уровня от ведущих агентств, снизилась. Доходность последних бумаг превысила ставку аналогичных по сроку казначейских облигаций США на 5,61 процентного пункта (п.п.), тогда как в марте спред составил 6,45 п.п.

Почти три четверти выпуска пятилетних евробондов были выкуплены инвесторами за пределами Турции, в том числе, из США, Великобритании, стран Европы и Ближнего Востока.

Доходность облигаций

- 08 ноября 2022, 14:27

- |

Какие облигации купить

Вопрос: Меня раздражает и даже бесит, что как только найду хорошую облигацию, так она уже стоит 105 и более процентов. А какие есть приемлемые, до 100 чтоб давали нормальный купон, я не знаю. (да, дилемма...)

Самое приемлемое решение вопроса овладеть наукой быстрее просчитывать облигации и находить среди них самые лучшие. Если кто-либо успел купить раньше вас, то значит он резво соображает, что облигация этого стоит. Сможете скорее принимать торговое решение и вносить заявку в свой терминал, будете покупать намного дешевле.

Возможно, так же подходить к решению ситуации с обратной стороны. Для этого нужно будет внимательно и единожды разобраться, по каким правилам живёт мировой рынок бондов.

Когда осознаёшь, что погашение облигации по 100 процентов от номинала, то подсознательно хочется взять её по 95%, чтобы потом забрать сто процентов назад. По 110% приобретать уже нет желания. Какой же идиот станет платить такую цену, если понимает, что потом 10 процентов ему не вернётся?!

( Читать дальше )

Компании группы НБ-Центр (Маныч-Агро и АО им. Т.Г. Шевченко) опубликовали финансовые результаты за 3 квартал 2022 г.

- 08 ноября 2022, 13:23

- |

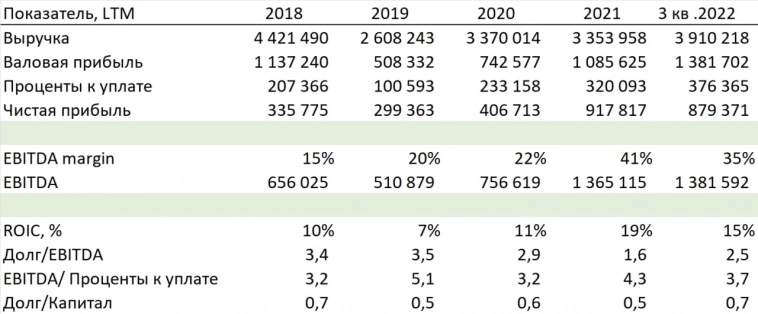

В облигационную группу НБ-Центр входят два эмитента: Маныч-Агро и АО им. Т.Г. Шевченко.

В таблице ниже представлены результаты по консолидированной отчётности облигационной группы (в облигационную группу так же входят ООО «ПКФ „НБ-ЦЕНТР“ и ООО Терминал).

( Читать дальше )

Коротко о главном на 08.11.2022

- 08 ноября 2022, 13:17

- |

- Компания «Новые технологии» сегодня начинает размещение пятилетних облигаций серии БО-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00069-L. Ставка 1-6-го купонов установлена на уровне 13,5% годовых. Купоны полугодовые. По выпуску предстоит оферта через три года. Организаторы выпуска — Газпромбанк и инвестбанк «Синара».

- АПРИ «Флай Плэнинг» сегодня начинает размещение четырехлетнего выпуска облигаций серии БО-002Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-12464-K-002P. Ставка 1-4-го купонов установлена на уровне 24% годовых, купоны ежеквартальные. Запланирована оферта через год. По выпуску предусмотрено частичное досрочное погашение — по 50% от номинала будут погашены в даты окончания 15-го и 16-го купонных периодов. Выпуск включен в Третий уровень котировального списка и Сектор ПИР. Организатор — ИК «Иволга Капитал».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал