ОБлигации

Коротко о главном на 11.11.2022

- 11 ноября 2022, 14:24

- |

- «Интерлизинг» установил ставку купона трехлетнего выпуска облигаций серии 001Р-04 объемом 3,5 млрд рублей на уровне 12,35% годовых на весь период обращения. Купоны ежеквартальные. По выпуску запланирована амортизация: по 16,5% номинальной стоимости облигаций будет погашено в даты выплат 7-11-го купонов, еще 17,5% — в дату выплаты 12-го купона. Техразмещение запланировано на 15 ноября. Организаторы — Совкомбанк и банк «Уралсиб».

- Московская биржа зарегистрировала программу облигаций «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» серии 003P. Регистрационный номер — 4-00381-R-001P-02E. Облигации в рамках программы размещаются по открытой подписке.

- «Селектел» установил финальный ориентир ставки купона трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей на уровне 11,5% годовых. Купоны полугодовые. Сбор заявок прошел 10 ноября. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк. Техразмещение запланировано на 15 ноября.

( Читать дальше )

- комментировать

- 198

- Комментарии ( 0 )

Газпром разместил два выпуска локальных облигаций для замещения евробондов с погашением в 2024 и 2028гг

- 11 ноября 2022, 14:09

- |

«Газпром капитал» разместил локальные облигации на 264,3 млн евро для замещения части выпуска евробондов с погашением в 2028 году и локальные облигации на 268,7 млн евро для замещения части выпуска еврооблигаций с погашением в 2024 году, сообщила компания.

Согласно сообщениям компании, доля фактически размещенных облигаций от общего количества бумаг выпуска, подлежавших размещению, составила 52,87% для выпуска-2028 и 35,83% для выпуска-2024.

«Замещающие» облигации имеют аналогичные с обмениваемыми еврооблигациями условия по размеру и срокам выплаты купонного дохода, сроку погашения и номинальной стоимости. При этом расчеты по этим бумагам будут осуществляться в рублях по курсу Банка России на дату соответствующей выплаты.

Четвертый выпуск биржевых облигаций ТК «Нафтатранс плюс» успешно размещен

- 11 ноября 2022, 14:01

- |

В четверг, 10 ноября, завершилось первичное размещение облигационного выпуска ООО ТК «Нафтатранс плюс». Бумаги эмитента доступны на вторичных торгах по ISIN RU000A105CF8.

Выпуск Нафтатранс плюс-БО-04 размещался по открытой подписке в течение 8 торговых дней. За этот период инвесторы подали 605 заявок на покупку. Максимальный объем одной заявки — 30 млн руб., минимальная сумма покупки, она же самая популярная, — 1 тыс. руб. Размер средней заявки составил 165 тыс. руб.

Объем выпуска БО-04 — 100 млн рублей со ставкой купонного дохода в 19% на первые 15 месяцев (YTM к оферте ~19,56). Через 15 купонных периодов состоится полная безотзывная оферта с пересмотром ставки. Также для повышения ликвидности бумаг эмитентом предусмотрены 4 добровольных оферты — приобретение по соглашению с инвесторами — до 25% от объема выпуска каждая в даты окончания 3,6,9,12 купонных периодов.

( Читать дальше )

Пара инсайтов с голосового чата Smartlab Premium: замещайки, АКРА, Детский Мир

- 11 ноября 2022, 13:13

- |

Вчера первый раз нашей командой провели голосовой чат в закрытой телеграм группе для годовых подписчиков смартлаб премиум (запись доступна в чате).

Что интересного могу отметить среди прочего?

Понравилась идея с замещающими бондами Газпрома от Сереги. В чем идея? Брокеры натарили Газпрома за бугром с большими дисконтами и сейчас льют замещающие в рынок, фиксируя прибыль, отсюда низкая цена и высокий процент по этим бондам. Типа получается, что «безопасный» долларовый бонд Газпрома дает 9% годовых при справедливой дохе в районе 6% годовых. «Безопасный» в том смысле, что бонд и купон в баксах, а выплаты все в рублях по курсу ЦБ. Получается рисков никаких, кроме кредитного риска самого Газпрома.

А еще Серега рассказал, что больше доверяет АКРА, чем Эксперту. Типа АКРА наиболее адекватно предвидит предстоящие дефолты.

( Читать дальше )

Песочница LIVE. Детский мир и все все все. Прямой эфир сегодня, 11 ноября, 16:00

- 11 ноября 2022, 12:06

- |

Сегодня в прямом эфире Андрей Хохрин, Дмитрий Александров и Марк Савиченко ответят на ваши вопросы.

Поговорим о неожиданных успехах ВДО, о способах хранения рублей и вложений в иностранные валюты. А также о жизненной логике фондового рынка, противоборстве инвесторов и брокеров и, конечно, о Детском нашем мире.

Пятница, 11 ноября, 16:00. Присоединяйтесь!

( Читать дальше )

"Русал" 11 ноября начинает размещение коммерческих облигаций на 2,5 млрд юаней

- 11 ноября 2022, 10:29

- |

МКПАО «Русал» 11 ноября начнет размещение выпуска коммерческих облигаций серии 001PC-01 объемом 2,5 млрд юаней со сроком обращения 2,3 года, следует из материалов НРД.

Ставка купона до погашения установлена на уровне 3,75% годовых. Длительность 1-го купонного периода составит 119 дней, 2-9-й купоны — квартальные.

Как сообщалось, НРД 9 ноября зарегистрировал 4 выпуска коммерческих облигаций «Русала» серий 001PC-01 — 001PC-04.

Срок погашения всех выпусков — 7 марта 2025 года, все они будут размещены по закрытой подписке.

Номинальная стоимость одной облигации по всем выпускам — 1 тыс. юаней.

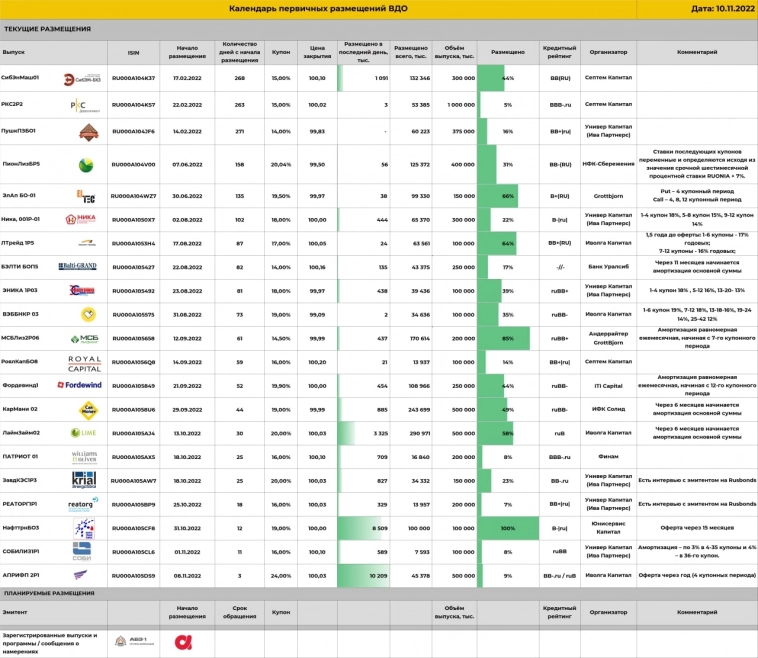

Календарь первичных размещений ВДО на утро 11.11.22 г.

- 11 ноября 2022, 09:16

- |

Напоминаем, продолжаются размещения:

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

ЭБИС: Запутанная история

- 11 ноября 2022, 07:48

- |

В августе 2022 г. компания «ЭБИС», старожил сегмента ВДО и один из немногих действительно «зеленых» эмитентов, начала последовательно допускать просрочки по купонным выплатам. Дважды дефолта удалось избежать, но в третий раз просрочка переросла в полноценный кросс-дефолт по всем облигациям эмитента общим объемом 1,4 млрд рублей. Что произошло с бизнесом, какие перспективы у эмитента и его кредиторов, а также какие уроки из этой ситуации стоит извлечь инвесторам — разбираемся в этом обзоре.

ЭБИС является оператором по переработке (рециклингу) пластиковых отходов. Компания перерабатывает использованный пластик во вторичное сырье, которое продает производителям конечных изделий. Основным активом предприятия выступает производственный комплекс в Твери.

( Читать дальше )

ПК «СМАК» заместила бельгийскую пищевую химию в производстве, сохранив качество продукции

- 11 ноября 2022, 07:44

- |

Эмитент нашел аналог бельгийской пищевой химии. Переориентация на китайский, частично российский рынки прошла успешно. Закуп остальных видов сырья не вызывает сложностей — ПК «СМАК» действует, ориентируясь на имеющийся спрос.

В 3 квартале эмитент начал работать над поиском аналогов бельгийской пищевой химии (крахмала и разрыхлителя), которая используется для производства паштетов. Запас компонентов должен был рано или поздно закончиться, а повторный их закуп стал невозможен. ПК «СМАК» решила переориентироваться на китайский и российский рынки.

«Наши технологи проделали большую работу. Ранее мы заказывали у поставщиков определенные позиции, точно зная, как они проявят себя в работе. Сейчас пришлось протестировать внушительное количество отечественных и китайских аналогов. Как итог — удалось составить рецептуру с новыми ингредиентами и сохранить качество нашей продукции», — рассказал директор ООО ПК «СМАК» Андрей Черепенников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал