ОБлигации

Остановка рынка облигаций и "далекая радуга"

- 16 ноября 2022, 07:40

- |

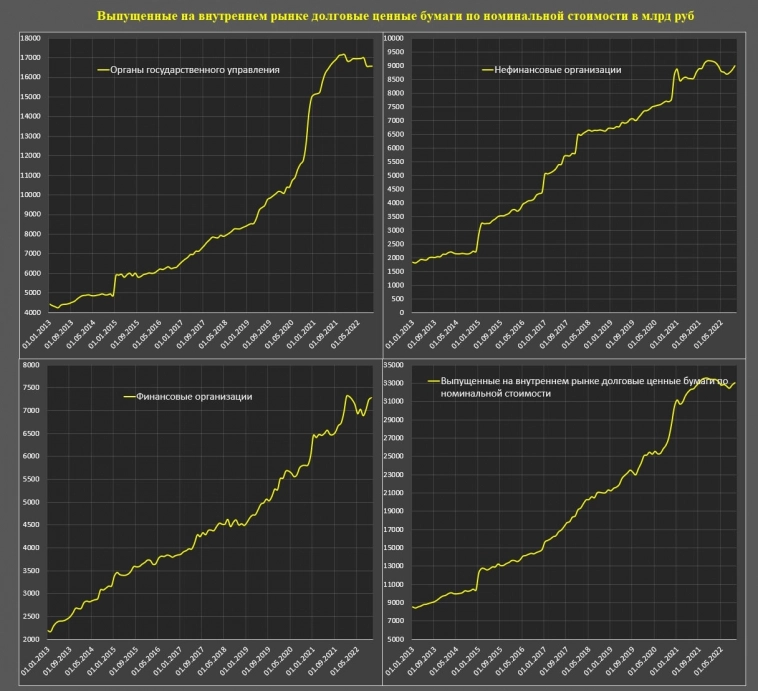

С неделю назад наткнулся на такую вот группу графиков. Они отображают полную остановку размещений на всем российском рынке облигаций. От ВДО до ОФЗ. Новые робкие размещения не перекрывают гашений. Рынок сдувается. По ссылке можно прочитать аналитику авторов материала.

От себя добавлю, что столь длительное замораживание первичного облигационного рынка – феномен для последних десятилетий. На уровне смутных воспоминаний, аналогом может быть кризис 2008-9 годов. Но, допускаю, тогда период тишины был короче. Рынку теперь придется уже не восстанавливаться, а воссоздаваться. Совсем не одно и то же.

И еще одна ссылка. О том, что частичная мобилизация стала для финансового рынка большей травмой, чем начало СВО. Речь о том, что банковская система получила на мобилизации больший итоговый отток денег, чем на начале спецоперации.

Финансирование экономики – причина, а то и способ ее существования. Критическая инфраструктура. И по ней большая политика, пусть и не намеренно, прошла катком.

( Читать дальше )

Повысит ли ФРС КС на 0,75% в декабре ?

- 15 ноября 2022, 22:42

- |

Повысит ли ФРС КС на 0,75% в декабре ?

Евгений Суворов (MMI) и Андрей Хохрин: о мобилизационной экономике, нефти, стройке и плохих долгах. Прямой эфир 16 ноября 14:00

- 15 ноября 2022, 18:25

- |

16 ноября, в 14:00 Андрей Хохрин в прямом эфире вместе с Евгением Суворовым, автором ведущего экономического телеграм-канала MMI разберут следующие темы:

- контуры мобилизационной экономики и ее будущее;

- чувствительность российской экономики к ценам на нефть и газ, если они всё же упадут;

- устойчивость и риски рубля;

- риски застройщиков как эмитентов облигаций / риски российских облигаций в целом.

Оставляйте вопросы спикерам в комментариях и присоединяйтесь к эфиру:

( Читать дальше )

IDF Eurasia — участник форума инновационных финансовых технологий Finopolis

- 15 ноября 2022, 17:08

- |

В Москве 10 ноября состоялся форум Finopolis — знаковое событие в мире российского Финтеха, проводимое Центробанком совместно с партнерами из числа лидеров IT и финансового рынка.

Будучи флагманом финансово-технологических преобразований с обширной и востребованной на уровне регулятора экспертизой, Группа IDF Eurasia была приглашена к участию в одном из важнейших и ключевых финтех-мероприятий в стране.

Ирина Хорошко, генеральный директор IDF Eurasia, выступила в рамках сессии «Микрофинансовые организации в новой цифровой реальности», посвященной способности рынка МФО поддерживать в нынешних реалиях текущий уровень цифровизации и дальше развивать его, быстро и качественно внедряя технологии. Модератором сессии выступил Филипп Габуния, заместитель Председателя Банка России.

В ходе своего выступления Ирина Хорошко отметила разнообразие источников данных в России, в том числе благодаря которым микрофинансовый рынок в стране вышел на новую качественную ступень развития — «рынок МФО сегодня это и про качество, и про количество». По линии государственных сервисов сектор движется в сторону внедрения Цифрового профиля клиента, а также заинтересован в запуске проекта Госключ для упрощения процедуры идентификации и снижения уровня потенциального фрода.

( Читать дальше )

ЛУКОЙЛ с 16 ноября по 16 декабря будет выкупать евробонды пяти выпусков, права на которые учитываются в депозитариях РФ

- 15 ноября 2022, 17:05

- |

«ЛУКОЙЛ» в срок с 16 ноября по 16 декабря планирует выкупить долларовые еврооблигации, учет прав на которые осуществляется в российских депозитариях, сообщила компания на ленте раскрытия информации.

Выкуп будет осуществлен на площадке «Московской биржи» с расчетами в российских рублях. Приобретаться будут долговые бумаги всех пяти находящихся в обращении выпусков евробондов «ЛУКОЙЛа».

Ключевые операционные результаты ООО "Лизинг-Трейд" за октябрь

- 15 ноября 2022, 16:48

- |

- По итогам месяца лизинговый портфель составил 5,8 млрд руб. (+5,6% с начала года).

- На топ-10 лизингополучателей приходится 23% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 131%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,6% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

КДПВ: Динамика одного эмитента -40% +35% -20% +16% intraday

- 15 ноября 2022, 16:15

- |

https://www.tradingview.com/x/8HhdsqLT

притом почему он еще не стоит 0-10% + «полтора купона» — до сих пор загадка природы

( Читать дальше )

Минфин РФ 16 ноября проведет аукционы по размещению ОФЗ 26241, 29022 и 52004

- 15 ноября 2022, 16:11

- |

Министерство финансов России 16 ноября проведет аукционы по продаже ОФЗ-ИН серии 52004 в объеме остатков, доступных для размещения, а также ОФЗ-ПД серии 26241 и ОФЗ-ПК серии 29022, говорится в сообщении Минфина.

Облигации серии 26241 с погашением 17 ноября 2032 года имеют 19 полугодовых купонных периодов и первый купонный период — 196 дней, дата выплаты 1-го купонного дохода — 31 мая 2023 года. Ставка купонного дохода определена в размере 9,5% годовых (1-й купон — 51,01 рубля на облигацию и 2-20-й купоны — 47,37 рубля на облигацию).

Облигации серии 29022 с погашением 20 июля 2033 года имеют 42 квартальных купонных периода и первый купонный период — 77 дней, дата выплаты 1-го купонного дохода — 1 февраля 2023 года. Расчет процентных ставок 1-43-го купонов и соответствующих купонных доходов производится на основе среднего значения ставок RUONIA за текущий купонный период с небольшим «техническим» временным лагом в семь календарных дней, то есть определяются в конце текущего купонного периода (для прежних выпусков ОФЗ-ПК ставки рассчитывались на основе истекшего купонного периода и были известны до начала купонного периода — ИФ).

Мосбиржа зарегистрировала выпуск облигаций "Южуралзолота" объемом от 500 млн юаней

- 15 ноября 2022, 12:36

- |

Московская биржа" зарегистрировала выпуск 2-летних облигаций АО «Южуралзолото» серии 001Р-01 объемом не менее 500 млн юаней и включила его во второй уровень котировального списка, сообщается в материалах биржи.

Выпуску присвоен регистрационный номер 4B02-01-33010-D-001P.

Как сообщалось, сбор заявок на заем пройдет 17 ноября с 11:00 до 15:00 МСК.

Ориентир ставки 1-го купона — не выше 4,3% годовых, что соответствует доходности к погашению на уровне не выше 4,35% годовых. По выпуску предусмотрены полугодовые купоны.

Организаторами размещения выступят Газпромбанк, Московский кредитный банк, инвестиционный банк «Синара», Росбанк и РСХБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал