ОБлигации

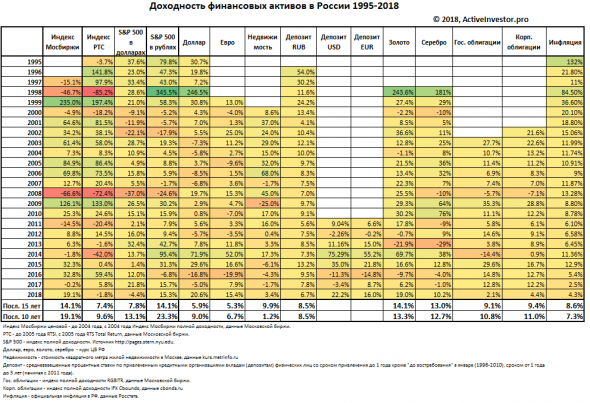

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- комментировать

- ★158

- Комментарии ( 92 )

Рынок вблизи исторических максимумов

- 28 января 2019, 08:46

- |

Российский рынок акций по итогам недели закрылся вблизи исторических максимумах, индекс МосБиржи прибавил почти 1%.

Лидером роста стали обыкновенные акции Россетей, которые за неделю выросли на 8,9% за счёт разгона котировок для продажи крупного пакета по цене 0,9744 руб. Последние дни проходил По данным газеты «Комерсантъ» около 2% акций холдинга мог купить НПФ «Газфонд».

( Читать дальше )

Индикатор канал Боллинджера

- 27 января 2019, 11:38

- |

Аудитория возжелала послушать об индикаторах которые я использую в торговле.

В этом видео я расскажу об индикаторе канал Боллинджера.

1) Об индикаторе

2) Подстройка

3) Правила индикатора.

Стоит запомнить, что любой индикатор не самодостаточен и является дополнением к основному анализу, например я использую фундаментальный анализ, а индикаторы идут в дополнение. Если вы чистый технарь, то нужен комплекс индикаторов с разными способами анализа цены.

( Читать дальше )

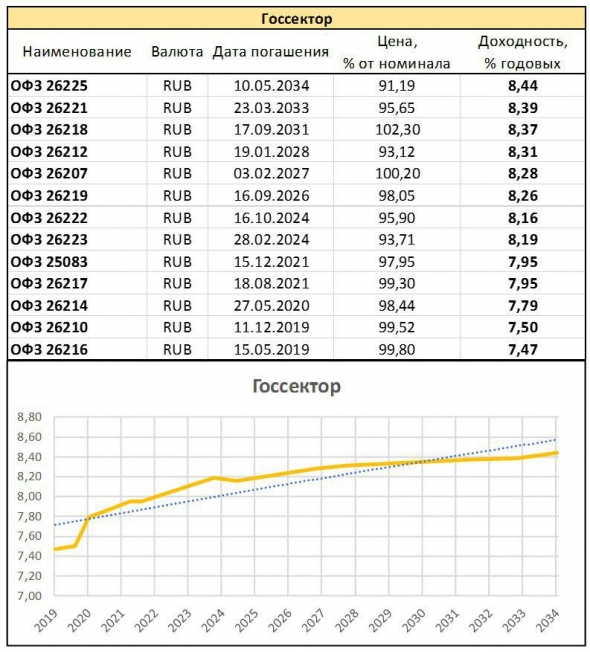

Так ли страшно контанго на нефть, если добавить ОФЗ

- 26 января 2019, 13:59

- |

www.moex.com/ru/contract.aspx?code=BR-2.16.

Цена фьючерса на Февраль 2019 года — 61.54, на Февраль 2020 — 63.15.

Расчет: 61.54/63.15*100-100=2,55%.

Небольшое контанго для нефти, но как быть, учитывая, что на этом рынке цены дальних контрактов могут быть увеличены?

А вдруг с течением времени годовое контанго составит 8%, а мы уже заняли догосрочную позицию?

Предлагаю рассмотреть следующее решение.

Допустим гипотетически нужно купить на долгосрок нефть на весь депозит (1 млн. руб.).

Привлечение кредитного плеча не рассматриваю.

Сейчас ближайшее государственные облигации — ОФЗ 26208 — с датой погашения 27.02.2019 приносит 7,53 % годовых.

Делаем так:

Затариваемся на весь депозит ближайшими ОФЗ (покупаем ОФЗ на 1 млн. руб.).

Купленные ОФЗ брокер позволяет использовать в качестве ГО для нефтяных фьючерсов не влезая в маржинальное кредитование, поэтому дополнительно к ОФЗ смело встаем в лонг на 1 млн. руб. по нефти.

Да, риски по облигациям тоже есть, поэтому исключаем их 27.02.2019 перкладываясь только в ближайшие к погашению ОФЗ, например ОФЗ 26216 с погашением 15.05.2019.

( Читать дальше )

Краткий обзор доходностей облигационного рынка России

- 24 января 2019, 15:46

- |

Первая неделя за полтора месяца, когда доходности ОФЗ чуть выросли. Обычные рыночные колебания. Но и постоянного падения ставок, как это было долгое время, не наблюдаем. Наш настрой – на сохранение доходностей коротких выпусков, на уровне, близком к 7,5%. И н некоторый рост доходностей длинного конца. Хотя про длинный конец – это тактическое суждение, на февраль, может – март. Рано или не очень поздно Банк России буде едва ли не вынужден понижать ключевую ставку, что даст поддержку ценам, или даже приведет к их повышению.

( Читать дальше )

Часть инструментов не доступна в Interactive Brocker

- 24 января 2019, 14:49

- |

искал, еле нашел вот эту http://cbonds.com/emissions/issue/189581? вроде написано что она торгуется все еще.

а в IB она не доступна к торговле.

Облигации в разрешениях есть, на котировки подписался, другие облигации доступны.

что не так?

это у меня лично косяк или в принципе инструмент не доступен?

написал в поддержку, пока молчат.

Кэрри продолжается (битва в нашей песочнице)

- 24 января 2019, 11:58

- |

1. опять RGBI против USD

2. Индекс Мосбиржи (и РТС) вытаскивают Сбер + Газпром против USD и Роснефть

P.S. Графики были вчера. Сегодня можете продолжить сами :)

Иногда они возвращаются :)

smart-lab.ru/blog/517919.php

Облигации ГК Пионер -001р-02 и Бинбанк бо-14. Вопрос знатокам.

- 23 января 2019, 15:51

- |

В обоих случаях эмитент понимает, что платит слишком большой купонный доход и сейчас может разместить облигации под более низкий процент. Однако в одном случае Бинбанк бо-14 эмитент просто устанавливает минимальный купон, а владельцы сами подают к выкупу, а в другом ГК Пионер -001р-02 эмитент сам досрочно выкупает облигации. Досрочно погасить мог и тот и тот, но выбрали они разные пути.

Почему так происходит, и какой способ выгодней для эмитента?Консолидация рынков на фоне охлаждения глобального спроса на риск

- 23 января 2019, 13:48

- |

Российский рынок акций

Рынок акций РФ выглядит крепким, но рост приостановился под воздействием ряда факторов: коррекция нефтяных котировок, а также коррекция на внешних рынках акций.

При возобновлении роста нефти и/или индекса S&P500 возможно возобновление роста индекса ММВБ с целью ~2500-2540 пунктов.

Сильнее всего на нашем рынке акций выглядят финансовый и потребительский сектора, также сохраняются покупки в отдельных акциях энергетического сектора.

В случае возобновления роста рекомендуем обращать внимание на акции Сбербанка, ВТБ, Московской биржи, Магнита, Россетей, ФСК и ТГК-1.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,7-7,8%, USD 2,2-2,4%, по недельным — RUB 7,7-7,8%, USD 2,4-2,6%.

Рынок облигаций

Рынок рублевых облигаций после недавнего ралли в начале года вошел в фазу консолидации, это коррелирует с общим охлаждением глобального спроса на риск, каких-либо значимых драйверов для дальнейшего роста рискованных активов сейчас нет, но доходности рублевых активов все еще очень привлекательны для иностранных инвесторов. Сегодня Минфин проведет аукцион по размещению 3,5-летних ОФЗ 26209 на 20 млрд рублей и 15-летних ОФЗ 26225 на 10 млрд рублей, результаты аукционов будут показательны с точки зрения отношения инвесторов к рублевым облигациям. Обратим внимание на новые размещения рублевых корпоративных облигаций: Магнит, объем 10 млрд руб. на 3 года, ориентир YTM 9.10-9.31%, МТС, объем 10 млрд руб. на 5 лет, YTM 8.99%, РЖД, объем 10 млрд руб. на 5 лет, ориентир YTM 8.89-8.99%. Доходности по этим выпускам превышают доходности ОФЗ на эти сроки на 80-100 бп, это достаточно щедрая премия, которая превышает обычные значения спреда к ОФЗ на спокойном рынке, рекомендуем этим воспользоваться и обратить внимание на выпуски корпоративных облигаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал