ОБлигации

14 мая состоялась выплата 2-го купона по 2-му выпуску биржевых облигаций ООО «Пионер-Лизинг»

- 14 мая 2019, 13:22

- |

Эмитент исполнил все обязательства в полном объеме и в соответствии с установленными сроками. Размер выплаты инвесторам составил 1 446 680,39 рублей. При этом ставка 2-го купона по данным облигациям составила 14% годовых. Ставка со 2-го по 120-й купоны устанавливается по формуле: Ключевая ставка Банка России + 6,25%. Ставка 3-го купона определена в размере 14% годовых. Выплата купонов предусмотрена каждые 30 дней. Выплата 3-го по второму выпуску купона состоится 13 июня.

Напоминаем, что в настоящее время на Московской Бирже обращаются 2 выпуска биржевых облигаций ООО «Пионер-Лизинг», которые доступны для приобретения неограниченному кругу лиц. Купонная ставка облигаций 1-го выпуска составляет 12,25% годовых (с 1-го по 12-й купон включительно). Маркет-мейкером выпусков, обеспечивающим ликвидность ценных бумаг, выступает АО «НФК-Сбережения».

Чат эмитента в телеграмме

- комментировать

- Комментарии ( 1 )

Made in (China) the USA?

- 14 мая 2019, 11:30

- |

Накануне 11-го раунда переговоровмежду США и Китаем глава банка JPMorganоценивал шансы ихсрыва как один к пяти. Трудно было не согласиться с утверждением президента Трампа о том, что в «торговых войнах легко побеждать», если взять за стартовую точку гигантский дефицит внешней торговли в $420 млрд.

Казалось бы, рациональные аргументы не могли не сработать, и сама логика затянувшихся с ноября прошлого года дискуссий другое попросту исключала, однако случилось немыслимое. Китай на финишной ленточке решил пересмотреть достигнутые договоренности, да так, что Трампу ничего не оставалось кроме как пожаловаться в Twitter о «сломанной» сделке. Оставляя небольшой зазор Пекину для «исправления», он был вынужден повысить пошлины до 25% на импорт объемом в $200 млрд и пригрозить, что этим дело далеко не ограничится.

( Читать дальше )

Может ли Китай обрушить рынок американских облигаций?

- 14 мая 2019, 11:16

- |

( Читать дальше )

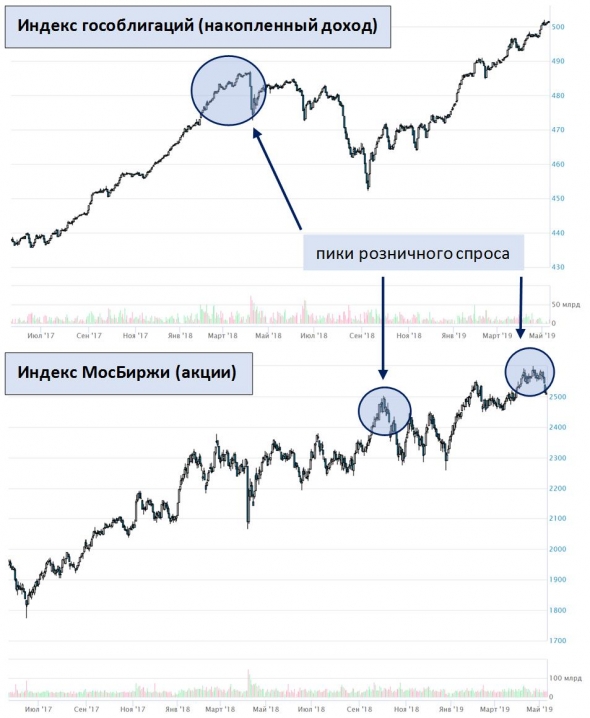

Играйте против пайщиков

- 14 мая 2019, 08:17

- |

Своевременная статья на актуальную тему от газеты «Коммерсантъ» (https://www.kommersant.ru/doc/3966149). Вот основные ее тезисы:

1. Апрель – первый месяц с октября прошлого года, когда наблюдался чистый приток средств инвесторов в паевые фонды.

2. Наибольшим спросом пользовались фонды с агрессивными стратегиями, т.е. фонды акций и смешанных инвестиций.

3. Причем среди инвестпредпочтений лидируют индексные фонды на американский рынок акций.

4. Приток денег в фонды акций в первую очередь следствие оттока из фондов облигаций.

Как это можно прокомментировать?

• Розничные инвесторы – инвесторы, действующие с запозданием и действующие нерационально. Не искушенный в рынке человек принимает решение купить или продать, глядя на график. Цена долгое время росла – легко и хочется купить, ведь есть история роста. Цена долго падала – зеркальное поведение. Тогда

( Читать дальше )

Файл моих настроек QUIK для "фондовой торговли"

- 13 мая 2019, 19:20

- |

(Загружаются из QUIK, выбираем меню «Система» — «Загрузить настройки из файла» где и выбираем файл «140519ФондовыйАлор.wnd»)

drive.google.com/file/d/1knSJvbaKrdqUysC_XRqmrfXlwjL-eJ5B/view?usp=sharing — ссылка на файл настроек

В этом посте я выкладываю свои настройки торгового терминала QUIK для …условно назовем «фондовой торговли» (акции, облигации, опционы, фьючи – не внутридневка). Эти настройки могут на первый взгляд показаться слегка сложноватыми, но к ним крайне быстро привыкаешь, так как они позволяют снизить «хаотичную активность» и отслеживать рынок комплексно, а рынок – это единая структура.

Это уже профессиональные настройки и рассчитаны они на два монитора (можно ноутбук+монитор – легко соединяются через шнур). В настройках рабочее пространство разбито на ряд вкладок логика которых следующая: «Карта» — это основная просмотровая зона – ваша капитанская рубка – на этой вкладке размещены новости, лидеры роста и снижения по акциям, облигациям и фьючам (для арбитража), отраслевые индексы, а так же выведены основные индикативы нашего рынка (РТС, доллар, евро, фьюч на золото и на нефть). Везде прочерчены тренды и ценовые уровни – т.е. через время их нужно будет корректировать.

( Читать дальше )

Инвестиции, с чего начать и не сломать шею

- 13 мая 2019, 10:37

- |

Итак. На входе имеем полмиллиона рублей, достаточно консервативный настрой и общую цель обогнать депозит в системно значимом банке на горизонте от года до трех. Предпочтение облигациям.

https://smart-lab.ru/blog/538220.php

В комментариях я постарался выразить свою точку зрения на этот счет, но получилось громоздко. Кроме того, возможно, это интересно и более широкого круга людей, которые столкнулись с той же проблемой.

Обращаю внимание, что нижеследующий текст не гайд по инвестициям, а заметки о том, какие подводные камни могут ждать инвестора на рублевом рынке облигаций. Пропорции, указания на конкртеные бумаги, состав портфеля отражают мое личное мнение по этому вопросу и, как и все остальное, не являются индивидуальной инвестиционной рекомендацией.

( Читать дальше )

Портфелей PRObonds станет больше

- 13 мая 2019, 08:21

- |

10 месяцев назад мы начали вести первый портфель, состоящий строго из ВДО. Спустя 3 месяца ввели второй портфель, включающий в себя спекуляции. Оба портфеля дали отличные результаты. Портфель PRObonds #1 удерживает доналоговую доходность в районе 15% годовых, портфель PRObonds #2 – ближе к 20%. Практическое доказательство качества наших инвестрешений позволяет или даже заставляет расширить число портфелей. Так что в ближайшие дни мы запустим еще пару портфелей:

- Портфель №3. Короткие облигации максимального кредитного качества (ОФЗ, субфеды и крупнейшие корпорации) + спекулятивная часть, аналогичная портфелю PRObonds #2. Цель по доходности – 10-15% годовых.

- Портфель №4. Портфель российских акций, состоящий, максимум, из 10 наиболее ликвидных бумаг, с возможностью хеджирования его падений через фьючерсную позицию. Цель по доходности – 15-20% годовых.

( Читать дальше )

Время облигаций

- 13 мая 2019, 08:14

- |

• В пятницу 10 мая мы открыли короткую позицию в индексе американских акций. Сделка, как и все предыдущие, совершена на Московской бирже, благо, инструментарий срочного рынка площадки позволяет.

• С октября прошлого года наши спекулятивные сделки были сосредоточены в продажах акций Сбербанка, нефти, пары USD|RUB. На прошлой неделе с прибылью завершилась сделка по продаже фьючерса на акции Сбербанка. Она стала 6-й подряд прибыльной сделкой. А спустя 3 дня была начата 7-я сделка, по продаже фьючерса на индекс американских акций (US500). Была с прибылью закрыта короткая позиция в акциях Сбербанка

• Причины игры на понижение в американских акциях обсуждались много и подробно. В нашем представлении западные рынки в целом и американский в частности предельно дороги и нуждаются в значительной коррекции. А растущая волатильность добавляет шансов на реализацию коррекционного сценария.

• Игра на понижение на американском рынке акций, видимо, станет продолжительной игрой, рассчитанной на месяцы, в ходе которой наверняка будет несколько отдельных сделок.

( Читать дальше )

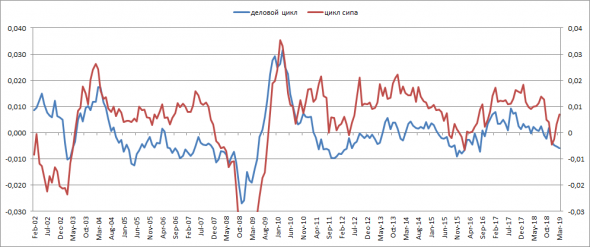

Индекс S&P500 оторвался от макроэкономической реальности.

- 10 мая 2019, 14:38

- |

В преддверии данных по инфляции в США, которые выйдут сегодня, сел разобраться, что же нам сулит будущее если его оценить через макроэкономическую и финансовую призму. Результаты немного удивили.

Более оперативная информация у меня в канале телеграмм https://t.me/khtrader нас там все больше и больше

Итак, основная картинка иллюстрирует отрыв индекса S&P500 от макроэкономической реальности.

На картинке: красная линия среднегодовые темпы динамики индекса S&P500, синяя — тоже самое по деловому циклу (смесь темпов инфляции, индексов PMI и прочих данных).

Как видим, сипа растет, в то время как деловой цикл снижается, и потихоньку подходит к уровням 2016 года. Если бы не крепкий рынок труда, то с учетом роста инфляции можно было констатировать стагфляцию в экономике США, а лечится это как бронхит, долго и нудно.

Последний раз такая дивергенция наблюдалась в 2011 году, тогда рост рынка был стимулирован монетарной политикой QE от ФРС, сейчас же это происходит через фискальную политику QE (снижение налоговых ставок), что приводит к бай-бэкам, вместо вложений в капитальный инвестиции.

( Читать дальше )

Россия смотрится сильнее остальных рынков

- 08 мая 2019, 15:05

- |

Российский рынок акций

На внешних рынках развивается полноценная коррекция, спровоцированная обострением ситуации вокруг торговых переговоров между Китаем и США. Развивающиеся рынки под давлением. Пока Россия смотрится сильнее остальных рынков за счет относительно высокой нефти и начала сезона дивидендных выплат. От результата переговоров США-Китай 9-10 мая будет зависеть дальнейшая динамика мировых фондовых рынков. Если переговоры закончатся провалом и введением новых тарифов, на рынках должна продлиться коррекция, т.к. на такой сценарий в полной мере инвесторы не настроены.

С технической точки зрения индекс ММВБ вблизи поддержки 2550-2555 пунктов. Пробой этого уровня вниз по цене закрытия будет с большой вероятностью означать движение вниз сначала к 2500 пунктам, а затем и ближе к 2400. Удержание этого уровня дает надежду на продолжение роста к историческим максимумам.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,3-7,6%, USD 2,0-2,2%, по недельным — RUB 7,5-8%, USD 2,2-2,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал