ОБлигации

Изменения портфелей за октябрь

- 03 ноября 2016, 09:59

- |

Покупал Мегафон (MFON) по 600 р/акцию (4 октября 2016)

Покупал Башнефть ап (BANEP) по 1700 р/акцию (6 октября 2016)

Продал немного М.Видео (MVID) по 357 р/акцию (7 октября 2016)

Покупал Башнефть ап (BANEP) по 1500 р/акцию (11 октября 2016)

Покупал Черкизово (GCHE) по 750 р/акцию (11 октября 2016)

Продал немного Россети ап (RSTIP) по 1.902 р/акцию (11 октября 2016)

Покупал ОМПК (OSMP) по 35 р/акцию (13 октября 2016)

Получил дивиденды от АФК Система (

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Еще одна хорошая возможность... потерять денег на облигациях )

- 02 ноября 2016, 12:57

- |

www.banki.ru/news/columnists/?id=9324973

говорят ЦБ распродает, 40% доходность, оферта в декабре.

Банк на самом деле приличный, не в пример Пересвету

Кто что думает?

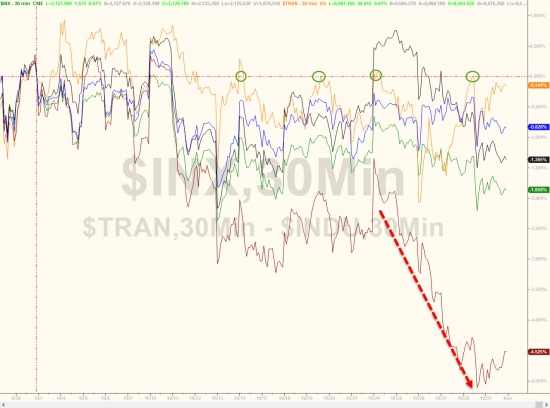

Фондовые рынки находятся перед уровнями крупных стопов. Любое движение вниз может спровоцировать исполнение отложенных ордеров.

- 01 ноября 2016, 16:57

- |

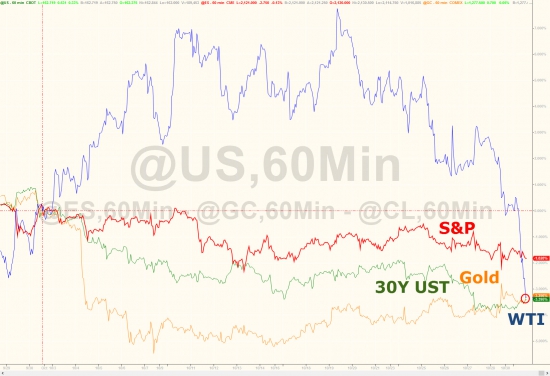

Месячные итоги торгов от Zerohedge. Акции, облигации, золото, нефть.

- 01 ноября 2016, 16:06

- |

Гособлигации – худший месяц с февраля 2015 года

Акции – худший месяц с января 2016 года

Индекс доллара – лучший месяц с ноября 2015 года

Впервые с августа 2015 года (когда случился крах рынков из-за девальвации юаня) и акции, и облигации оказались в минусах по итогам месяца. Заметьте, что за месяц нефть, облигации и нефть снизились примерно на 3%

( Читать дальше )

Мировые инвесторы скупают китайские облигации

- 31 октября 2016, 22:10

- |

За последние 11 кварталов вложения в китайские гос облигации оказались убыточными лишь один раз. В целом прибыль от них за этот период достигла 25%.

В 2015 г. приток составил $12 млрд, с начала 2016 г. — снизился до $8 млрд. Это произошло на фоне ослабления юаня на 4,2% в паре с долларом США, негативно повлиявшего на доверие инвесторов.

«Сохраняется огромный потенциал медленной диверсификации международных резервов в направлении юаня. К тому же очень высок аппетит со стороны управляющих реальными деньгами — пенсионных фондов и взаимных фондов. Если Китай будет включен в основные индексы облигаций, в будущем он может привлекать в среднем от $80 млрд до $100 млрд в год», — заявил глава департамента аналитики развивающихся рынков в HSBC Holdings Plc Пол Мэкел.

Китайские рынки открываются иностранным инвесторам достаточно медленно. Однако, как уверен профессор Корнелльского университета Эсвар Прасад, ранее отвечавший за китайское направление в МВФ, лет через десять на долю юаня будет приходиться около 10% мировых валютных резервов. Сейчас их общая сумма превышает $11 трлн.

( Читать дальше )

Российские компании стали больше занимать в рублях

- 31 октября 2016, 16:57

- |

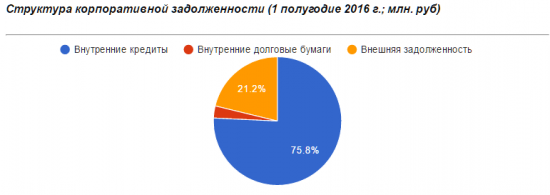

Российские корпорации стали больше занимать дома — выпуск долговых бумаг ускорил свой рост. За 2 квартал 2016 г. он прибавил 8%, что является самым значимым увеличением последних 3-х лет, если не брать в расчет 4 квартал 2014 г. и 1 квартал 2015, когда в отношении России были введены санкции, и она столкнулась с колоссальным оттоком средств из страны.

За апрель – июнь российские компании заняли на внутреннем рынке около 310 млрд. рублей. Общая сумма долга по итогам полугодия составила 4,1 трлн. рублей.

Имея ограничения на внешних рынках по привлечению средств в иностранной валюте, организации начали занимать на внутреннем рынке. Объем обязательств, выпущенных в валюте отличной от рубля, во 2-м квартале 2016 составил 64,4 млрд. руб. Стоит признать, что это действительно крохотная сумма, но менее чем год назад доля облигаций, в иностранной валюте, размещенная на российском рынке составляла 0%, а в этом году она доросла до 2%.

Пока доля, приходящаяся на долговые бумаги, мала. Однако закрытость внешних рынков придаст импульс к развитию этого сегмента долгового рынка.

( Читать дальше )

Разработка модели оценки риска дефолта для не финансового сектора. Часть 2

- 31 октября 2016, 13:22

- |

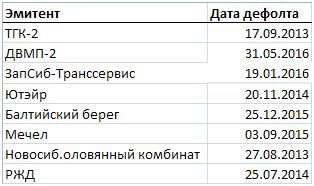

Продолжим учиться самостоятельно определять качество облигации. Если вы ещё не читали 1 часть, то лучше начать с неё: 1 часть. В предыдущей части я советовал составить собственную базу дефолтов с отчетностями этих компаний и датами первых дефолтов. У меня это получилось вот так:

Теперь определимся с теми коэффициентами, которые мы будем использовать. Конечно, чем больше показателей мы возьмем для анализа тем, скорее всего, точнее будет результат, но ради примера ограничимся 4 коэффициентами. И 2 из них я намерено возьму похожих, чтобы показать, как я исключаю равносильные показатели. Вот эти 4 коэффициента:

- EBIT / % к уплате. Или простым языком коэффициент покрытия процентов по кредитам.

( Читать дальше )

Бюджет 2017. Гигантская дырка, сокращение расходов на здравоохранение на 33%!

- 31 октября 2016, 12:51

- |

На самом деле дефицит бюджета 2017 составляет 21% от его доходов или 2,8 трлн рублей (доходы 13,4 трлн).

Когда вы называете такую цифру, сразу приходит осознание масштаба проблем.

Если задуматься, то дисбалансы внутри бюджета просто потрясают! Суммарные «военные расходы» бюджета 2,84 млрд (сокращение почти на 1 трлн руб к 2016 году). Военные расходы составляют 21.2% доходов бюджета. Это значит, что заплатив 100 тыс рублей налогов в будущем году, вы заплатите военным 21 тыр. В этом 2016 году, 28 тыс рублей из ваших 100 тыс налогов ушло на войну.

Расходы на здравоохранение сократились на 33% до 362 млрд! (Новая газета). Таким образом, расходы на войну в 8 раз выше расходов на здравоохранение. Причем сокращение расходов на здравоохранение почти равно одноразовой выплате пенсионерам (220 млрд). Про 5 трлн социальных трат я вообще молчу. Надо так надо. Я просто моложе не становлюсь, и буду бояться заболеть теперь...

Дырка в бюджете огромная.

Заполнять её чем-то таки или иначе придется.

1. Думаю, что Газпром и Роснефтегаз все таки заставят рано или поздно платить нормальные дивиденды.

2. Теперь внимание, цифра. Физические лица держат на депозитах в российских банках 17.2 трлн рублей (вместе с валютными получается 23,45 трлн). Этих денег хватит, чтобы закрыть 6 годовых дефицитов бюджета.

Удивительный баланс экономической системы заключается в том, что падение спроса на ликвидность со стороны бизнеса и банков будет одновременно сопровождаться ростом спроса на деньги со стороны государства. Очевидно, что сбережения населения будут из банков постепенно в ближайшие годы перетекать в ОФЗ. Это совершенно естественный процесс при таких базовых вводных. Причем минфин, похоже, уже думает, как этот процесс подогреть (см. Минфин думает о введении дополнительного налога на депозиты)

( Читать дальше )

Разработка модели оценки риска дефолта для не финансового сектора. Часть 1

- 30 октября 2016, 17:40

- |

Больше идей и обзоров в группе VK : arcaniscapital

Начнем цикл статей, который будет посвящен тому, как самостоятельно разработать модель оценки риска дефолта.

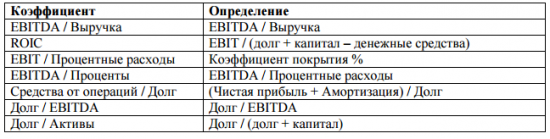

Причины, по которым может понадобиться такая модель, могут быть разные. Например, я хочу делать свои инвестиции, основываясь на собственном видении ситуации, даже, если мои результаты будут скромнее, чем при использовании чужого мнения (того же рейтингового агентства). Также, рейтинговые агентства могут ошибаться: если вспомнить 2007-8 год, то много людей доверились их мнению, а результат вы знаете. И наконец, есть компании, которые не покрываются рейтинговыми агентствами, и при этом их бумаги выглядят привлекательно – как быть в таком случае?

Наша модель будет строго количественной, т.е. использовать только цифры. В большинстве случаев их нужно корректировать, например, на величину прибыли по курсовым разницам, но это скорее уже тонкости.

Оценивать эмитент мы будем по финансовым коэффициентам, которые пройдут отбор и с учетом веса каждого параметра будет определяться итоговая оценка. Вот, пример того, какие основные коэффициенты (они дают большой вес в рейтинге) использует популярное рейтинговое агентство Standard & Poor’s:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал