ОБлигации

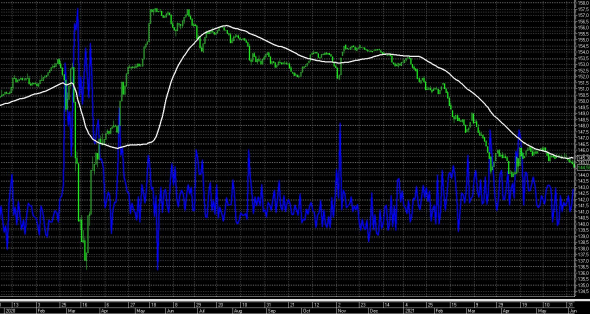

один нюанс к оптимизму на рынках: RGBI (индекс ОФЗ) продолжает падение !

- 04 июня 2021, 17:55

- |

С июня RGBI (индекс ОФЗ) продолжил падение.

Т.е. ждут продолжения роста ставок ЦБ РФ, ужесточения денежно — кредитной политики, выход из ОФЗ.

Это не сочетается с ростом рынка и оптимизмом.

Пишите Ваши комментарии.

С уважением,

Олег.

- комментировать

- Комментарии ( 9 )

ОФЗ и доходность

- 04 июня 2021, 15:34

- |

ОФЗ 25083

Цена = 100.58, Доходность = 5.94% (эффективная)

Погашение 15.12.21

Вроде бы и неплохо (по сравнению со вкладами). Можно было бы взять до конца года под почти 6% годовых, НО:

Не поверил я в такую халяву и решил пересчитать доходность декларируемую Биржей и всеми доступными облигационными калькуляторами.

Цена покупки = 1 005.80 + 33.17 (НКД) = 1 038.97

Выплаченные купоны до погашения (2 шт по 34.90) = 69.8

В итоге в конце срока получим = 1000 + 69.8 = 1 069.80

ПРИБЫЛЬ = 30.83 = 3% годовых!

Похоже, что все калькуляторы облигаций не учитывают НКД на дату покупки при расчете доходности, а при сроках меньше года или близких к этому это становится особенно критично!

У меня конечно в школе не 5 по математике было, поэтому ткните меня носом, где я ошибся!

И да, наверняка это всем известно, но я все равно в шоке :(

Размещен второй выпуск коммерческих облигаций ООО «БК»

- 04 июня 2021, 13:58

- |

Сегодня состоялось размещение второго выпуска бондов новосибирской производственной компании ООО «БК», объем эмиссии составил 16 млн рублей.

Организатором выпуска выступила компания «Юнисервис Капитал», андеррайтером — АО «Банк Акцепт».

Размещение проходило по закрытой подписке. Выпущено 1600 ценных бумаг номинальной стоимостью 10 тысяч рублей со сроком обращения — 1,5 года. Ставка купонного дохода фиксированная — 15% годовых. Выплата купона будет осуществляться ежемесячно. ISIN код: RU000A103745.

ООО «БК» занимается производством изделий из пластмасс для строительного и пищевого направлений промышленности. Выручка компании за 3 месяца 2021 года составила 49 млн рублей, что значительно больше, чем в аналогичном периоде прошлого года — показатель составлял 18 млн руб. Основным драйвером роста на сегодня выступает развитие пищевого направления.

( Читать дальше )

Московская биржа вместе с ДОМ.РФ будут развивать рынок ипотечных облигаций

- 04 июня 2021, 13:56

- |

Планируется улучшать условия торгов и осуществление операций репо с ипотечными ценными бумагами, а также повышать финансовую грамотность населения в части ипотечных облигаций.

Кроме того, планируется расширить использование ИЦБ при расчете индексов Московской биржи.

www.moex.com/n34449/?nt=0

Нафтатранс плюс: активное расширение сети АЗС под брендом NAFTA24

- 04 июня 2021, 12:40

- |

При участии нефтетрейдера ООО ТК «Нафтатранс Плюс», в сотрудничестве с ООО «АЗС-Люкс» развивается сеть автозаправочных станций в Новосибирской области. Сегодня взят курс на развитие сети под брендом NAFTA24: сеть уже насчитывает три действующих АЗС, еще несколько планируются к запуску в ближайшее время.

Кроме того, полны ходом идет работа на АЗС, расположенных на Мочищенском шоссе и ул. Б. Хмельницкого, которые также «переоденутся» в бренд NAFTA24. Уже в июне-июле планируется открытие АЗС на улице Б. Хмельницкого, далее в августе — на Мочищенском шоссе.

( Читать дальше )

Коротко о главном на 04.06.2021

- 04 июня 2021, 12:24

- |

Новый эмитент в Третьем эшелоне, даты размещений и ставки купонов:

- «КЖК Финанс» зарегистрировал выпуск облигаций серии 001P-01 Московская биржи. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00032-L-001P от 03.06.2021.

- «Урожай» установил ставку купона трехлетних облигаций серии БО-02 объемом 150 млн рублей на уровне 11,5% годовых. Ставка зафиксирована на весь срок обращения, купоны ежеквартальные. Бумаги включены в Сектор ПИР. Дата размещения — 8 июня.

- «СпецИнвестЛизинг» (СИЛ) определил дату начала размещения выпуска четырехлетних облигаций серии 001P-03 объемом 250 млн рублей — 7 июня. Ставка купона установлена на уровне 10% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение.

- ТМК выкупила в рамках оферты 9 млн 751,981 тыс. облигаций серии БО-07 по цене 100% от номинала. Объем выпуска составляет 10 млн облигаций номиналом 1 тыс. рублей каждая, таким образом, компания приобрела 97,52% выпуска.

( Читать дальше )

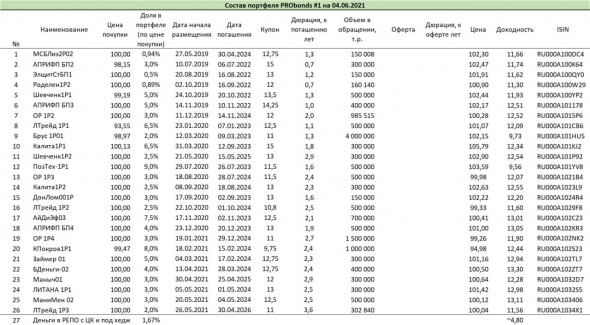

Портфели PRObonds. Результаты мая

- 04 июня 2021, 12:13

- |

Подведем итоги мая для портфелей PRObonds. За последние 12 месяцев облигационный портфель #1 принес 13,4%, смешанный портфель #2 – 9,2%. За это же время индекс высокодоходных облигаций Cbonds-CBI RU High Yield вырос на 13,6%. Учитывая, что облигационный портфель #1 в отличие от индекса включает в себя комиссионные издержки (сейчас это около 0,8% в год), он оказывается чуть эффективнее базового индекса. Причем вперед портфель начал выходить в основном в 2021 году. Предполагаю, опережение будет усиливаться.

( Читать дальше )

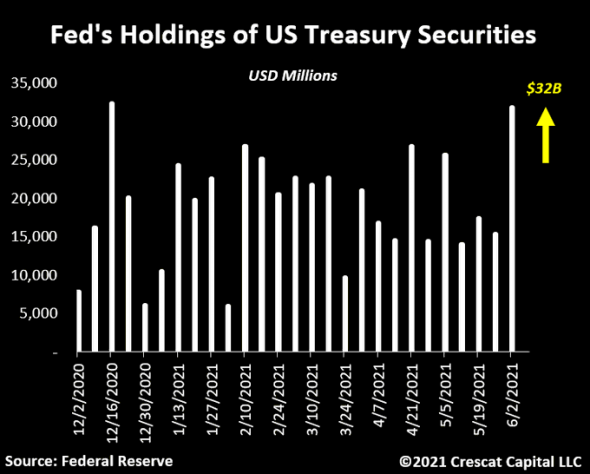

ФРС совершила самую крупную покупку казначейских облигаций за 6 мес.

- 04 июня 2021, 10:35

- |

Вы думаете, что ФРС готовится к сокращению?

Они только что совершили самую крупную покупку казначейских облигаций США почти за 6 месяцев.

32 миллиарда долларов за одну неделю.

Итоги работы эмитента ООО «Кузина» в 2020 году

- 04 июня 2021, 09:06

- |

«Кузина» — сеть кафе-кондитерских, расположенных в Новосибирске, Москве, Барнауле и Томске, которая насчитывает 64 заведения, включая партнерские и франчайзинговые. Под управлением эмитента находятся 28 точек, из них 24 расположены в Новосибирске, 3 — в Москве и 1 — в Барнауле.

Прошлогодний кризис, связанный с пандемией короновируса и введенными ограничениями, негативно отразился на финансовом положении эмитента. В Москве, на время локдауна были закрыты все кафе и приостановлено производство. Частично нивелировать негативное влияние позволил оперативный запуск торговой онлайн-площадки.

( Читать дальше )

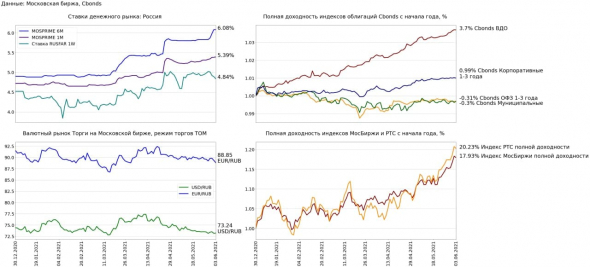

Финансовые рынки 3 июня

- 04 июня 2021, 08:41

- |

Денежный рынок:

Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 6.08% (+0.25 п.п. н/н, +1.18 п.п. с начала года)

1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.39% (+0.08 п.п. н/н, +0.67 п.п. с начала года)

Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.05 п.п. до 4.84% (-0.14 п.п. н/н, -0.68 п.п. с начала года)

Валютный рынок:

Рубль по отношению к доллару подешевел на 0.11% до 73.24 USD/RUB (-0.31% н/н, -1.58% с начала года)

Рубль по отношению к евро укрепился на 0.54% до 88.85 EUR/RUB (-0.83% н/н, -2.91% с начала года)

Рынок акций:

Индекс полной доходности Московской биржи снизился на -0.32% до 7020.42 пунктов (+2.16% н/н, +17.93% с начала года)

Индекс полной доходности РТС снизился на -0.43% до 3017.24 пунктов (+2.43% н/н, +20.23% с начала года)

Облигационный рынок:

Индекс высокодоходных облигаций снизился на -0.01% (+0.28% н/н, +3.7% с начала года)

Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.02% (-0.0% н/н, +0.99% с начала года)

Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.01% (-0.08% н/н, -0.31% с начала года)

Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.07% (+0.08% н/н, -0.3% с начала года)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал