ОБлигации

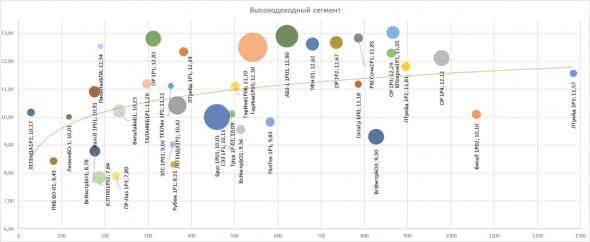

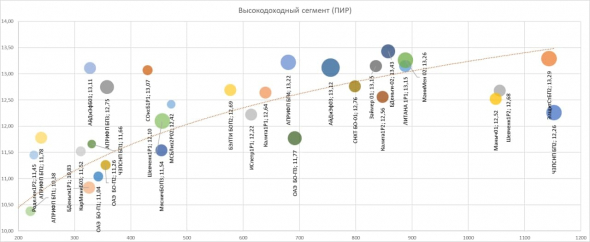

PRObondsмонитор. Высокодоходные облигации (ВДО) тоже подкосило продажами

- 10 июня 2021, 06:36

- |

- комментировать

- Комментарии ( 5 )

ДЭНИ КОЛЛ не выплатил купонный доход из-за отсутствия денежных средств

- 09 июня 2021, 19:23

- |

коммерческие облигации бездокументарные с централизованным учетом прав неконвертируемые процентные серии КО-П02

Одиннадцатый купонный период; дата начала купонного периода — 26 апреля 2021 г., дата окончания купонного периода – 26 мая 2021 г.

Общий размер купонного дохода, начисленного (подлежащего выплате) по коммерческим облигациям – 103 704 рублей; 11,92 рубля в расчете на одну коммерческую облигацию.

2.4. дата, в которую обязательство эмитента должно быть исполнено, а в случае, если обязательство должно быть исполнено эмитентом в течение определенного срока (периода времени), дата окончания этого срока: 26.05.2021 г.

причина неисполнения — отсутствие у эмитента денежных средств для выплаты купонного дохода; 103 704 рублей.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

Размещение ОФЗ

- 09 июня 2021, 18:17

- |

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26235

Спрос составил 147,999 млрд рублей по номиналу.

( Читать дальше )

Совдир Газпрома одобрил размещение бессрочных облигаций на ₽150 млрд

- 09 июня 2021, 18:01

- |

https://e-disclosure.ru/portal/event.aspx?eventid=v8Z4fE4X70OpnaAG1-CRg2w-B-B

Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- 09 июня 2021, 17:44

- |

Два года назад, когда я только начинал инвестировать в высокодоходные облигации и когда боялся дефолтов, как чёрта с ладаном, я старался найти решения, с помощью которых можно было бы избежать дефолта. Это потом я уже понял, что дефолт неизбежная часть инвестиций, но то, что мне удалось обнаружить в ходе анализа обанкротившихся эмитентов, позволило выявлять потенциально опасные бумаги по их названию.

Здравствуйте, инвесторы юные, начинающие и продвинутые. Как всегда хочу выразить вам признательность за оценку моего труда и сказать огромное спасибо за ⭐➕❤. Это меня очень здорово мотивирует. Я готов и дальше работать на благо ваших инвестиций.

( Читать дальше )

Спрос на облигации Банка Открытие серии БО-П08 превысил предложение более чем в 2 раза

- 09 июня 2021, 16:57

- |

Несмотря на высокую волатильность на долговом рынке в день сбора книги заявок, объем спроса превысил предложение более чем в 2 раза.

Банк установил ставку купонов по облигациям на уровне нижней границы диапазона — в размере 7,30% годовых.

Доходность к оферте через 2 года составила 7,43% годовых.

В процессе сбора книги заявок был применен механизм одновременного проведения «биржевого» и «классического» book-building.

Техническое размещение выпуска облигаций состоится 10 июня 2021 г. на Московской Бирже.

Банк «Открытие» успешно закрыл книгу заявок по новому выпуску облигаций | Новости | Банк «Открытие» (open.ru)

Ошибки новичков в инвестировании.

- 09 июня 2021, 15:29

- |

( Читать дальше )

Финансовые рынки 8 июня

- 09 июня 2021, 12:11

- |

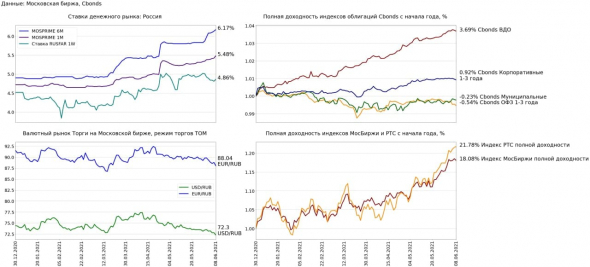

Укрепление рубля, рост ставок денежного рынка и снижение облигационных индексов

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.04 п.п. до 6.17% (+0.19 п.п. н/н, +1.27 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.06 п.п. до 5.48% (+0.1 п.п. н/н, +0.76 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, на выросла 0.05 п.п. до 4.86% (-0.06 п.п. н/н, -0.66 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.7% до 72.3 USD/RUB (-1.64% н/н, -2.84% с начала года)

• Рубль по отношению к евро укрепился на 0.84% до 88.035 EUR/RUB (-1.97% н/н, -3.81% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.39% до 7028.83 пунктов (+1.21% н/н, +18.08% с начала года)

• Индекс полной доходности РТС вырос на 0.21% до 3056.09 пунктов (+2.69% н/н, +21.78% с начала года)

Облигационный рынок:

( Читать дальше )

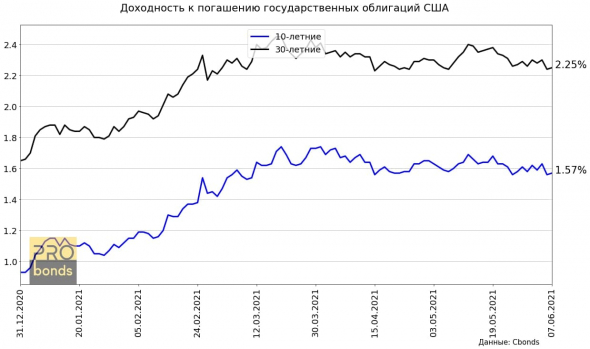

Доходности долгосрочных государственных облигаций США незначительно снизились за последний месяц

- 09 июня 2021, 11:54

- |

Доходность по 30-ти летним и 10-ти летним бумагам снизилась на 0.03 п.п. до 2.25% и 1.57% соответственно.

Разница между 10-ти летними трежерис и 10-ти летними инфляционными облигациями, так называемая «компенсация инфляции», снизилась на 0.1 п.п. до 2.39% (в начале года 2.01%, максимальное значение 2.54% в середине мая)

Коротко о главном на 09.06.2021

- 09 июня 2021, 08:44

- |

Начало и завершение размещений, ставка и оферта:

- Сегодня «С-Инновации» начинают размещение двухлетних облигаций серии БО-П02 объемом 250 млн рублей. Ставка купона установлена на уровне 11% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала.

- «ЭнергоТехСервис» установил ставку купона четырехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей на уровне 9,9% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация.

- «Пионер-Лизинг» объявил оферту по облигациям серии БО-П04. Период предъявления бумаг — с 21 по 25 июня. Дата приобретения — 17 сентября 2021 года. Цена приобретения — 100% от номинальной стоимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал