ОБлигации

Тезисы из интервью Председателя правления Московской биржи Юрия Денисова

- 28 июня 2021, 10:41

- |

Средний чек (средний объем сделки) все еще очень высок, хотя и постепенно снижается. Если в 2019 году он был в районе 90 тыс. руб., то в прошлом году он уменьшился до 50 тыс. руб., а сейчас — на уровне 36 тыс. руб. Это связано с тем, что на биржу пришел массовый инвестор.

С учетом развития бизнеса, с учетом роста акционерной стоимости компании инвестиции в акции остаются интересными.

Правильная инвестиция — это инвестиция на несколько лет.

Брокер обязательно должен проводить риск-профилирование.

Возможности биржи по ограничению дневного колебания цены — это эффективный механизм охлаждения пыла инвесторов.

В сентябре мы планируем запустить торговлю иностранными ценными бумагами в валюте

Планируем повысить темпы добавления новых инструментов, чтобы выйти на показатель около 500 бумаг до конца года. Еще около 200 бумаг добавим в начале следующего года, чтобы покрыть 99% основного интереса физических лиц.

Потенциально у нас могут появиться акции азиатских компаний в азиатской валюте. Кроме того, этим летом мы планируем начать торги фьючерсами на иностранные акции, в первую очередь китайских компаний.

Сейчас мы хотим добавить торговлю на рынке акций с семи утра. Но все будет зависеть не только от нашей готовности, но и от готовности инфраструктуры, от готовности брокеров. Думаю, утреннюю сессию на рынке акций мы запустим ближе к концу года. План такой: мы сначала допустим акции из индекса Мосбиржи, это 44 бумаги, и примерно столько же иностранных акций, а дальше будем смотреть на интерес инвесторов и добавлять новые акции.

Мы также планируем расширить время торгов двумя классами облигаций, ОФЗ и еврооблигациями, до 23:50 и сделать это уже в начале осени.

В итоге к концу года большинством инструментов на биржевых рынках можно будет торговать практически 17 часов: с 7 утра до 23:50 вечера.

Мы технологически в принципе готовы двигаться дальше и запускаться, допустим, с 4–5 часов утра.

В целом мы ждем, я думаю, десятки [размещений] в ближайшие годы. До конца года мы можем увидеть около десяти [IPO и SPO].

Индексы нам интересны и по фармацевтическим, и по медицинским, и по нефтеперерабатывающим компаниям — большое количество отраслей.

Мы разработали вместе с брокерами и банками новые подходы с точки зрения механизмов отрицательных цен.

Неквалифицированные инвесторы должны получать доступ только к самым качественным и надежным продуктам.

Глава Мосбиржи — РБК: «Не стоит полагаться на мнения в социальных сетях» :: Финансы :: РБК (rbc.ru)

- комментировать

- Комментарии ( 0 )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). В секторе еврооблигаций наступил «сезон отпусков»

- 28 июня 2021, 10:25

- |

Обзор российского рынка

Настоящий «сезон отпусков» наступил на прошлой неделе в сегменте долларового долга развивающихся стран. Доходности вдоль российской суверенной кривой соответствуют локальным минимумам. Так, максимальная доходность на кривой инвалютных займов российского Минфина составляет 3,7%.

В корпоративном сегменте ощущалось определенное давление в самых дальних выпусках. Прошлая неделя оказалась ознаменована появлением нового евробонда с российским риском в швейцарских франках: «Газпром» разместил 6-летние бумаги под 1,54%.

Лето входит в свои права: по-видимому, в ближайшие недели активность в секторе еврооблигаций будет оставаться невысокой.

Recommendation list (российский риск)

Ниже приведены наиболее интересные, на наш взгляд, текущие идеи в российском сегменте еврооблигаций с точки зрения сочетания риска и доходности.

( Читать дальше )

Открылась новая заправка под брендом NAFTA24

- 28 июня 2021, 09:56

- |

25 июня открылась новая АЗС под брендом NAFTA24 по адресу Б.Хмельницкого, 126. АЗС стала уже четвертой под местным брендом, который развивает компания «АЗС-Люкс» при сотрудничестве с нефтетрейдером «Нафтатранс плюс».

Автозаправочная станция находится в Новосибирске на улице Б. Хмельницкого, на территории АЗС, согласно утвержденным стандартам бренда, расположен минимаркет, кафе с напитками и свежей выпечкой, точка подключения к интернету и санитарные помещения для удобства посетителей.

( Читать дальше )

Коротко о главном на 28.06.2021

- 28 июня 2021, 09:20

- |

Итоги размещений и новый выпуск:

Банк России зарегистрировал выпуск облигаций МФК «Вэббанкир» серии 01, предназначенный для квалифицированных инвесторов. Срок обращения — 3,5 года. Предусмотрена возможность досрочного погашения по усмотрению эмитента.

«Атомэнергопром» завершил размещение выпуска зеленых облигаций серии 001Р-01 сроком обращения 5 лет объемом 10 млрд рублей. Ставка купона установлена на уровне 7,5% годовых. Ставка зафиксирована на весь срок обращения ценных бумаг.

«Татнефтехим» завершил размещение выпуска трехлетних облигаций серии 02 на 300 млн рублей. Ставка купона установлена в размере 11% годовых на весь срок обращения ценных бумаг, купонный доход выплачивается каждые два месяца. По выпуску предусмотрена амортизация: в даты окончания двух последних купонных периодов будет выплачено по 50% от номинальной стоимости облигаций.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 28 июня 2021, 08:18

- |

Российский уголь пойдет путем чучхе. Возобновились транзитные поставки через КНДР

В условиях высоких цен на уголь российские экспортеры решились вернуться к поставкам угля в Северную Корею, несмотря на необходимость согласования с ООН и потенциальные риски санкций. В первом квартале из России в КНДР впервые с 2018 года были поставлены 15 тыс. тонн угля, которые затем, вероятно, были перенаправлены транзитом в Китай через порт Раджин. Аналитики напоминают, что в условиях дефицита перевалочных мощностей на Дальнем Востоке у Раджина есть свои преимущества, однако далеко не для всех экспортеров они перевешивают страх перед санкциями.

https://www.kommersant.ru/doc/4877677

Энергосистема Европы испытала тепловой удар. Цены на электроэнергию растут из-за жары

Аномальная жара привела к резкому росту цен на электроэнергию в Прибалтике и Восточной Европе: спотовые цены в некоторых странах в моменте превышали рекордные отметки в €100 за 1 МВт•ч. Спрос на энергию растет с начала июня, но из-за слабого ветра покрывать дефицит приходится более дорогими ТЭС на ископаемом топливе. Еще одна причина высоких цен — невозможность увеличить поставки электроэнергии из России из-за плановых ремонтов сетевой инфраструктуры в Прибалтике.

https://www.kommersant.ru/doc/4877670

Иностранные инвесторы нашли новый повод сократить вложения в Россию

Интерес международных инвесторов резко снизился и к рынку акций, и к рынку облигаций. На минувшей неделе они вывели из российских фондов $60 млн, первый отрицательный результат с ноября прошлого года. Инвесторы распродают активы на всех рынках после неожиданно жестких комментариев ФРС, которые свидетельствуют о близком сворачивании монетарных стимулов. В дополнение к этому российские активы подвержены усилившимся эпидемиологическим рискам.

https://www.kommersant.ru/doc/4877682

Фондовое пополнение. Какие новые инструменты стали доступны частным инвесторам

Второй квартал был богат на расширение линеек паевых фондов крупнейшими управляющими компаниями. Частным инвесторам предлагались как биржевые, так и открытые ПИФы, которые были ориентированы не только на различные активы, но и на различный риск-профиль клиентов. При этом компании планируют расширять финансовый инструментарий, вводя в оборот фонды, ориентированные на исламские инвестиции или на операции репо с центральным контрагентом.

https://www.kommersant.ru/doc/4877125

( Читать дальше )

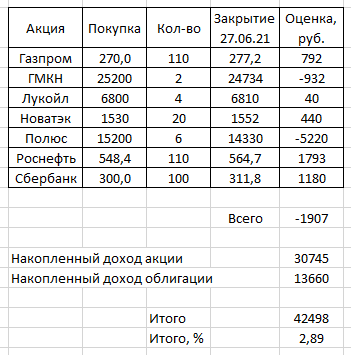

Торгуем по динамической лесенке. Лукойл +5600 рублей.

- 28 июня 2021, 08:05

- |

На прошедшей неделе акции Лукойла проданы по 6800 рублей. Прибыль +5600 рублей (Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций. Sell25.06 6800 10 акций).

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Лукойл Sell25.06 6800 10 акций. Long25.06 6800 4 акции.

Текущие позиции по акциям.

Газпром Long 02.06 270,0 110 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 25.06 6800 4 акции.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 19.04 15200 6 акций.

Роснефть Long 15.03 580,0 50 акций. Long30.04 522,0 60 акций.

Сбербанк Long 27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

Волна [iv] наконец сдвинула канал по российским бондам, и значит она почти завершена

- 28 июня 2021, 00:32

- |

#RGBi

Таймфрейм: 4H

Следующую фазу обесценения ОФЗ ожидаю уже летом, вместо с фазой обесценения рубля, согласно прогнозу: https://vk.com/wall-124328009_22369. Вероятно, волна [iv] принимает форму треугольника, по чередованию к [ii] проходит только он.

ИТОГИ НЕДЕЛИ Что будет с долларом? ПОШЛИНЫ НА МЕТАЛЛЫ В РФ. Пакет стимулов от Байдена. Цены на нефть

- 26 июня 2021, 16:50

- |

.

Белоусов и компания решили всё-таки запустить лапы в карманы майнеров и металлургов. Почему-то получение дополнительных доходов из-за исключительно рыночной конъюнктуры — это не хорошо и этим надо делиться с государством, по мнению властей.

.

Быки на американском рынке вернулись в бой после очередных убедительных слов Пауэлла о временности инфляции перед Палатой представителей и о том, что увеличивать ставки ФРС не будет спешить.

.

Всплеск инфляции, по словам Джерома — временные разрывы логистических цепочек, что звучит довольно логично, спрос на товары/услуги резко вырос после снятия ограничений, а производители не были готовы к такому повороту событий.

.

Согласно документу, распространенному депутатами-республиканцами, соглашение об инфраструктуре, заключенное в четверг группой двухпартийных сенаторов и президентом Джо Байденом, включает частичное финансирование за счет продажи из чрезвычайного нефтяного резерва США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![Волна [iv] наконец сдвинула канал по российским бондам, и значит она почти завершена Волна [iv] наконец сдвинула канал по российским бондам, и значит она почти завершена](/uploads/images/04/89/06/2021/06/28/23d66a.png)