ОБлигации

«Пристегнитесь»: Morgan Stanley утверждает, что любые сильные данные могут вызвать хаос

- 29 июня 2021, 12:20

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Финансовые рынки 28 июня

- 29 июня 2021, 09:12

- |

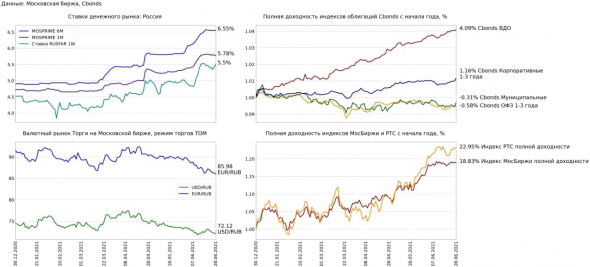

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (-0.01 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.78% (-0.03 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.09 п.п. до 5.5% (+0.03 п.п. н/н, -0.02 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.12% до 72.1175 USD/RUB (-1.39% н/н, -3.09% с начала года)

• Рубль по отношению к евро укрепился на 0.28% до 85.985 EUR/RUB (-1.35% н/н, -6.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.16% до 7073.66 пунктов (+0.45% н/н, +18.83% с начала года)

• Индекс полной доходности РТС снизился на -0.14% до 3085.57 пунктов (+1.8% н/н, +22.95% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.05% (+0.09% н/н, +4.09% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.17% (+0.28% н/н, +1.16% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.06% (+0.09% н/н, -0.58% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.26% (+0.23% н/н, -0.31% с начала года)

Коротко о главном на 29.06.2021

- 29 июня 2021, 09:08

- |

Регистрация выпуска и техдефолт:

- Банк России зарегистрировал выпуск трехлетних облигаций МФК «ЦФП» («Viva Деньги») серии 02 объемом 1 млрд рублей. Номинальной стоимость одной бумаги — 1 тыс. рублей. Купоны ежемесячные. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов.

- «Дэни Колл» допустил технический дефолт по выплате купонного дохода за 12-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рубля. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

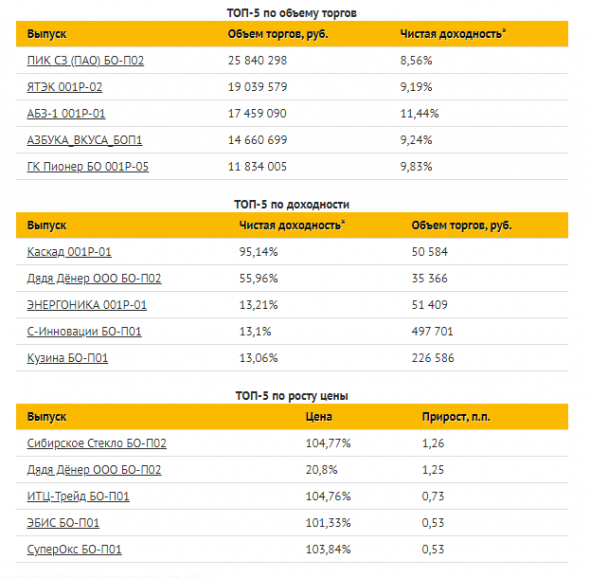

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Новости компаний — обзоры прессы перед открытием рынка

- 29 июня 2021, 08:19

- |

Брокеры предлагают состоятельным клиентам сделки pre-IPO

В отсутствие широкого российского рынка первичных размещений локальные розничные инвесторы проявляют интерес не только к IPO зарубежных компаний, но и к сделкам pre-IPO. Два крупных брокера, БКС и «Тинькофф», сообщили о запуске такой услуги для квалифицированных клиентов, в ближайших планах она и у Сбербанка. Однако, несмотря на потенциально высокую прибыль, подобные инвестиции слишком рискованны, в том числе из-за низкой ликвидности и ограниченной информации, предупреждают эксперты.

https://www.kommersant.ru/doc/4878459

«Транснефть» обвинила «Роснефть» в сдаче грязной нефти

«Транснефть» объявила о предотвращении серьезной аварии с загрязнением 350 тыс. тонн нефти хлорорганическими соединениями, возложив ответственность на структуру «Роснефти». В «Роснефти» свою вину отрицают и призывают провести расследование инцидента. По мнению аналитиков, «Транснефть» пытается в публичном поле действовать на опережение, учитывая крайне печальный опыт подобной аварии на нефтепроводе «Дружба» в 2019 году.

https://www.kommersant.ru/doc/4878427

«Газпром» ставит Европу на ремонт. Нехватка дополнительных поставок в июле может увеличить цены

Вывод в июле основных российских экспортных газопроводов в плановый ремонт может подтолкнуть цены на газ в Европе к новым высотам. Более того, если «Газпром» 29 июня не забронирует дополнительную мощность для транзита через Украину — а монополия в этом году последовательно отказывалась от такой опции,— нехватка газа может резко замедлить наполнение европейских хранилищ и даже впервые в истории привести к нетто-отборам из них в середине лета. Впрочем, аналитики считают последний сценарий маловероятным, отмечая, что для этого необходимо совпадение многих факторов.

https://www.kommersant.ru/doc/4878430

( Читать дальше )

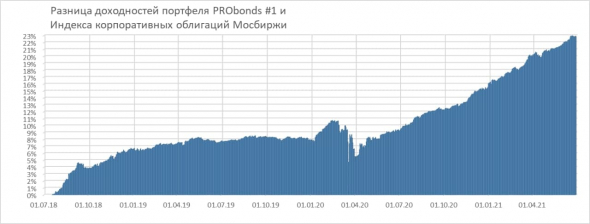

Обзор портфеля PRObonds #1 (текущая доходность 13,1%)

- 29 июня 2021, 07:02

- |

Текущая годовая доходность облигационного портфеля PRObonds #1 (за последние 365 дней) – 13,1%. С начала 2021 года портфель дал доход 4,45% (9,0% годовых), что на 0,35% (на 0,7% годовых) превышает результат базового индекса высокодоходных облигаций Cbonds-CBI RU High Yield. Фактическая разница больше, около 1,4% годовых, поскольку в индексе Cbonds не учтены комиссионные издержки.

Портфель оказался достаточно эффективным в борьбе с растущей инфляцией. Из-за коротких сроков до погашения облигации в нем хоть и просели, но слабо, а высокая купонная доходность не только компенсировала просадку, но и позволила портфелю сохранить премию к инфляции.

( Читать дальше )

Новые возможности для участников денежного рынка Мосбиржи

- 28 июня 2021, 20:04

- |

Участники могут вносить драгоценные металлы (золото и серебро) в качестве обеспечения под сделки репо с КСУ в отдельно созданный имущественный пул «КСУ GC Metal».

Участникам доступны для формирования еще четыре вида пулов: все облигации (GC Bonds), акции (GC Shares), государственные облигации (GC OFZ), а также все ценные бумаги, доступные для репо с ЦК (GC Expanded).

Отменяются приостановки торгов еврооблигациями с даты фиксации реестра владельцев бумаг до окончания купонного периода.

Предоставляется возможность допуска в репо с ЦК ценных бумаг, номинированных в казахстанских тенге.

По аналогии с валютным и фондовым рынком для операций репо с ЦК вводится новый код расчетов Y2 по первой части сделки репо.

Московская Биржа | Московская биржа расширяет возможности участников денежного рынка (moex.com)

ФРС сталкивается с величайшим риском в своей истории: экономическим кризисом на фоне инфляции

- 28 июня 2021, 19:25

- |

( Читать дальше )

Минфин РФ: Россия откажется от заявок на ОФЗ от клиентов из США

- 28 июня 2021, 18:08

- |

28.06.2021 17:35

28.06.2021. Минфин России информирует, что в связи с введенным властями США запретом на участие американских инвесторов в первичном размещении государственных ценных бумаг Российской Федерации, ПАО Московская Биржа при проведении аукционов по размещению ОФЗ будет отклонять заявки, поданные за счет клиентов, при регистрации которых в качестве иностранного государства, в котором зарегистрирован данный клиент, указаны США.

minfin.gov.ru/ru/press-center/?id_4=37532-ob_osobennostyakh_provedeniya_auktsionov_po_razmeshcheniyu_ofz

Инфляция пробила «порог» Набиуллиной: Банки готовятся к повышению ставки ЦБ почти до 7%

- 28 июня 2021, 17:26

- |

Участники российского денежного рынка заметно увеличили ставки на ужесточение денежно-кредитной политики ЦБ РФ.

Банки ждут, что ключевая ставка центробанка поднимется с нынешних 5,5% до 6,75% — такой уровень заложен в текущие котировки свопов, сообщает в обзоре в пятницу Райффайзенбанк.

Две недели назад рынок ставил «планку» ниже — на уровне 6,25-6,5%, но ожидания сдвинулись на фоне свежей статистики по инфляции, показавшей новые рекорды цен.

Согласно Росстату, с 16 по 21 июня включительно потребительские цены выросли на 0,12%, с начала месяца — на 0,4%, а в годовом выражении обновили пик с 2016 года — 6,21%.

Эпицентром инфляционного «взрыва» остается рынок продовольствия, где с начала года свинина подорожала на 7%, курятина — на 15%, гречка — на 9%, картофель — на 94%, капуста — на 75%, лук — на 41%, а морковь — на 124%.

Общая потребительская инфляция четвертую неделю подряд превышает уровень 6%, который, по мнению Morgan Stanley, является условным «болевым порогом» властей.

( Читать дальше )

Ларри Саммерс ожидает 5%-ной инфляции в конце 2021 года

- 28 июня 2021, 16:31

- |

Учитывая, что потребительские цены в мае уже подскочили на 5% по сравнению с предыдущим годом, его прогноз не вызывает большого шока. Выступая на Bloomberg TV, Саммерс сказал, что «я предполагаю, что в конце года инфляция выйдет примерно на 5%», добавив, что «меня бы удивило, если бы у нас была 5%-ная инфляция без какого-либо влияния на инфляционные ожидания». Если он прав, недавнее изменение годовых инфляционных ожиданий, которые, согласно последнему исследованию потребительских настроений в Мичигане, упали с 4,6% до 4,2%, вот-вот вырастет до новых долгосрочных максимумов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал