ОБлигации

Расхождение российских облигаций и облигаций США

- 11 ноября 2019, 19:00

- |

- комментировать

- ★3

- Комментарии ( 4 )

Если не хочешь быть нищим – читай!

- 11 ноября 2019, 13:45

- |

На моем канале довольно много молодежи. И это радует. Именно молодежь, в силу своего возрастного ресурса, будет в состоянии обеспечить себе сравнительно достойное финансовое будущее. Довольно много зрителей среднего возраста.

И всем им есть прямой смысл задуматься над тем, как они будут жить на пенсии? На что?

Не переключайтесь и вы узнаете, что нужно делать, чтобы величина государственной пенсии не беспокоила вас во второй половине вашего жизненного пути. И почему каждый сам кузнец своего финансового будущего?

Наверняка, вы уже знаете из телевизора или интернета, что степень изменения вашего дохода при выходе на пенсию характеризуется коэффициентом покрытия, который показывает на сколько процентов пенсионные выплаты покрывают вашу заработную плату до выхода на пенсию. Например, была зарплата 40000 руб., а при выходе на пенсию, пенсионная выплата составила 10000 руб. Коэффициент покрытия в этом случае получится 25%, четверть зарплаты.

В России сейчас коэффициент покрытия всреднем 20-30%. В Европе и США примерно 50-60%. И это не потому, что там государство более щедрое, а еще и потому, что население инвестирует в пенсионные программы уже давно. А государство, кстати, не мешает там, а правильным образом регулирует эту индустрию.

( Читать дальше )

Газпромбанк выпускает облигации привязанные к USD

- 11 ноября 2019, 11:03

- |

Кто-нибудь может объяснить что может происходить с ними после покупки. Мне непонятно, облигации имеют рублевый номинал, но привязаны к доллару. Означает ли это конвертацию, выплаты будут только при росте курса, а при его падении с вас вычтут?

Коротко о главном на 11.11.2019

- 11 ноября 2019, 08:13

- |

- Московская биржа зарегистрировала программу облигаций ОО «ИС Петролеум» объемом до 1 млрд рублей;

- «Держава-Платформа» установила ставку третьего купона на уровне 12% годовых для двух выпусков;

- «Сибирский гостинец» сообщил о прекращении обязательств новацией

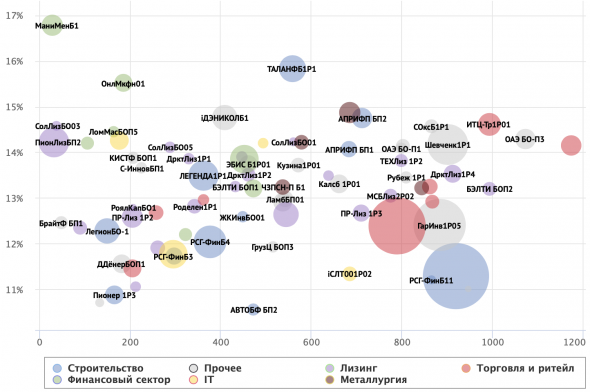

Лидеры доходности и объема торгов удерживают свои позиции (подробнее в рейтингах ВДОграфа). Суммарный объем торгов по 83 выпускам составил 139,1 млн рублей, средневзвешенная доходность — 12,82%

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Прогнозы на неделю. Частичная смена векторов

- 11 ноября 2019, 08:09

- |

Прошедшая неделя, предположительно, разворачивает часть биржевых векторов. До сих пор направления движения котировок большинства активов был заданными и не менялись месяцами. Начало ноября вносит перемены.

Прошедшая неделя, предположительно, разворачивает часть биржевых векторов. До сих пор направления движения котировок большинства активов был заданными и не менялись месяцами. Начало ноября вносит перемены.- Первая из низ ожидается на российском рынке акций и облигаций (в первую очередь государственных). Индекс МосБиржи с начала года прибавил 27%, индекс РТС – 37%. В пятницу оба индекса заметно просели. Интересной была реакция участников рынка: участники, в большинстве, отнеслись к коррекции как к закономерной и не имеющей потенциала продолжения. До сих пор любое снижение воспринималось иначе – как потенциальны разворот рынка к падению. Спокойствие по отношению к падению пятницы, пусть и опосредованно, говорит в пользу продолжения падения. Скорее, получим все-таки коррекцию, а не разворот рынка. Но коррекцию не одного дня и, возможно, не одной недели.

- Аналогичная ситуация сложилась в секторе ОФЗ. Гособлигации, вплоть до 10-леток, дают уже 6% к погашению, а совсем короткие бумаги даже меньше. Какими бы ни были шаги Банка России по снижению ставки, в ОФЗ заложены самая смелая политика регулятора. Получается, продолжать рост стоимостей и снижение доходностей сложно, а получить коррекцию – реалистично, даже для приведения рынка к более оправданным ставкам доходностей. До сих пор приближение ОФЗ к 6%-ным доходностям (2007-8, 2013-14 годы) было предвестником грядущих финансовых кризисов. Сегодняшнее положение российской экономик более стабильно или хотя бы более защищено от внезапных рисков, чем в 2008 или 2014 годах. Так что 6% по ОФЗ не нужно оценивать как гарантию предстоящих потрясений. Но сами ставки нуждаются в охлаждении.

- Следующей трендовой переменой может стать динамика золота. В течение 2,5 месяцев металл снижается в цене. В конце прошлой недели ряд глобальных игроков сообщили о сокращении позиций в золоте по причине переключения спекулятивного спроса на покупку рисковых активов. Складывается впечатление, что последнее падение котировок – следствие этого сокращения. Вероятно, снижение золото не станет продолжительным. Вряд ли золото перейдет к бурному росту. Это дорогой металл с огромными накопленными запасами. Но определенный и неожиданный для многих всплеск котировок мы вполне можем получить.

- Не исключено, что к своим минимумам приближается евро. Да, разница ставок с долларом – 2,25-2,5% не в пользу евро. Но еврозона не так активна в наборе госдолга, если сравнивать с США или ем более с Японией. Поэтому евро может начать выигрывать у валют-конкурентов по параметру своего кредитного качества. До сих пор наш целевой ориентир по паре EUR|USDнаходился на уровне 1,05. Видимо, пора расширять его до диапазона 1,05-1,1 с возможностью дальнейшего повышения.

- Остальные наблюдаемые рынки остаются в рамках прежних тенденций. Так, американские акции, думается, еще не впитали всей полноты спекулятивного спроса и пока продолжат повышение. Цель в 3 150 – 3 300 п. по индексу S&P500 сохраняется. Но она уже близка. И надежды на то, что индекс не остановится на 3 300 п. и продолжит стабильное повышение – зыбкие.

- Ожидания по нефти также сохраняются положительными. 65 долл./барр. по Brentили выше, вплоть до 70 долл. – цели, к которым рынок, в нашем понимании, должен стремиться и к которым начинает приближаться. Это неустойчивые уровни. Но 65-70 – вероятные верхние рамки волатильности.

- Рубль, невзирая на готовность отечественного рынка акций и облигаций к коррекции, сохраняет потенциал устойчивости, а может, и укрепления. С одной стороны, вероятное снижение цен акций и остановка роста или снижение цен гособлигаций – факторы давления на рубль. С другой – у рубля есть и своя защита: это и относительная стабильность нефти, и избыток валюты на депозитах.

( Читать дальше )

Сибирский гостинец списал 150 000 000 рублей долга

- 09 ноября 2019, 13:21

- |

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное Акционерное Общество «Сибирский гостинец»

1.2. Сокращенное фирменное наименование эмитента: ПАО «Сибирский гостинец»

1.3. Место нахождения эмитента: 180024, Российская Федерация, Псковская область, Псковский район, деревня Родина, ул. Владимирская, д.3Б, помещение 2002

1.4. ОГРН эмитента: 1158602000479

1.5. ИНН эмитента: 8602253571

1.6. Уникальный код эмитента, присвоенный регистрирующим органом: 33722-D

1.7. Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации: www.e-disclosure.ru/portal/company.aspx?id=35120

1.8. Дата наступления события (существенного факта), о котором составлено сообщение (если применимо): 08.11.2019

2. Содержание сообщения

2.1. Вид, серия и иные идентификационные признаки облигаций, которые были погашены: биржевые облигации документарные процентные неконвертируемые на предъявителя с обязательным централизованным хранением серии БО-001Р-01, идентификационный номер 4B02-01-33722-D-001P от 23 июня 2016 года, ISIN RU000A0JWLX8.

( Читать дальше )

РАСКРЫВАЛЬЩИК - Что делать с роботом?

- 09 ноября 2019, 10:10

- |

РАСКРЫВАЛЬЩИК - Что делать с роботом?

Предлагаю выслушать мнение сообщества по поводу раскрывальщика.

Сервис, конечно, нужный: много пользователей в дату выплаты купонов начинают штурмовать ветки требуя купон (хотя обычно брокеры крутят деньги и пару дней его «распределяют») и тут им все отражается, что купон выплачен.

НО!

Из-за этого нормальные обсуждения эмитентов (новые) куда-то вниз съезжают и не удобно мониторить новые нормальные сообщения в темах.

Поэтому предложение раскрывальщика оставить, но вынести его в отдельный блок, а не напрямую на форум.

Если о купонах пишут сами эмитенты (или их представители) — это нормально, можно заодно и вопрос задать, что-то спросить, раскрывальщик отвечать не будет :)

Коротко главном на 08.11.2019

- 08 ноября 2019, 08:39

- |

- «ЛЕГЕНДА» сообщило о привлечении займа на 320,16 млн рублей;

- «ИНГРАД» выступило поручителем в двух кредитных сделках дочерней компании на 8,8 млрд рублей;

- Банк России подвел итоги двух месяцев торгов по ОФЗ-н

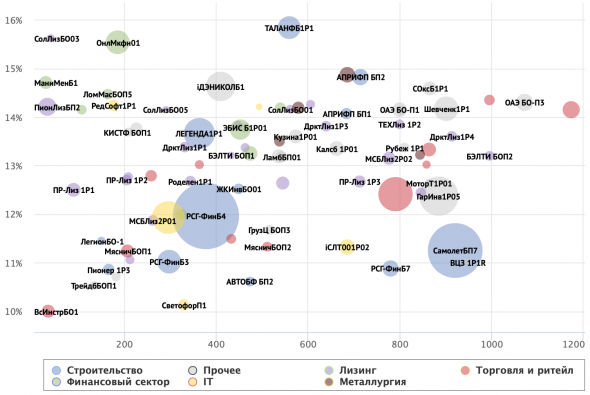

Выпуски«РСГ-Финанс» и «Самолет» занимают заметное место в интерактивном ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Как Вы находите состояние фондовых рынков?

- 08 ноября 2019, 08:20

- |

Как Вы находите состояние фондовых рынков? Как и многие, да как и я, находитесь в кэше или коротких облигациях и наблюдаете взрывной или хотя бы просто настойчивый рост акций? Или купили акции, смотрите за их удорожанием и стараетесь угадать, где будет разворот, чтобы выйти на вершине? У меня к последним событиям отношение взвешенное. В экспериментальном портфеле #3 ставка на рост российского и американского рынков акций сделана была еще в конце мая и с тех пор почти непрерывно обновлялась. И видимо, обновится еще и на следующей неделе. Но также понимаю и то, что рынки перегреваются. Возможно, следующая неделя станет завершающей в цикле моей игры на повышение акций. Возможно. Играть на опережение, пытаясь предвосхитить разворот – дело рискованное и неблагодарное.

Как Вы находите состояние фондовых рынков? Как и многие, да как и я, находитесь в кэше или коротких облигациях и наблюдаете взрывной или хотя бы просто настойчивый рост акций? Или купили акции, смотрите за их удорожанием и стараетесь угадать, где будет разворот, чтобы выйти на вершине? У меня к последним событиям отношение взвешенное. В экспериментальном портфеле #3 ставка на рост российского и американского рынков акций сделана была еще в конце мая и с тех пор почти непрерывно обновлялась. И видимо, обновится еще и на следующей неделе. Но также понимаю и то, что рынки перегреваются. Возможно, следующая неделя станет завершающей в цикле моей игры на повышение акций. Возможно. Играть на опережение, пытаясь предвосхитить разворот – дело рискованное и неблагодарное.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал