ОБлигации

Личный опыт в инвестициях. самое важное в инвестициях. Что нужно знать начинающему инвестору.

- 14 октября 2020, 20:40

- |

Здравствуйте, друзья, я подготовил для вас уникальное видео для начинающих инвесторов и в котором поделюсь своими секретами и опытом в инвестициях, основываясь на моих неправильных действий в начале моего пути в к пассивному доходу. И хочу отметить, что подобную информацию другие блогеры на ютубе и в интернете предоставляют за деньги проводя тренинги и вебинары, а Я ВАМ ПРЕДОСТАВЛЯЮ ТАКУЮ ИНФОРМАЦИЮ АБСОЛЮТНО БЕСПЛАТНО!

Всю эту информацию можно подробнее посмотреть вот в этом видео👇

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Коротко о главном на 14.10.2020

- 14 октября 2020, 14:43

- |

- «МСБ-Лизинг» завтра начнет размещение двухлетних облигаций серии 002Р-03 объемом 100 млн рублей

- «Обувь России» утвердила условия программы облигаций серии 002Р на 5 млрд рублей

- «Ломбард Мастер» начинает прием требований кредиторов. Аппеляционный суд оставил без изменений решение о ликвидации организации

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

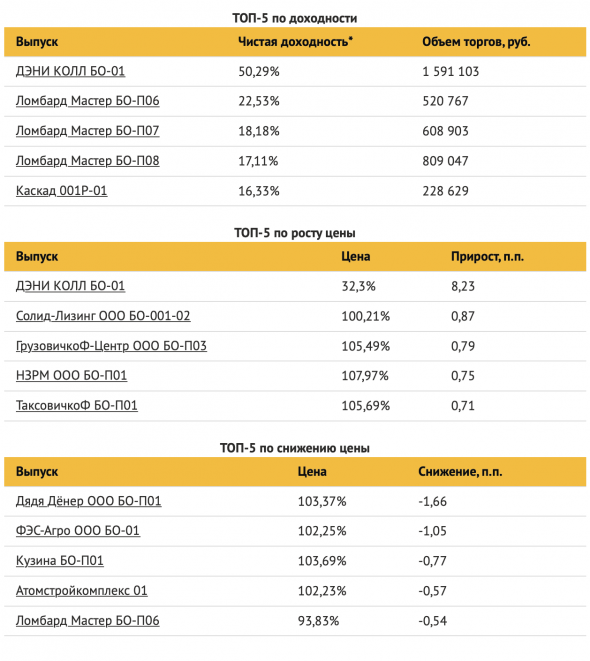

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Softline выпускает облигации под 9—9,5% годовых — примите участие в размещении в Тинькофф

- 13 октября 2020, 15:01

- |

У клиентов Тинькофф Инвестиций появилась возможность поучаствовать в первичном размещении облигаций российской IT-компании Softline. Это трехлетние облигации с привлекательной купонной доходностью 9—9,5%. Оставить заявку можно до 20 октября прямо в приложении Тинькофф Инвестиции.

Специально для инвесторов аналитики Тинькофф подготовили подробный обзор этого размещения.

Как устроен бизнес?

Softline помогает бизнесу найти и подключить необходимое программное обеспечение, облачные сервисы, искусственный интеллект и многое другое. И также помогает поставщикам всех этих услуг и проектов найти клиентов. Компания сотрудничает с такими IT-гигантами, как Microsoft, IBM, Google, Amazon, Adobe.

Softline присутствует на рынке более 25 лет и занимает одну из лидирующих позиций в России, согласно отраслевым рэнкингам CNews и TAdviser. На Россию приходится 65% выручки компании, на Восточную Европу и Центральную Азию — 8%, на другие страны, включая Индию, а также Латинскую Америку — 27%. Однако к 2021 году Softline планирует снизить российскую долю до 50% за счет увеличения продуктивности и расширения своего бизнеса на зарубежных рынках, в том числе посредством приобретения других компаний.

( Читать дальше )

Коротко о главном на 13.10.2020

- 13 октября 2020, 14:29

- |

Книга заявок, регистрация новых программ и выпуска:

- «КИВИ финанс» сегодня начал размещение дебютного выпуска облигаций серии 001Р-01 объемом 5 млрд рублей

- «СофтЛайн трейд» 20 октября откроет книгу заявок на облигации серии 001Р-04 на 3 млрд рублей. Ориентир ставки купона — 9-9,5% годовыхё

- ФПК «Гарант-Инвест» зарегистрировал программу биржевых облигаций серии 002Р объемом 15 млрд рублей или эквивалент суммы в иностранной валюте

- «Сибнефтехимтрейд» зарегистрировал выпуск облигаций объемом 300 млн рублей, размещение запланировано на 14 октября

- «ПРОМОМЕД ДМ» зарегистрировал программу биржевых облигаций серии 002Р объемом 1,5 млрд рублей или эквивалент суммы в иностранной валюте

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в

( Читать дальше )

Облигационеры ООО «Пионер-Лизинг» получили купон

- 13 октября 2020, 14:00

- |

Сегодня, 13 октября, состоялась выплата 28-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 10 руб. 07 коп. (12,25% годовых).

Основные параметры 1-го выпуска:

• Ставка купона – 12,25% годовых.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 100 млн руб.

• Срок обращения – 1800 дней (дата погашения 31.05.2023).

Наряду с высокой процентной ставкой главной особенностью выпуска является возможность досрочного предъявления ценных бумаг к выкупу эмитенту по цене не ниже номинала – благодаря ежемесячной оферте облигации ООО «Пионер-Лизинг» застрахованы от снижения цены.

Всего на Московской Бирже обращаются 3 выпуска биржевых облигаций компании «Пионер-Лизинг» (ПионЛизБП1, ПионЛизБП2 и ПионЛизБП3). Маркет-мейкером выпусков выступает АО «НФК-Сбережения» (код участника торгов: GC0294900000), поэтому указанные облигации можно выгодно купить в стакане заявок на Московской Бирже.

Раскрытие информации

Размещение облигаций Группы "ВИС"

- 13 октября 2020, 12:26

- |

Уважаемые смартлабовцы!

15 октября 2020 года на Московской бирже состоится размещение биржевых облигаций Группы «ВИС» — российского многопрофильного холдинга, реализующего крупные инфраструктурные проекты. Рады сообщить вам, что клиенты группы компаний «ФИНАМ» могут принять участие в предстоящем размещении.

Чем интересен эмитент:

- За более чем 20-летнюю историю существования холдинг принял участие в создании 98 объектов энергетической, промышленной, транспортной, нефтегазовой и социальной инфраструктуры в России и странах Европы.

- Группа «ВИС» обладает одним из крупнейших в России портфелем концессий и соглашений о государственно-частном партнерстве.

- Эмитент входит в список системообразующих организаций России.

- Рейтинговое агентство АКРА присвоило Группе «ВИС» рейтинг А(RU) со стабильным прогнозом. В числе ключевых факторов рейтинговой оценки аналитики агентства выделают сильный бизнес-профиль и географическую диверсификацию, среднюю долговую нагрузку, уверенные позиции в отрасли, хорошую ликвидность и адекватный уровень корпоративного управления.

( Читать дальше )

Облигации. Изменение цены при росте доходности

- 13 октября 2020, 10:58

- |

Я не буду выбирать ни чью сторону в этом споре, но хочу внести некоторую ясность в процесс ценообразования. Желающие могут найти тонны литературы по грамотному расчету ценообразования и доходностей облигаций, я лишь приведу простой пример на основе данных, предложенных в споре

Когда идет речь о доходностях акций, то все достаточно просто, т.к. на акции выплачивается фиксированный в рублях дивиденд. Например, по акции будет выплачено 10 руб. дивиденда. Тогда если при таком дивиденде доходность составляет 0,5%, то цена акции должна быть 10/0,005 = 2 000 руб., чтобы доходность выросла до 4%, цена должна упасть до 10/0,04 = 250 руб. Все просто

Но с облигациями все немного сложнее. Для простоты примера и расчета я возьму условную облигацию с номиналом 1 000 руб., со сроком до погашения 2 года, выплатой купонов два раза в год и доходностью к номиналу в 7% (таким образом, раз в полгода будут платиться 35 руб. купонов) — этакая эталонная облигация. Какова будет цена облигации при разной требуемой доходности (в споре 0,5% и 4% соответственно)?

( Читать дальше )

Уровень авторов и читателей Смартлаба.

- 13 октября 2020, 00:12

- |

Уровень авторов и читателей Смартлаба.

Некоторых!

Не всех!

Пршлось писать это уточнение потому, что несколько наших коллег приняли это на свой счёт и обиделись.

Хотя, казалось-бы, логика должна была им подсказать, что речь идёт о тех, кто непосредственно участвовал в соответствующих обсуждениях различными способами (чтение, лайки, комментарии, добавление в избранное).

+

Итак, об уровне.

Увы, он ниже плинтуса.

Пример:

Чел на полном серьёзе уверен, что

да нету там никаких 0.5%, представьте хоть облигации, хоть акции по 0.5%. Что с ними произойдет во время какого-либо серьезного кризиса (я имею ввиду кризис в виде лопнувшего пузыря).smart-lab.ru/blog/651154.php#comment11721065

Вот теряет завтра США доверие, что случиться с их акциями и облигациями? Народ видит — Китай растет, США — потихоньку гниют. Допустим доверие к Китаю и США станут примерно одинаковыми, что случиться? А просто доходность бумаг Китая и США придут к одному уровню ~4%. Что это значит? А это значит, что чтобы доходность облигаций США пришла к 4% их стоимость должна упасть в 8 раз.

( Читать дальше )

«Газпром» впервые разместит инвалютные бессрочные бонды (обзор рынка еврооблигаций ГК "ФИНАМ")

- 12 октября 2020, 17:46

- |

Обзор российского рынка

Долларовый долг ЕМ старался не замечать накатывающуюся вторую волну пандемии на прошлой неделе – кривые Бразилии и ЮАР показали очень бодрый рост. Российские евробонды подорожали умереннее – суверенная кривая сбросила в доходности около 3 б. п.

Новостью дня (а, возможно, и месяца) стала информация о намерении "Газпрома" разместить инвалютные бессрочные облигации, которые станут первыми бондами такого рода на мировом рынке для российских компаний реального сектора (рублевые бумаги на внутреннем рынке недавно размещали "РЖД"). Что ж, появление нового высокодоходного инструмента от российского эмитента можно только приветствовать.

Лидеры и аутсайдеры (2 – 9 октября 2020 г.)

Выпуск |

Изм. цены |

( Читать дальше )

Что случилось с облигациями в 2020-м? Они больше не такие доходные

- 12 октября 2020, 11:51

- |

Если 2020 год можно смело назвать годом инвестиций в акции, то так же смело можно сказать, что роль облигаций в портфеле у инвесторов претерпела изменения. Последнее событие осталось мало замеченным. Разберем его подробнее.

В августе 2020-го доходность десятилетних казначейских облигаций США достигла рекордных минимумов, а акции США (S&P 500) — рекордных максимумов. В связи с этим встает вопрос: может ли традиционный базовый фиксированный доход по-прежнему служить балластом для портфелей?

Чувствительность к процентной ставке основных облигаций исторически служила диверсификатором по отношению к акциям, обеспечивая потенциал повышения цен и устойчивость перед лицом спада фондового рынка. Основные облигации (Core bonds), как правило, использовались для снижения общей волатильности портфеля при одновременном обеспечении привлекательной доходности, которая может опережать инфляцию.

Что такое Core bonds? Плюсы и минусы

Фонды основных облигаций предлагают инвесторам единый диверсифицированный продукт фонда облигаций с широким доступом к инвестиционной области рынка облигаций. Они обеспечивают участие в нескольких сегментах рынка, в первую очередь в казначейских облигациях США, ценных бумагах с ипотечным покрытием и корпоративных облигациях инвестиционного уровня. Они также предназначены для обеспечения полного диапазона сроков погашения — коротких, промежуточных и длинных — в каждой области. «Основной» (Core) фонд — это относительно новый термин. Многие фонды облигаций в этой категории изменили свои названия, включив в них слово «основной» (Core).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал