ОБлигации

Результаты работы МФК «Лайм-Займ» в первом полугодии 2024 г.: бурный рост прошел — что дальше?

- 22 августа 2024, 08:23

- |

Динамика основных финансовых показателей компании — в авторском аналитическом обзоре Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок».

Ранее мы делали детальный разбор показателей деятельности компании по итогам 2023-го. и I квартала 2024 гг., а также на портале Boomin. Недавно эмитент опубликовал результаты за первое полугодие 2024 г. и провел эфир с ИК «Иволга Капитал», где дал подробные комментарии относительно своей деятельности.

Компания является достаточно открытой для инвесторов: регулярно публикует материалы в своем телеграм-канале, посещает мероприятия и выставки, проводит звонки по результатам промежуточных периодов, размещает годовые отчеты и пресс-релизы. С точки зрения IR-подготовки эмитент действительно один из лучших не только в отрасли, но и на рынке.

Однако «Лайм-Займ» интересен нам как эмитент долговых обязательств. Грамотная IR-политика и постоянное взаимодействие с инвесторами улучшают корпоративный профиль, но данное направление является более практичным в случае обращения на рынке акций. Для инвесторов в облигации важна платежная функция и то, как компания будет справляться с обязательствами, особенно в условиях ужесточения секторального регулирования, что уже сказывается на рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

21 августа Минфин вновь столкнулся с низким спросом на ОФЗ с переменным купоном. Общий спрос на 13-летние облигации составил ₽227,15 млрд, что на 4% ниже предыдущего размещения – Ъ

- 22 августа 2024, 07:46

- |

21 августа Минфин вновь столкнулся с низким спросом на облигации федерального займа (ОФЗ) с переменным купоном, несмотря на недельный перерыв в размещении. Общий спрос на 13-летние облигации составил 227,15 млрд рублей, что на 4% ниже предыдущего размещения. В результате Минфину пришлось снизить цену размещения, что привело к дальнейшему снижению доходности для инвесторов.

Банки проявляют сдержанный интерес к таким бумагам из-за снижения избыточной ликвидности в системе. По данным ЦБ, профицит рублевой ликвидности снизился с 1 трлн руб. в июне до 0,6 трлн руб. в августе, что ограничивает спрос на ОФЗ-ПК.

Вместе с тем, Минфин смог успешно разместить новый выпуск 11-летних ОФЗ с постоянным купоном, привлекая 33,6 млрд руб. на аукционе 19 августа. Средневзвешенная доходность составила 15,99% годовых, что стало рекордом с 2015 года.

Инфляция в России по неделям: свежие данные. Мысли про ставку ЦБ

- 21 августа 2024, 22:01

- |

Инфляция в России

Недельная инфляция в России

с 13 по 19 августа составила 0,04%,

с начала года потребительские цены выросли на 5,15%

С 6 по 12 августа инфляция = 0,05%.

Инфляция в РФ

с 6 по 12 августа 0,05%

с 30 июля по 5 августа 0,00%

с 23 по 29 июля 0,08% после 0,11%

с 16 по 22 июля 0,11%

с 9 по 15 июля 0,11%

, с 2 по 8 июля 0,27%

с 25 июня по 1 июля 0,66% («тарифная» неделя).

Источник: Росстат

Мысли про ставку ЦБ.

13 сентября — заседание ЦБ России по ставке.

Тут ничего не меняется:

или оставят ставку 18%, или повысят.

Инфляция остаётся низкой, но инфляционные ожидания пока растут.

Наблюдаемая инфляция 14,2%,

ожидаемая на ближайшие 12 мес. инфляция 12,4%

С уважением,

Олег

🐳 ОФЗ ждёт дальнейшее погружение, ведь Минфин вновь при размещении ставит рекорды по доходности

- 21 августа 2024, 20:46

- |

Предыдущий исторический рекорд доходности Минфина в 15,82% при размещении новеньких ОФЗ был поставлен 7 августа в ОФЗ 26247 $SU26247RMFS5

Тогда мы с вами констатировали, что спрос с фиксированным купоном был небольшой (86,469 млрд. руб.). При этом у флоатера ОФЗ 29025 $SU29025RMFS2, спрос был более чем приличный (236,6 млрд руб).

Что же, за прошедшие 2 недели ситуация у Минфина с размещениями лучше не стала.

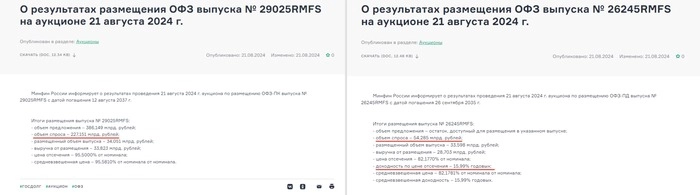

Сегодня прошло два аукциона (рис 1 и 2):

— Тот же флоатер 29025 и аналогично высокий спрос (227 млрд. руб.). Занял Минфин 34,051 млрд. руб.

— ОФЗ 26245 $SU26245RMFS9, объём спроса стал меньше – 54,285 млрд. руб. Доходность стала больше — 15,99% годовых.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308455-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_21_avgusta_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308455-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_21_avgusta_2024_g.Пока мы видим, что Минфин остановился в символическом шаге и не стал занимать по 16%+. При этом доходность в 15,99% профессиональных участников заинтересовать особо не может.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 21.08.2024

- 21 августа 2024, 20:19

- |

Минфин РФ 21.08.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и новые ОФЗ-ПД серии 26245 с погашением 26.09.2035.

ОФЗ-29025

- Предложение: доступный остаток (386,1 млрд руб.)

- Спрос: 227,1 млрд руб.

- Размещено: 34,1 млрд руб.

- Средневзвешенная цена: 95,58% от номинала

ОФЗ-26245

- Предложение: доступный остаток (500,0 млрд руб.)

- Спрос: 54,3 млрд руб.

- Размещено: 33,6 млрд руб.

- Средневзвешенная цена: 82,18% от номинала

- Средневзвешенная доходность: 15,99%

- Премия к открытию дня: − б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Размещение ОФЗ

- 21 августа 2024, 19:59

- |

ОФЗ 26245 с погашением 26 сентября 2035 года, купон 12% годовых

ОФЗ 29025 с погашением 12 августа 2037 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 26245

Спрос составил 54,285 млрд рублей по номиналу. Итоговая доходность 15,99%. Разместили 33,598 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26245 с погашением 26 сентября 2035 года составила 82,1781% от номинала, что соответствует доходности 15,99% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 33,598 млрд. рублей по номиналу при спросе 54,285 млрд. рублей по номиналу. Выручка от аукциона составила 28,703 млрд. рублей.

( Читать дальше )

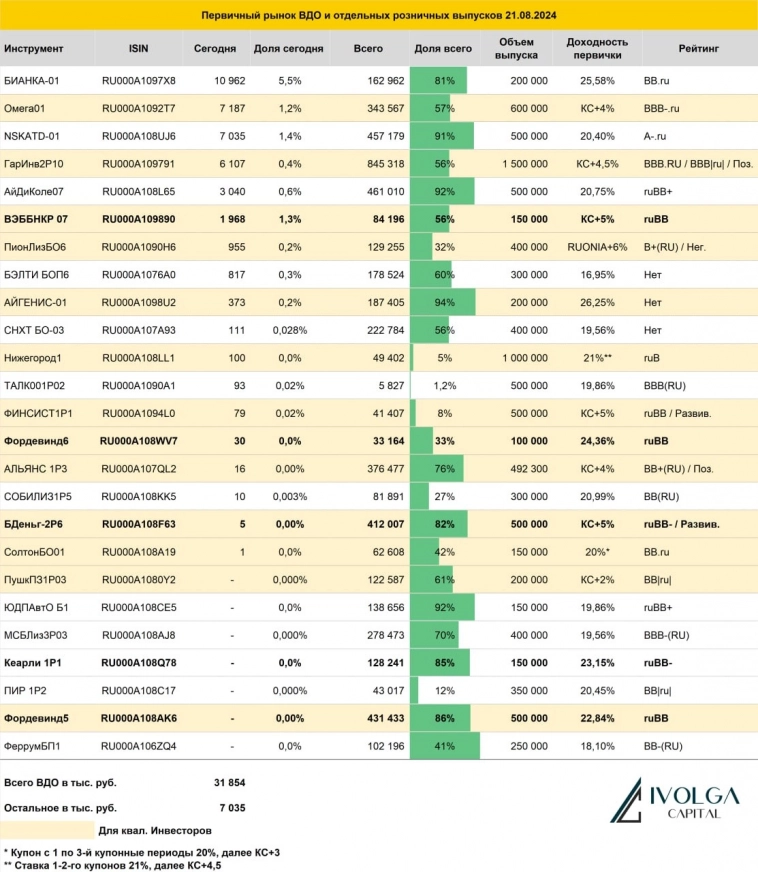

Итоги первичных размещений ВДО и некоторых розничных выпусков на 21 августа 2024 г.

- 21 августа 2024, 18:38

- |

Черные лебеди мировых финансов. Первый лебедь.

- 21 августа 2024, 18:14

- |

Периодически думаю о том, как сохранить капитал на горизонте 30 лет. Для этих целей разумно подумать о «черных лебедях» в мировых финансах, которые могут прилететь на этом горизонте. Выделил три, наиболее близко летающих.

Первый «черный лебедь» — доверие к фиатным деньгам (не важно — к долларам, рублю, юаню или евро).

Они сейчас ничем не обеспечены, кроме доверия к монетарным властям. Фактически деньги сейчас — просто «фантики», которые мы обязаны держать, как минимум, для того, чтобы платить ими налоги.

Порядка 50 лет назад прекратила свое существование Бреттон-Вудская система. Центробанки потеряли возможность обменивать доллары США на золото. Ещё ранее произошёл отказ от золотого стандарта, когда граждане и компании США лишились возможности обменивать доллары на драгметаллы. Результатом этого стала повышенная инфляция в 70-ых годах, когда цены на золото взлетали в 15 раз по отношению к фиатному доллару. 200 лет до этого события золото торговалось в диапазоне $17-45 за унцию, а потом взлетело до $500.

( Читать дальше )

ГТЛК опубликовала консолидированные финансовые результаты по МСФО за 6 месяцев 2024 года.

- 21 августа 2024, 17:51

- |

За 1 полугодие 2024 года активы увеличились на 31% г/г до 1,2 трлн рублей и на 5% к показателю за весь 2023 год. Лизинговые активы выросли на 22% г/г и на 9% к показателю за 2023 год до 960,1 млрд рублей. Рост активов стал возможен благодаря активной реализации ГТЛК ФНБ-проектов и заключением сделок нового бизнеса.

Несмотря на сильное давление макроэкономических факторов, в том числе роста процентных ставок на фоне увеличения КС ЦБ РФ более чем в два раза относительно первого полугодия 2023 года, ГТЛК по итогам периода вышла на положительный финансовый результат. Чистая прибыль составила 205 млн рублей. Подробнее можно ознакомиться по ссылке.

Компания «Пионер-Лизинг» выплатила 1-й купон по 6-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 21 августа 2024, 17:44

- |

21 августа 2024 года ООО «Пионер-Лизинг» выплатило первый купон по 6-му выпуску облигаций (ПионЛизБО6), доступному только для квалифицированных инвесторов. Купонный доход 1-го купона на одну облигацию составил 18,30 руб., исходя из ставки купона 22,26% годовых.

Общая сумма выплат 1-го купона составила 2,34 млн руб. Выплата 2-го купона состоится 20 сентября 2024 года. Купонная доходность 6-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: срочная 6-месячная ставка RUONIA + 6,00% годовых.

22 июля 2024 года эмитент начал размещение шестого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направляет на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го, 5-го и 6-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4, ПионЛизБР5 и ПионЛизБО6) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал