ОБЛИГАЦИИ

Индия стала единственной страной, у которой Россия взяла кредит в 2021 году

- 15 декабря 2022, 09:58

- |

Перед двумя другими странами Россия уменьшила долги. Так, задолженность перед Южной Кореей сократилась на 20% — до 279,7 миллиона долларов. Это стало минимальным уровнем долга с 1992 года. Перед Францией задолженность уменьшилась на 34% — до 315,6 миллиона долларов.

Около 21% российского внешнего долга принадлежит держателям облигаций, при этом по итогам прошлого года он сократился на 8,3% — до 99,4 миллиарда долларов. Основная доля российского внешнего долга приходится на крупных институциональных кредиторов, не связанных с государствами, — на них приходится 73,8% всех долговых обязательств. Этот долг в прошлом году вырос на 3,6% — до 355,4 миллиарда долларов.

ria.ru/20221215/kredit-1838765427.html

- комментировать

- 117

- Комментарии ( 0 )

Выступление Пауэлла: Главное

- 15 декабря 2022, 09:52

- |

👉 Мы ожидаем, что дальнейшие повышения ставки будут необходимы, чтобы стать достаточно ограничительными.

👉 Экономика США значительно замедлилась с прошлого года. Более высокие процентные ставки сказываются на инвестициях в основной капитал.

👉 Рынок труда остаётся жёстким. Хотя количество вакансий сократилось по сравнению с началом года, рынок остается несбалансированным. Активность на рынке жилья значительно ослабла.

👉 Пока что месячный уровень инфляции замедлялся в октябре и ноябре. Но инфляционные риски по-прежнему смещены в сторону повышения.

👉 Финансовые условия колеблются в краткосрочной перспективе, но важно, чтобы со временем они отражали сдержанность политики.

👉 Наши прогнозы — это не план, в экономике нет уверенности

👉 ФРС принимает решительные меры для сдерживания спроса. Наши решения будут основываться на совокупности поступающих данных.

( Читать дальше )

ФРС повысила ставку на 0,5% до 4,5% — это самый высокий уровень с 2007 года

- 14 декабря 2022, 22:10

- |

Хайтэк-Интеграция и поручители опубликовали отчётности за 9 мес. 2022 года

- 14 декабря 2022, 18:21

- |

Хайтэк-Интеграция и поручители опубликовали отчётности за 9 мес. 2022 года

В целом мы видим продолжающийся рост основных финансовых результатов. Компания стала бенефициаром увеличения спроса на ВКС в следствии ухода части иностранных игроков (Zoom, Teams). В третьем квартале компания из облигационной группы ИВКС получила рейтинг ВВ.ru, с пресс-релизом можно ознакомиться здесь: ratings.ru/ratings/press-releases/IVCS-RA-200922/

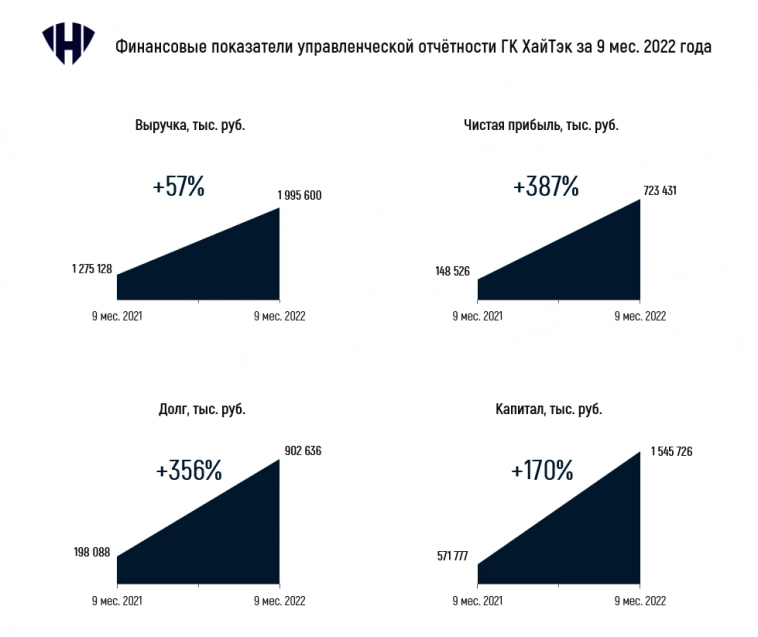

Основные финансовые показатели управленческой отчётности ГК ХайТэк за 9 мес. 2022:

Выручка 1.99 млрд. (+57% г/г)

Валовая прибыль 1.37 млрд. (+157% г/г)

Чистая прибыль 723 млн. (+387% г/г)

Долг 902 млн. (+356% г/г)

Капитал 1 545 млн. (+170% г/г)

/Облигации ХайТэк-01 входят в портфель PRObonds на 1.5% от активов/

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

Размещение ОФЗ

- 14 декабря 2022, 17:57

- |

Очередное размещение от Минфина. Предложено три выпуска — ОФЗ-ПД серии 26241, ОФЗ-ПК серии 29022, а также ОФЗ-ИН 52004 все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 29022 с погашением 20 июля 2033 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26241

Спрос составил 287,516 млрд рублей по номиналу. И

( Читать дальше )

Банк России опубликовал оценку инфляционных ожиданий населения: 12.1% против 12.2% месяцем ранее

- 14 декабря 2022, 17:49

- |

Банк России опубликовал оценку инфляционных ожиданий населения, они практически не изменились: 12.1% против 12.2% месяцем ранее. Оценка наблюдаемой населением инфляции в декабре снизилась до 16,3% с 17,6%.

Инфляционные ожидания — это важный фактор, который ЦБ учитывает при принятии решения по ставке. Очередное заседание совета директоров Банка России по ДКП пройдет в пятницу, 16 декабря.

www.cbr.ru/Collection/Collection/File/43544/inFOM_22-12.pdf

Уточнение по купонным выплатам

- 14 декабря 2022, 15:21

- |

Коротко о главном на 14.12.2022

- 14 декабря 2022, 13:15

- |

- «Славпроект» 15 декабря начнет размещение годовых облигаций объемом 300 млн рублей. Номинальная стоимость одной бумаги — 10 тыс. рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные. Выпуск зарегистрирован Банком России. Также «Славпроект» сообщил о завершении размещения выпуска годовых облигаций серии 001Р-01 номинальным объемом 300 млн рублей, реализовав 19,4% эмиссии на 58,27 млн рублей.

- Московская биржа зарегистрировала выпуск облигаций «Ювелит» (производитель украшений под брендом Sokolov) серии 001P-01. Регистрационный номер — 4B02-01-87270-H-001P. Бумаги включены в Третий уровень котировального списка. Ранее сообщалось, что «Ювелит» перенес с 14 на 20 декабря сбор заявок на трехлетний выпуск облигаций серии 001Р-01 объемом не менее 3 млрд рублей. Ориентир доходности — премия не выше 550 б.п. к трехлетним ОФЗ, купоны ежеквартальные. Организаторы: BCS Global Markets, Газпромбанк, Московский кредитный банк и Тинькофф Банк. Техразмещение запланировано на 23 декабря. Минимальная заявка составит 1,4 млн рублей.

( Читать дальше )

Ассоциация получила ответ на свой запрос в LEGAL CAPITAL Investor Services, касательно ОСВО эмитента ООО «реСтор»

- 14 декабря 2022, 12:53

- |

«К компетенции ОСВО статья 29.7 ФЗ „О рынке ценных бумаг“ относит достаточно широкий пул вопросов.

Более того, законодатель дает возможность предусматривать дополнительные компетенции для ОСВО. По общему правилу для принятия решения общим собранием требуется набрать простое большинство, однако предусмотрены вопросы, по которым требуется получить квалифицированное большинство (75 и 90 %). Эти вопросы прямо предусмотрены законом.

Например, внесение изменений в решение о выпуске, влияющие на объем прав владельцев облигаций.

При этом важно понимать, что во всех случаях необходимо проанализировать эмиссионную документацию, обеспечительную оферту (при наличии) и саму формулировку вопроса, поставленного на ОСВО.

В частности, в случае РеСтора вейвер, который был запрошен у держателей облигаций, связан с офертой эмитента и оферента, в тексте которой и предусмотрены ковенанты.

РеСтор предлагает признать не наступившим основание приобретения по публичной безотзывной оферты. Закон не устанавливает требование о квалифицированном большинстве на ОСВО при принятии такого решения. Кроме того, решение о выпуске прямо предусматривает, что такой вопрос требует простого большинства.

В случае, если ковенанты прямо предусмотрены в Решение о выпуске, то изменения формулировки таких ковенант потребуют внесения изменения в Решение о выпуске, что потребует согласия 75%+ владельцев облигаций.» @bondholders

Первый российский банк размещает юаневые бонды на Мосбирже

- 14 декабря 2022, 12:42

- |

Ориентир ставки первого купона установлен на уровне 4-4,1% годовых. Купоны по облигациям полугодовые. До Альфа-банка ни одна коммерческая российская кредитная организация не размещала на российской торговой площадки бонды, номинированные в китайской национальной валюте. В ноябре их разместила только международная финансовая организация с российским участием — Евразийский банк развития (ЕАБР).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал