ОБЛИГАЦИИ

ОФЗ. Было - стало. И повод подумать, наблюдая со стороны

- 30 декабря 2022, 07:29

- |

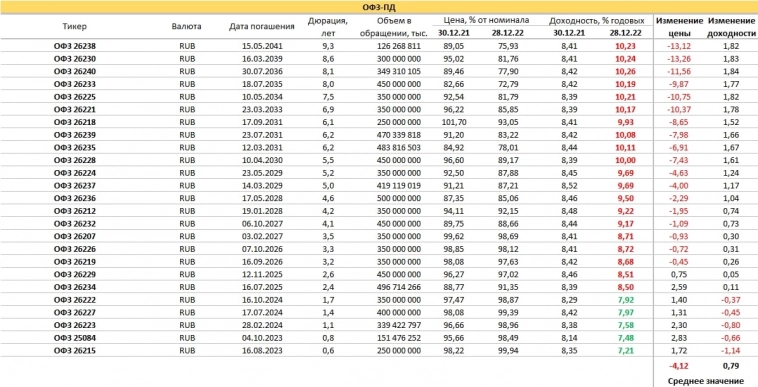

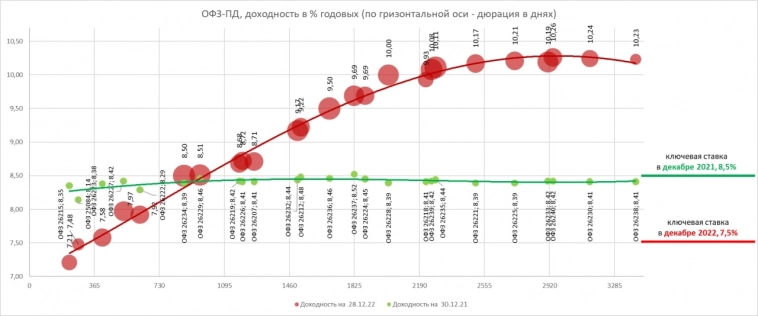

Ниже – кривые доходностей ОФЗ на конец 2021 и конец нынешнего года. Меня они наводят на 2 вывода:

• Первый. Уверенность в будущем быстро теряется по мере его отдаленности, горизонт планирования приближается до полного размытия.

• Второй. Ключевая ставка имеет мало шансов опуститься и растущие шансы – повыситься.

( Читать дальше )

- комментировать

- 7.6К | ★3

- Комментарии ( 29 )

Какие облигации купить в 2023 году

- 30 декабря 2022, 03:07

- |

Облигации в 2022 году стали одним из немногих инструментов с которым можно было пережить штормы.

Индекс ОФЗ (полной доходности) с начала года вырос на 3,1%, а купив их на возобновлении торгов, можно было получить около 27%. Можно и больше, если поймать минимум, но так вряд ли у многих получилось сделать, купить же на открытии был реальный шанс у многих.

Сразу дисклеймер, что я этого конечно же не делал, а покупал Газпром, и смотрел на высокие объемы экспорта по СП и цены. Поэтому здесь обзор больше аналитический :)

Темы облигаций в этом году я подробно касался в двух обзорах, где сделал несколько подборок:

В апреле, например, была подборка с которой можно получать купоны по ОФЗ ежемесячно:

( Читать дальше )

Куда Инвестировать в 2023 году? Как заработать на Ставке ФРС и Куда вложить деньги? / Моя Стратегия

- 29 декабря 2022, 19:53

- |

Всем привет! С Наступающим НГ! Обсуждаем сегодня новые идеи и прогнозы на 2023 год. Что будет со ставкой ФРС? Куда вложить деньги в первой половине 2023 года? Давайте разбираться.

( Читать дальше )

ВТБ - Еврооблигации - РЕВОЛЮЦИЯ

- 29 декабря 2022, 19:44

- |

Бабло платить надо. Но мимо евроклира и -стрима

Каждый раз, когда Костин выходит с инициативой — это какая-то жопень для нормального инвестора, не отягощенного договрняками, многоходовочками и хашер-махер.

Хрен его знает как они обнулят обязательства по еврооблигам без дефолта.

Если данное предложение Костина реализуется в законодательный акт, то на военном языке это называется «ЭСКАЛАЦИЯ»

И ничего хорошего, лично я, от этого не жду

( Читать дальше )

В поисках идеального диверсифицированного инвестпортфеля на 2023 год - Финам

- 29 декабря 2022, 19:22

- |

Дмитрий Донецкий, главный аналитик ИФК «Солид», считает, что если говорить о неквале, то портфель должен состоять преимущественно из российских акций (например, «Сбербанк», «Сегежа», «Новатэк»), замещающих облигаций и ОФЗ ПК, а также валюты и золота в виде GLDRUB_TOM. Криптоактивы можно использовать, но преимущественно стейблкоины. В кэше не более 10% портфеля, т.к. уже портфель должен быть сбалансирован по активам. У квалифицированного инвестора могут быть и иностранные акции, и еврооблигации, купленные под замещение во внешнем периметре, плюс различные инструменты в виде частных размещений бумаг.

( Читать дальше )

Предварительные итоги года "Ренессанс страхования"

- 29 декабря 2022, 19:12

- |

До новогодних праздников остались считанные часы, и мы подводим (предварительные) итоги года для страхового рынка и «Ренессанс страхование».

— Страховой рынок показал устойчивость к экономическим превратностям 2022 года. По большинству страховых продуктов собираемые премии за год выросли. В минусе по росту в основном только страховые продукты, связанные с кредитным страхованием.

— «Ренессанс страхование» успешно адаптировал свои страховые продукты к меняющимся запросам клиентов в новых экономических условиях, в результате чего мы росли лучше рынка.

— Цифры по году мы опубликуем в феврале, но напомним, что за 9 месяцев 2022 года премии в non-life сегменте выросли на 24%, НСЖ и ИСЖ – на 36%.

— Продажи продуктов страхования жизни росли так хорошо (во многом благодаря выходу на финансовые маркетплейсы), что мы вошли в топ-3 крупнейших компаний в этом виде страхования.

— Наш медтех-сервис Budu в этом году запустил продукт «Цифровая клиника», который объединяет онлайн и офлайн-форматы взаимодействия клиента с врачом. Такой подход и удобен клиентам, и экономичен (что актуально).

— В целом телемедицинские сервисы взлетают: рост количество дистанционных консультаций выросло более чем в 2,5 раза.

— По итогам года мы в тройке лидеров рынка по удовлетворённости клиентов, благодарим их за лояльность к нашей компании. При этом наша стратегическая цель – быть страховой компанией первого выбора для клиентов.

— Мы гордимся, как наша команда справилась с вызовами года. И гордимся, что глава компании – Юлия Гадлиба – была признана лучшим управленцем в страховом секторе.

— В бизнесе наступающий год будет сложным, но мы верим в наш рост. Наша гибкая цифровая модель бизнеса, быстрота принятия решений позволяют нам адаптироваться к меняющимся реалиям и быть успешными.

Благодарим наших клиентов, партнеров, сотрудников, акционеров за поддержку в 2022 году и желаем вам всего хорошего в году наступающем!

Wall Street "уловила" прибыль, но пропустила медвежий рынок

- 29 декабря 2022, 18:18

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Если я скажу Вам, что группа действительно умных людей на Wall Street смогла точно предсказать, сколько денег заработают крупнейшие компании Америки через год, Вы, возможно, подумаете, что они могут сказать нам, куда пойдет фондовый рынок.

Но это не так.

В прошлом году аналитики Wall Street, которые являются главными коммуникаторами для инвесторов в таких компаниях, как Goldman Sachs, JPMorgan Chase & Co. и Citigroup, в целом, не ошиблись в оценке корпоративных доходов для компаний S&P 500. Консенсус-прогноз FactSet предполагает $221 за акцию в этом году, точно в соответствии с прогнозом, причем последний квартал все еще основан на оценках.

По данным Refinitiv IBES, промах менее чем на 1 доллар является самым маленьким в процентном выражении для оценок на конец года с 1995 года, в то время как консенсус-прогноз с тех пор в среднем отклонялся более чем на 9%.

( Читать дальше )

"Top Stars" с Wall Street оказались ослепленными крахом рынка 2022 года

- 29 декабря 2022, 18:17

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Марко Коланович и Джон Штольцфус, два самых громких биржевых быка на всей Wall Street, в начале 2022 года были уверены в одном: Федеральная резервная система будет медленно, очень медленно, выполнять свой план по повышению процентных ставок. Неважно, что инфляция уже взлетела до самого высокого уровня за последние четыре десятилетия. Повышение ставок, говорили они, будет происходить такими небольшими темпами, что финансовые рынки едва ли почувствуют их.

И поэтому Коланович, соруководитель отдела глобальных исследований JPMorgan Chase, предсказал широкое ралли. Он и его команда установили прогноз по индексу S&P 500 на уровне 5 050 к концу 2022 года. Штольцфус, главный инвестиционный стратег компании Oppenheimer, был еще смелее: 5,330.

Они ошиблись более чем на 1 000 пунктов.

Эти два человека — известные личности в крупных фирмах — являются публичными лицами того, что в действительности можно характеризовать как «ослепление Wall Street». За редким исключением, наиболее успешные и одаренные игроки на рынке акций и облигаций не смогли оценить, как вспышка инфляции перевернет мир инвестиций 2022 года. Они не смогли предугадать реакцию ФРС — повышение ставок происходило не размеренными, а стремительными темпами — и не смогли предвидеть, что это, в свою очередь, вызовет самый сильный одновременный обвал акций и облигаций, по крайней мере, с 1970-х годов.

( Читать дальше )

В 2022 году ООО «Пионер-Лизинг» принесло инвесторам более 200 млн руб. дохода

- 29 декабря 2022, 17:33

- |

В обращении на Московской Бирже в настоящее время у ООО «Пионер-Лизинг» находится 5 выпусков облигаций: ПионЛизБП1, ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5. По всем выпускам, кроме 4-го, предусмотрена ежемесячная выплата купонов, по 4-му выпуску выплата осуществляется на ежеквартальной основе.

В 2022 году общая сумма купонных выплат инвесторам по обращающимся облигациям эмитента превысила 200 млн руб. Компания выполнила все обязательства своевременно и в полном объеме, подтвердив статус надежного эмитента.

Облигации указанных выше пяти выпусков ООО «Пионер-Лизинг» доступны для покупки на вторичном рынке Московской Биржи. Привлеченные денежные средства ООО «Пионер-Лизинг» направляет на финансирование лизинговой деятельности. Все выпуски, кроме 5-го, предназначенного для квалифицированных инвесторов, осуществлены в рамках бессрочной программы биржевых бондов, которая предусматривает привлечение до 10 млрд руб. На сегодня общий объем денежных средств, привлеченных от размещения облигаций, составляет 1,362 млрд руб.

Не является индивидуальной инвестиционной рекомендацией.

No brainer bond ladder, или Стратегия "лесенки" для всех-всех-всех

- 29 декабря 2022, 13:33

- |

На рынке бондов работает множество стратегий, одна из которых — это подбор портфеля облигаций с разными сроками погашения и периодическим купоном. Стратегия «лесенки» помогает создать предсказуемые потоки доходов, уменьшить зависимость от рыночной волатильности и управлять процентным риском, связанным с изменением ставок.

Подробнее читайте в свежем материале от члена АВО Александры Янковской.

bondholders.ru/knowledgebase/tpost/6epou9jhl1-no-brainer-bond-ladder-ili-strategiya-le

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал