Блог им. smithmax

"Top Stars" с Wall Street оказались ослепленными крахом рынка 2022 года

- 29 декабря 2022, 18:17

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Марко Коланович и Джон Штольцфус, два самых громких биржевых быка на всей Wall Street, в начале 2022 года были уверены в одном: Федеральная резервная система будет медленно, очень медленно, выполнять свой план по повышению процентных ставок. Неважно, что инфляция уже взлетела до самого высокого уровня за последние четыре десятилетия. Повышение ставок, говорили они, будет происходить такими небольшими темпами, что финансовые рынки едва ли почувствуют их.

И поэтому Коланович, соруководитель отдела глобальных исследований JPMorgan Chase, предсказал широкое ралли. Он и его команда установили прогноз по индексу S&P 500 на уровне 5 050 к концу 2022 года. Штольцфус, главный инвестиционный стратег компании Oppenheimer, был еще смелее: 5,330.

Они ошиблись более чем на 1 000 пунктов.

Эти два человека — известные личности в крупных фирмах — являются публичными лицами того, что в действительности можно характеризовать как «ослепление Wall Street». За редким исключением, наиболее успешные и одаренные игроки на рынке акций и облигаций не смогли оценить, как вспышка инфляции перевернет мир инвестиций 2022 года. Они не смогли предугадать реакцию ФРС — повышение ставок происходило не размеренными, а стремительными темпами — и не смогли предвидеть, что это, в свою очередь, вызовет самый сильный одновременный обвал акций и облигаций, по крайней мере, с 1970-х годов.

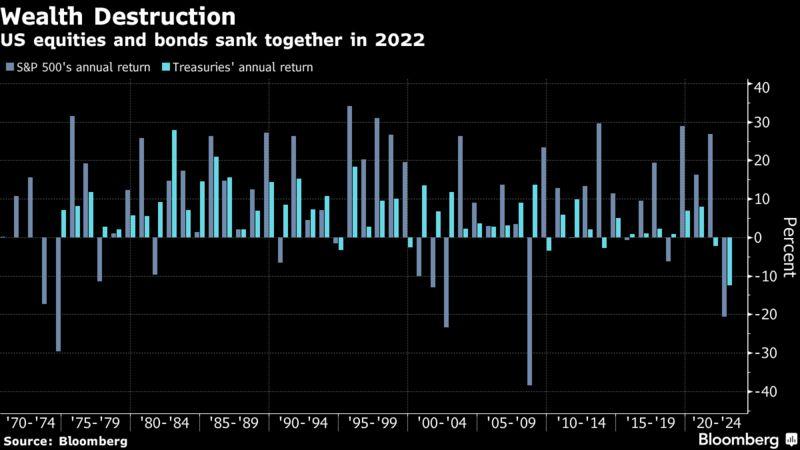

Уничтожение богатства | Акции и облигации США «тонут» вместе в 2022 году

В США насчитывается 865 активно управляемых паевых фондов акций с активами не менее $1 млрд. В среднем, они потеряли 19% в 2022 году. Хедж-фонды, любящие акции, тоже пострадали. Во «вселенной облигаций» — для 200 фондов аналогичного размера — среднее снижение составило 12%. У большинства из фондов дела обстояли хуже, чем у индексов, которые они используют в качестве эталонов для оценки своей деятельности. Среди них выделялся крупнейший взаимный фонд Western Asset Management — Core Plus Bond Fund.

Кен Лич, главный инвестиционный директор этого фонда, так же, как Коланович и Штольцфус, был убежден, что ФРС не будет спешить. В конце 2021 года он предсказал, что в 2022 году, возможно, вообще не произойдет повышения ставок. Фонд с капиталом $27 млрд. потерял 18%. Он превзошел 99% сопоставимых по размеру аналогов.

«40-летний бычий рынок, — говорит Уильям Эйген, инвестор в облигации в JPMorgan Asset Management и один из тех редких исключений, которые позиционировали свой фонд, чтобы предотвратить грядущую боль, — делает с Вами забавные вещи». Он вбивает в мозг основные убеждения, которые трудно искоренить. С конца 1980-х годов тысячи трейдеров, инвесторов и аналитиков следовали за «Fed put» — убеждению, что политики всегда готовы поддержать рынки в моменты турбулентности — путем сокращения планов по повышению ставок или их прямого снижения — и, следовательно, в таком случае всегда стоило покупать на падении.

'Как грабеж'

Масштабы падения в этом году, честно говоря, трудно было предвидеть. И Лич, и Штольцфус, когда к ним обратились за комментариями, сослались на неожиданные потрясения в мировой экономике, которые отразились на рынках. Например, Китай настойчиво придерживался своей политики «zero-Covid» большую часть года, а Россия начала военную операцию в Украине. «Это действительно было похоже на ограбление...», — сказал Штольцфус в интервью. «У нас был Китай, у нас была Россия, а затем у нас был процесс, когда ФРС делала то, что она, наконец, должна была делать».

Лич назвал этот год «особенно сложным», но отметил, что показатели фонда начали улучшаться. В этом квартале его доходность составила 3,6%. «Признавая изменения в макросреде, мы внесли коррективы в наши портфели широкого рынка и считаем, что фонд хорошо позиционирован для получения выгоды от глобального восстановления», — сказал Лич в своем заявлении.

Коланович указал на результаты работы более широкого модельного портфеля кросс-рынков, который он курирует. В этом году он показал положительную доходность, сказал он в своем заявлении, поскольку выигрышные ставки на сырьевые товары и облигации компенсировали ошибочные ставки на акции. Год назад он и команда JPMorgan предсказали резкий рост доходности в 2022 году, заявив, что базовая доходность 10-летних казначейских облигаций поднимется до 2,25%. В конце среды она держалась на уровне 3,88%.

Решение ФРС

Именно после последней крупной инфляционной вспышки в США родилась аксиома «Fed put». Когда к середине 1980-х годов потребительские цены снова устаканились, центральные банкиры смогли сосредоточиться на поддержке экономического роста, занятости и, в процессе, на повышении курса акций и облигаций.

То, что «Fed put» мертв, по крайней мере, на данный момент, в новую эру высокой инфляции, еще не до конца осознано на многих рынках капитала. Эйген считает, что это видно по тому, как трейдеры снова и снова требуют «поворота ФРС». Под поворотом они подразумевают переход от резкого повышения ставок к их снижению, с целью предотвращения рецессии. Надежда на изменения в политике центрального банка заставляет их неоднократно поднимать цены на облигации и акции в ходе мимолетных «ралли облегчения», которые с треском проваливаются, когда председатель ФРС Джером Пауэлл решительно повторяет, что он и члены комитета (FOMC, — прим. канала) будут повышать ставки до тех пор, пока инфляция не вернется под контроль.

«Это уже четвертое ралли на (надеждах, — прим. канала) „повороте ФРС“ в этом году», — сказал Эйген, наблюдая за ростом рынков одним утром в конце ноября. В течение нескольких дней оно тоже сошло на нет.

Посеять путаницу на рынке

Пауэлл также совершал ошибки, которые усиливали путаницу на рынках. На протяжении 2020 и большей части 2021 года, он снова и снова выражал уверенность в том, что резкий рост цен, вызванный перебоями в цепочке поставок и триллионами долларов стимулирования, является временным и в значительной степени исчезнет сам по себе.

Эти комментарии только усилили убежденность инвесторов в том, что эра низких ставок останется надолго. В июне прошлого года они сделали ставку на рынке облигаций, что инфляция замедлится до 3% в течение следующих 12 месяцев, в результате чего ФРС придется повысить базовую ставку до 0,4% к концу 2022 года. Ошибка была действительно велика — инфляция взлетела до 9%, а ФРС подняла свою ключевую ставку до более чем 4%. Ошибочный прогноз «перевернул игру» для всех участников рынков.

Возвращение инфляции знаменует собой серьезный сдвиг | Доходность облигаций резко возросла, поскольку рост цен вызвал резкое повышение ставки ФРС.

И все же, несмотря на то, как сильно они «обожглись» из-за недооценки инфляции, многие инвесторы по-прежнему убеждены, что Пауэлл, несмотря на все свои жесткие высказывания, готовится сделать этот «поворот». Согласно консенсусу на фьючерсном рынке, первое снижение ставки произойдет менее чем через пять месяцев после последнего повышения.

Оглядываясь назад, иронично, что на Wall Street было так много злорадства, когда любители на Reddit «обжигались», когда их акции GameStop и крипто-монеты Shiba Inu рухнули в конце 2021 года. Это было доказательством того, — усмехались профессионалы, — что инвестирование лучше оставить для них. И все же, менталитет, который погубил двадцатилетних парней, гонявшихся за манией акций мемов в первые дни пандемии, в конечном счете, не так уж сильно отличается от модели, которой обучают в элитных финансовых учреждениях страны — рынки растут только потому, что, ну… ФРС.

«Если Вы были богаты и знамениты к концу 2020 года, то Вы были знамениты благодаря низким ставкам», — говорит Эндрю Бир, управляющий член Dynamic Beta, чей биржевой фонд вырос на 21% в этом году, отчасти благодаря ставке против облигаций. «Ваш бизнес, Ваше состояние, Ваш успех были связаны с низкими ставками».

Это, по его мнению, мешает инвесторам, таким как, например, Кэти Вуд, технологический евангелист, чей фонд ARK Innovation находится в свободном падении уже более года, пересмотреть свой подход. Растущие ставки и то, как они заставляют инвесторов дисконтировать будущие доходы корпораций, особенно пагубно сказываются на акциях технологических компаний. «Когда Вы видите, что мир меняется», — говорит Бир, — «Вы должны занять другую позицию, вместо того, чтобы молиться каждый день в надежде на то, что мир не изменится».

Есть некоторые признаки того, что процесс перевоспитания на Wall Street постепенно идет.

В начале декабря, когда начали поступать прогнозы на год вперед, среди стратегов быстро сформировался консенсус, которого не было, по крайней мере, с 1999 года: S&P 500 продемонстрирует годовое снижение. Среди тех, кто снизил свои ожидания, был Дрю Петтит. 33-летний стратег Citigroup говорит, что теперь он ясно видит риски того, что «по сути, он вырос в мире низких процентных ставок, где акции стремятся на луну». Он тоже был в лагере, предсказывающем, что S&P закончит 2022 год на отметке более 5 000. Теперь, он считает, что к концу следующего года индекс будет на уровне 4 000. «В дальнейшем», — говорит он, — «будет немного сложнее добиться успехов».

Коланович также стал более «медвежьим» в отношении акций. Его команда составила свой прогноз на уровне 4 200. А Штольцфус — на уровне 4 400. Хотя это все еще предполагает двузначное ралли с сегодняшнего дня, учитывая то, какого мнения Коланович придерживался этим летом, можно сказать, что это радикальный сдвиг для стратега. В то время (летом) Штольцфус был как всегда смелым и оптимистичным, предсказывая, что рынок готов стереть все потери года и взлететь до его целевого уровня в 5 330. Это означало бы 40% прироста за чуть более чем шесть месяцев.

«Мы думаем, что идем в правильном направлении», — сказал он в интервью в конце июня, — «и мы думаем, что свет в конце тоннеля — это не фары локомотива, а скорее солнечный свет».

В течение короткого периода времени казалось, что Штольцфус был в чем-то прав. Одно из тех ралли на «развороте ФРС», которое Эйген считает столь любопытным, привело к тому, что S&P 500 подскочил на 17% в считанные недели. В какой-то момент, конечно, ФРС действительно сместит фокус своей политики, и одно из этих ралли окажется верным. Это неизбежно. Но это был не тот случай. В конце августа Пауэлл вышел на сцену в Джексон Хоул и выступил с резким заявлением о том, что инфляция должна быть подавлена.

—————————————

Кроме того, продаю аккаунты TradingView Premium за 4$ вместо $60. Уникальная инструкция обхода обнаружения.

- 29 декабря 2022, 18:24

- 29 декабря 2022, 19:10

- 29 декабря 2022, 18:34

теги блога Max Smith

- 2023

- Bloomberg

- Financial Times

- NQASDAQ

- S&P 500

- Stock Market

- wall street

- акции

- Американский фондовый рынок

- аналитики

- биржа

- бычий рынок

- газ

- индекс

- инфляция

- исследования

- Крах

- кризис

- лонг

- новости

- новости рынков

- облигации

- падение рынка

- прогноз

- рынки

- сми

- трейдинг

- финансы

- фондовый рынок

- ФРС

- электроэнергетика