ОБЛИГАЦИИ

Облигации Альфа-Банк 002Р-21 на размещении

- 09 февраля 2023, 09:12

- |

Сейчас на размещении есть интересный выпуск облигаций Альфа-банка с высоким рейтингом.

Выпуск: Альфа-Банк 002Р-21

Рейтинг: ruAA+ («Эксперт РА»)

Номинал: 1000 р.

Прием заявок: до 09.02. 2023 г.

Периодичность выплат: 183 дня

Дата погашения: 16.02.2025 г.

Размер купона: 9,15...9,25%.

Думаю что Альфа-банк не нуждается в дополнительном представлении. В рейтинге банков он занимает 5 место. Отчетности банки сейчас не публикуют, за 2021 год смысла нет рассматривать.В сочетании данных облигаций с налоговым вычетом (13%) на ИИС получается неплохая доходность. Можно рассмотреть данную бумагу как альтернативу банковскому вкладу.

Подписывайтесь на мой телеграм-канал, там больше публикаций, выкладываю все сделки, мой путь к доходу от дивидендов и купонов.

- комментировать

- 293 | ★2

- Комментарии ( 0 )

ООО «Трейд Менеджмент» подводит итоги 2022 года

- 09 февраля 2023, 07:10

- |

Несмотря на сложный период, ООО «Трейд Менеджмент», владелец сети магазинов брендовой одежды и аксессуаров, высоко оценивает результаты работы в 2022 году, отмечая его как наполненный яркими событиями и интересными проектами для компании. Также компания поделилась планами на 2023 год.

Компания смогла сохранить своих поставщиков, нарастить товарооборот, обеспечить бесперебойную логистику и заметно укрепить позиции бренда после ухода ряда мировых производителей с отечественного рынка. Также была значительно расширена география доставки заказов, в том числе, за счёт нового партнёра — логистической международной компании «СДЭК-Глобал».

Летом 2022 года произошло одно из самых значимых событий для эмитента — запущено собственное мобильное приложение lady & gentleman CITY. В приложении представлен огромный выбор сезонных коллекций мировых брендов, сформирован удобный личный кабинет с возможностью управления бонусами и фильтрами, предусмотрена бесплатная доставка, резервирование товара в розничном магазине, чат со службой поддержки. В рамках популяризации приложения при оформлении первого заказа пользователю предоставляется скидка 10%.

( Читать дальше )

Газпром закрыл книгу по размещению локальных рублёвых облигаций - Ренессанс Капитал

- 08 февраля 2023, 20:19

- |

Газпром выпускает локальные облигации нечасто и в умеренном объёме. Сейчас в обращении находятся локальные бумаги на 255 млрд руб. ($3,6 млрд, что существенно меньше, чем $35 млрд + еврооблигации в обращении на начало 2022 года), из них половина – два перпа, размещённых в середине 2021 года для финансирования программы газификации регионов. Эмитент с середины 2000-х годов предпочитал привлекать более долгосрочное и объёмное финансирование со стороны рынка еврооблигаций и от зарубежных банков.

В текущих рыночных условиях Газпром, видимо, будет выпускать гораздо большее количество локальных бумаг, которые возможно, будут занимать сегмент рынка первичных размещений, не затронутый первичным предложением ОФЗ (тенор 2–5 лет). Можно предположить достаточно существенный объём предложения локальных бондов Газпрома в 4кв23–1кв24 перед погашением трёх выпусков еврооблигаций/ЗО (Газ-23Е, -24Е2, -24Ф) общим объёмом $3,1 млрд и прохождение через оферту двух рублёвых выпусков в феврале 2024 года (30 млрд руб.).Ренессанс Капитал

С начала февраля наблюдается существенное увеличение объёма заявленных/ проводимых первичных размещений локальных корпоративных бондов (в январе их практически не было), что видимо объясняется сохраняющимся после нового года структурным профицитом ликвидности в банковской системе.

Выбираем белорусские облигации - Синара

- 08 февраля 2023, 18:31

- |

В 2022 г. ВВП упал на 4,7%, по итогам 2023 г. прогнозируем близкую к нулю динамику. Рецессия в экономике Беларуси затормозила с августа. В 2023 г. местные власти, ставя на опережающий рост экспорта и инвестиций в основные средства, нацеливаются на 3,8%-ный прирост ВВП. Мы же предполагаем более скромный, но и более реалистичный результат — рост на 0,5%.

( Читать дальше )

Размещение ОФЗ

- 08 февраля 2023, 18:25

- |

ОФЗ 26240 с погашением 30 июля 2036 года, купон 7% годовых

ОФЗ 26242 с погашением 29 августа 2029 года, купон 9% годовых

ОФЗ 26240

Спрос составил 64,941 млрд рублей по номиналу.

( Читать дальше )

Сказка про Сбор и маньки-облигации.

- 08 февраля 2023, 18:00

- |

И распродал он имущество своего предприятия, что-то и осталось.

И пришёл он в стольный град, да в инвестиционную избу. И просит он дежурного дьяка. Посоветуй, мил друг, что купить то мне, чтобы денюжка моя работала, да прибыль росла.

В стародавние времена советовал мил друг маньки-облигации своей избы, да, для солидности ВздохПром, да Сбор, да Лук, да РосЖижу, для особо продвинутых Тындекс. Потому, как крупные они и если их советовать, то и на съезжей розгами пороть не будут, коль не вырастут. Есть на дальнем Весте поговорка у местных дьяков — никого ещё не выпороли, если он купил для фирмы счёты ИБН.

Однако Тындекс то падает, то растёт и вообще, не наш. Делиться собирается. Почкованием вестимо. А остальных, кроме Сбора, делится уже заставили. Тоже, наверное почкованием. По почкам.

Вот и посоветовал тот дьяк Сбор, да маньки-облигации. И стали они жить-поживать, да добра наживать. Бизнесмен, маньки и Сбор.

Вот.

Нравится? Плюсуй

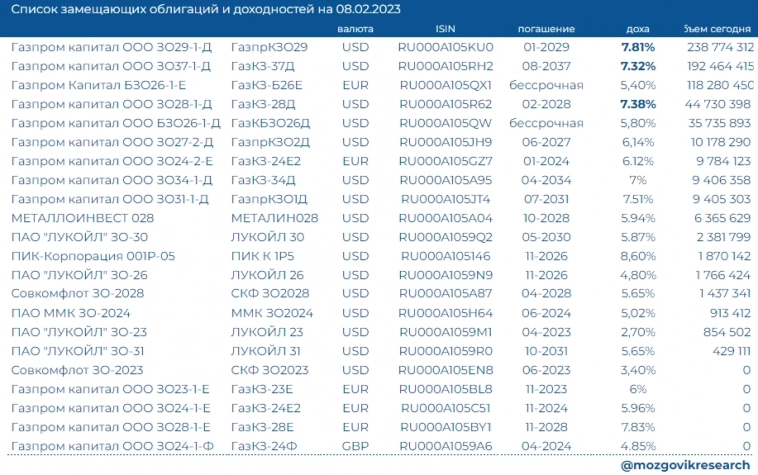

Список замещающих облигаций: какие облигации можно купить, чтобы хранить сбережения и получать доходность в валюте?

- 08 февраля 2023, 14:35

- |

Смысл аномально высоких доходностей в некоторых выпусках Газпрома в том, что там сидят продавцы, которые купили эти бумаги с хорошим дисконтом, и теперь продают по ценам ниже рынка, чтобы зафиксировать прибыль. В этих же выпусках сосредоточена максимальная ликвидность.

Если бы Газпром заново размещал эти бонды, вряд ли бы мы увидели там такие доходности.

Так в целом-то конечно неплохая альтернатива доллару, ибо таких ставок по долларовым депозитам уже давно себе и представить нельзя.

Напомню, что выплаты в замещающих бондах как и сами бонды номинированы в долларах, но сделки и расчеты все проходят в рублях.

Если взять выпуск КЗО29 с доходностью к погашению 7,8%, то там доходность купона относительно рыночной цены всего 3,8%. Доходность 7,8% возникает только в случае успешного погашения данной бумаги в 29 году, или роста ее цены. Сейчас выпуск торгуется 78% от номинала.

Все эти бонды я добавил в вочлист, их параметры можете посмотреть тут: https://smart-lab.ru/q/watchlist/dr-mart/18863/

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 26 )

НЗРМ утвердил Совет директоров

- 08 февраля 2023, 14:04

- |

На общем собрании участников Общества от 8 февраля 2023 г. было принято решение об утверждении Положения о Совете директоров ООО «НЗРМ» и определении его численного и персонального состава.

Соответствующие изменения о появлении в Обществе нового органа управления — Совета директоров — ранее были внесены в Устав общества. Новая редакция Устава опубликована на странице эмитента на сайте Интерфакс.

Наличие в Обществе Совета директоров позволит повысить его инвестиционную привлекательность благодаря снижению корпоративных рисков, а также расширить компетенции топ-менеджмента путем привлечения в команду новых высокопрофессиональных участников.

Создание Совета директоров соответствует рекомендациям рейтингового агентства «Эксперт РА», сформулированным в ходе изучения деятельности ООО «НЗРМ» для присвоения ему кредитного рейтинга. Напомним, что компании присвоен рейтинг кредитоспособности на уровне ruBB- со стабильным прогнозом и подтверждением/пересмотром в апреле 2023 года.

( Читать дальше )

Коротко о главном на 08.02.2023

- 08 февраля 2023, 12:37

- |

- «Аренза-Про» установила ставку купона трехлетних облигаций серии 001Р-01 объемом 300 млн рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 7 февраля. По займу предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 15-го, 18-го, 21-го, 24-го, 27-го, 30-го и 33-го купонов и еще 30% от номинала — в дату окончания 36-го купона. Организаторы: БКС КИБ, ИБ «Синара», ИФК «Солид» и МТС банк. Техразмещение запланировано на 9 февраля.

- «ЕвроТранс» установил ставку купона трехлетних облигаций серии БО-001Р-02 объемом 3 млрд рублей на уровне 13,4% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск проходил с 3 по 7 февраля. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк и «Финам». Техразмещение запланировано на 9 февраля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал