Норникель

Усиленные Инвестиции: обзор за 4 - 11 декабря

- 14 декабря 2020, 14:09

- |

Уважаемые коллеги, представляем итоги последней недели:

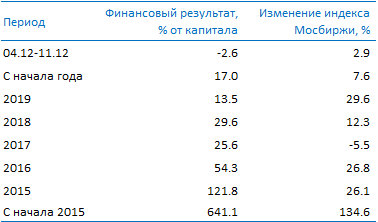

Портфель скорректировался на 2.6% (-2.4% совокупно с учетом Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи +2.9%

Evraz +2.1%, Petropavlovsk -3.0% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 8.2% от совокупного

По основным компаниям изменения: Русагро -1.4%, НЛМК +6.3%, Норникель +3.8%, Полиметалл +0.7%, Фосагро +0.5%, Петропавловск -4.5%, QIWI -24.0%, Магнит +7.8%, Лента +3.1%, Северсталь +3.0%, X5 +2.6%, Полюс -1.1%, М.Видео -2.3%

Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- комментировать

- 552

- Комментарии ( 0 )

Медь: намечен курс на 10,000 $/т

- 14 декабря 2020, 14:01

- |

В начале декабря Goldman Sachs выпустил репорт под названием «Copper: Charting a course to $10,000/t», в котором был пересмотрен прогноз цен на медь в сторону повышения – с 7,500 $/т до 9,500 $/т на горизонте 12 мес., подметив, что бычий рынок для металла только начался.

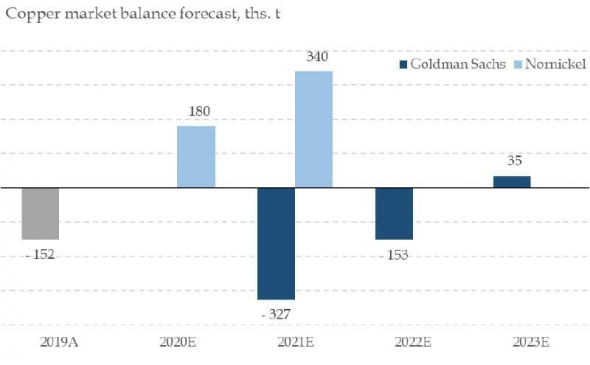

В 2021 году банк ожидает сильного дефицита меди на уровне -327 тыс. тон с последующим снижением дефицита до -153 тыс. тонн в 2022 году и небольшим профицитом на уровне 35 тыс. тонн в 2023 году. Драйверами роста цены в течение этого периода будут значительный циклический подъем спроса вместе с благоприятной денежной политикой на фоне низких запасов и снижающегося доллара. Аналитики считают, что цена на металл достигнет пика в 1П22 (10,170 $/т) и за счет роста производства и, как следствие, снижение дефицита, цена нормализуется.

Банк выделяет следующие ключевые драйверы, подкрепляющие бычий прогноз. Во-первых, сильный спрос в Китае вызвал снижение запасов как в Китае, так и на зарубежных площадках вместе с началом восстановления промышленного спроса в странах Запада. Во-вторых, озвученные инициативы согласно новому пятилетнему плану повысили ожидания относительно спроса в ключевых отраслях – потребителей меди, ввиду чего ожидается дефицит металла в следующие 2 года. При этом Норникель в своем прогнозе баланса рынка меди более консервативен, ожидая более сильного восстановление предложение относительно спроса в течение 2021 года.

( Читать дальше )

Дивидендная доходность акций Норникеля составит 2,6% - Промсвязьбанк

- 14 декабря 2020, 12:11

- |

Внеочередное собрание акционеров ПАО ГМК Норильский никель одобрило рекомендацию выплатить по результатам 9 месяцев 2020 года 623,35 руб. на одну обыкновенную акцию. Всего на выплаты может быть направлено 98,64 млрд руб. (около $1,2 млрд).

У инвесторов появились сомнения по поводу дивидендов Норникеля после аварии на ТЭЦ-3 Норильска в июне текущего года, что стало причиной крупнейшей экологической катастрофы. Неоднократные заявления менеджмента о необходимости снижения выплат в текущем году в том числе и на фоне пандемии в конце концов не помешали объявить о промежуточных дивидендах. Дивидендная доходность при текущих котировках компании составит 2,6%. Дивиденды получат акционеры по данным на 24 декабря 2020 гПромсвязьбанк

Доллар по 73р надо? Кому последние доллары по 73р?

- 11 декабря 2020, 01:27

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Обнадеживающие новости о вакцинах и упреждающие меры ОПЕК+ должны поддержать цены на нефть в 2021 году - Атон

- 09 декабря 2020, 20:43

- |

Идеи: «голубые фишки» в нефтегазе, металлах и финансах. В наш фокус-лист мы включили Газпром, Роснефть, Норникель, Северсталь, Сбербанк, Яндекс, Mail.ru, РУСАЛ и РусГидро. В секторальном плане ключевыми бенефициарами восстановления внутренней и мировой экономики являются нефтегазовые, горно-металлургические и финансовые компании. Мы придерживаемся осторожной позиции в отношении ритейлеров из-за отсутствия катализаторов и транспортного сектора из-за медленных темпов восстановления прибыли. Девелоперы, по нашему мнению, должны выиграть от низких процентных ставок.

( Читать дальше )

Маржин колл в СИ у физиков. Готовимся к экспирации фьючерсов и опционов.

- 09 декабря 2020, 00:47

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

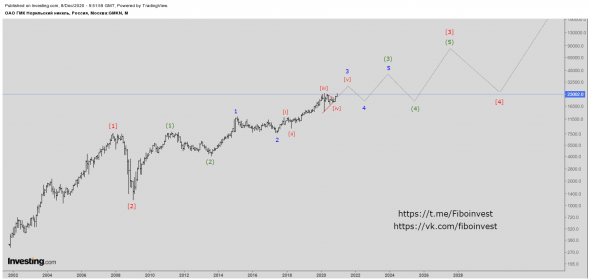

Волновой анализ акций ГМК Норильский никель.

- 08 декабря 2020, 15:23

- |

Норникель.

По волновой структуре видно, что рост еще будет продолжен, цены на акции вышли вверх из треугольника в волне [iv] of 3. В прошлом прогнозе после коррекции ожидал постановку нового исторического максимума.

Он 👉 ТУТ!

Больше прогнозов в Telegram канале t.me/Fiboinvest

Держатели долларов в Панике. Готовимся к коррекции на рынке.

- 08 декабря 2020, 01:28

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Усиленные Инвестиции: обзор за 27 ноября - 4 декабря

- 07 декабря 2020, 06:43

- |

Петропавловск взлетел на 11.2%, несмотря на укрепление рубля. Позитивен рост цены золота. Негативен рост оптовых цен на дизельное топливо в РФ, а также увеличение стоимости электричества в Восточной Сибири. Потенциал роста уменьшился на 12%, целевая цена снизилась на 2%.

Норникель вырос на 6.8%, несмотря на укрепление рубля. Позитивно повышение цены меди и платины. Негативно снижение цены палладия и никеля, а также увеличение стоимости электричества в Восточной Сибири и удорожание мазута. Потенциал роста уменьшился на 10%, целевая цена снизилась на 4%.

Норникель провел День инвестора. Компания планирует увеличить производство металлов более чем на 30% к 2030 году. Общий объем инвестиций составит более $27 млрд на ближайшие 10 лет, из которых около $5.5 млрд будет направлено на экологию. Капитальные затраты на развитие энергетического комплекса в ближайшие 5 лет составят около $4 млрд и позволят к 2030 году обновить порядка 60% всех объектов энергетической инфраструктуры (Ведомости).

( Читать дальше )

❗Скоро американский рынок упадёт на 10% или больше и наш за ним с нефтью

- 06 декабря 2020, 18:55

- |

❗❗❗Посмотрите на этот 👆график, при Трампе индекс sp 500 рос в этом канале, и при достижении верхней границы канала как сейчас, индекс SP500 снижался примерно на 10% или больше.

Считаю что так будет и сейчас, американский рынок в ближайшее время снизится на 10% или больше, а вместе с ним снизится нефть, наш рынок и Сбербанк.

Я уже подготовился к этому снижению открыл шорт индексов, шорт Сбера, шорт Норникеля и перевернулся из шорта в лонг по доллару

А Вы подготовились к падению?

Если Вы не видите признаков разворота это ещё не значит что рынок не упадёт.

❗Я прогнозировал разворот и падение нашего рынка 19 января на пике эйфории что после 20 января рынок упадёт и написал этот пост в воскресенье 19 января, так и произошло после 20 января рынок упал https://smart-lab.ru/blog/588106.php

t.me/hedge_fund_online/521

Инвестиционные идеи, новости, аналитика в Telegram t.me/hedge_fund_online

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал